Блог ленивого инвестора > Фондовая биржа

Сейчас только и разговоры что о коррекции и надвигающемся кризисе. Данная статья о том, как отличить коррекцию от кризиса и стоит ли активно покупать бумаги, ожидая скорого возврата к росту. Предлагаю вспомнить, как развивались события в 2008 и 2018 г.г. и поискать исторические аналогии с ситуацией 2021 года.

Начните чтение с видеоролика на моем ютуб-канале.

Что означает игра на понижение на бирже

Игра на понижение на бирже — это вид биржевой сделки, при заключении которой инвестор предполагает заработать на снижении цены акций, взятых у брокера в долг. По факту он продает активы, которыми он не владеет. Впоследствии инвестор возвращает их брокеру, но по более низкой стоимости, оставляя разницу себе.

Простыми словами игру на понижение именуют “шорт”. Производным словом этого термина является английское слово short, что в переводе значит «короткий». В разговорном рыночном сленге встречаются такие вариации: сделка шорт, короткая позиция (продажа или сделка), продажа без покрытия и другие.

В игре на понижение могут использоваться разные торговые инструменты и их производные (ценные бумаги, фьючерсы, опционы и т.д.), но главный принцип игры на понижение на бирже остается неизменным: заработок при падении котировок и убытки при росте цен.

Рассмотрим суть короткой позиции на примере.

По предположению инвестора стоимость ценных бумаг Алроса (ALRS) будет понижаться. Взяв у своего брокера в долг 150 акций Алроса (ALRS) на сумму 15000 руб. (по 100 руб. за 1 ц.б.), он продает их по текущей стоимости. В момент продажи у трейдера возникает задолженность перед брокером в размере 150 акций ALRS.

Подождав до момента снижения котировок, инвестор приобретает бумаги по 70 руб., чтобы возвратить их брокеру, оставляя себе в качестве прибыли разницу 4500 руб. (15000-10500 руб.).

Подписав договор с брокером, инвестор автоматически получает открытие короткой позиции. Если приложение или терминал не дает продать активы, то обратитесь в техническую поддержку.

Теперь, когда вы поняли, как работает процесс заработка при понижении активов на фондовой бирже.

Игра на понижение на бирже: Правила

Хотя данный процесс является интуитивно понятным, начинающему инвестору все же лучше ознакомиться с правилами открытия коротких позиций на рынке:

- Перед открытием коротких сделок должны быть закрыты долгосрочные позиции, так как по одним и тем же акциям невозможно вести одновременно короткую торговлю и лонг.

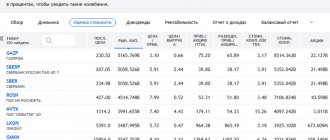

- Шортить можно не все ценные бумаги, предлагаемые на фондовом рынке. Для этой операции подойдут те, которые отвечают требованиям ФСФР. Федеральная служба определяет список, куда входят самые ликвидные акции крупнейших российских компаний: голубых фишек, первого эшелона и некоторые активы второго. Брокер имеет право выдавать в долг клиенту только акции, входящие в перечень ФСФР. Другие активы давать для таких сделок ему запрещено.

Список, какие акции можно продавать, ищите на сайте брокера. У компании Финам они находятся в разделе “Список маржинальных бумаг”.

На первый взгляд — это простая и понятная процедура. Но игра на понижение для обычных трейдеров несет ощутимые риски. Ведь ни один из них не может абсолютно точно знать, куда двинуться цены. Она рекомендована только опытным инвесторам, которые сознательно идут на риск, подготовлены к возможным просадкам, а не только к получению прибыли.

- В терминале Квик можно проверить наличие открытых коротких позиций, которые отображаются со знаком минус. Если бы, например, брокер одолжил клиенту 150 акций, на балансе последнего было бы указано -150 акций.

- Инвестор для увеличения прибыли может воспользоваться кредитным плечом. Но вначале лучше вести торговлю, используя только личные средства.

- Каждый актив, разрешенный для шорта, имеет свою ставку риска. Она влияет на величину кредитного плеча. Со списком акций, доступных для осуществления короткой торговли, и соответствующими им ставками риска можно ознакомиться на сайте брокера или он предоставляется по запросу.

Комиссии

- Когда сделка открывается и закрывается за время одного торгового дня (интрадей), то брокеры не облагают ее дополнительными комиссиями.

- В случае переноса через ночь за использование взятых в долг активов берется плата. Эти проценты насчитываются в соответствии с условиями тарифа выбранного брокера. В среднем она составляет около 14% годовых от суммы займа. Эквивалент ежедневного списания составляет около 0,03835% (1/365*0,14) или 5,75 руб. (15000 руб.*0,3835%). Если сделка удерживается пару дней, комиссия составит 11,5%.

- Стоит учитывать, что при окончании торгового дня московской биржи достаточно часто рынок подымается вверх. Это связано с тем, что трейдеры, тянувшие до последнего момента, закрывают свои шорты.

- Перенесение позиции практически всегда связано с большими рисками, так как за ночь могут появиться неожиданные новости под влиянием которых возникнет утренний разрыв между сделками (гэп).

Также перед входом в сделку стоит учесть возможные риски.

Снижение фондового рынка: отвечаем на 9 самых распространенных вопросов о текущей ситуации

2. Что будет с рынками в будущем? Продолжится ли падение цен на рынках?

В действительности в настоящий момент никто не может ответить на этот вопрос, поскольку исторических аналогов нет. Мы наблюдаем экстраординарную ситуацию на рынках, и невозможно предсказать, что произойдет в будущем на короткой перспективе, равно как и сложно предугадать, будет ли рынок демонстрировать дальнейшее снижение. То, что можно сказать с уверенностью – все кризисы рано или поздно заканчиваются, закончится и этот.

Короткие периоды восстановления биржевых цен возможны, но наши аналитики не ожидают быстрой нормализации ситуации на фондовом рынке пока риски, связанные с распространением вируса, остаются высокими. Как только ситуация с коронавирусом окажется под контролем, рынок начнет восстанавливаться, демонстрируя устойчивую тенденцию к росту.

3. Что делают сотрудники, управляющие паевыми фондами, в случае снижения фондового рынка?

Команда портфельных управляющих внимательно следит за развитием событий. Для фондов, которые предполагают наличие различных классов активов, доля рисковых активов была сокращена в пользу более консервативных инструментов. При этом необходимо понимать, что снижение стоимости активов все равно возможно. Кроме того, Правила фондов сильно ограничивают портфельных управляющих. Фонд должен содержать те виды активов, которые заявлены в его описании. Другими словами: фонд акций должен оставаться фондом акций. Правила фонда можно найти на сайте Управляющей ]в разделе «Раскрытие информации»[/anchor].

4. Могу ли я получить доступ к своим деньгам в любое время?

Разумеется. Мы делаем все от нас зависящее, чтобы операции проходили в привычные для клиентов временные рамки. Получить деньги от продажи активов можно в любое время, но нужно помнить, что цена будет фиксироваться на момент продажи с учетом снижения стоимости последних месяцев.

5. Что мне теперь делать? Должен ли я продолжать инвестировать, несмотря на падение рынка или лучше продать активы?

Продавать активы на снижении — чаще всего плохая идея. Вы инвестировали деньги на определенный горизонт с определенным риском. Ответьте себе на вопрос, как влияет ситуация с коронавирусом на ваш инвестиционный горизонт или отношение к риску? Если вам срочно нужны денежные средства или вы оказались не готовы к резкому снижению ваших инвестиций, портфель требует пересмотра. Если ничего не поменялось, то совершать резких движений не стоит. Например, если вы инвестировали в акции на долгосрочной перспективе, то фиксировать текущий результат на снижении может быть не лучшим решением.

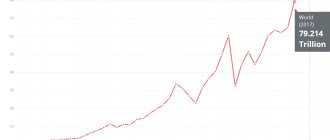

Исторические данные показывают, как влияет на результат сохранение инвестиций или их продажа на эмоциях в период кризисов. Это хорошо видно на графике:

В качестве базового актива для расчета взята динамика индекса S&P500 — SPX Total Return (включая дивиденды в долларах) c 31 декабря 2007 года по 31 марта 2021 года. Источник: Bloomberg

Последний крупный обвал фондового рынка – Мировой финансовый кризис – случился в 2008 году. Цены тогда упали почти на 50%. Это падение практически полностью компенсировалось в течение следующих трех лет. С тех пор восходящий тренд сохранялся до тех пор, пока цены не выросли еще на 150%.

Любой, кто продал активы в нижней точке графика в конце 2008 – начале 2009 фактически зафиксировал убыток. Если смоделировать ситуацию, что спустя год после продажи активов происходит новая покупка, то в этом случае можно было получить солидный рост. Тем не менее, результат был намного ниже, чем у инвесторов, которые не выводили активы на всем протяжении кризиса. Отсюда можно сделать вывод: невозможно определить наилучшую точку входа, поскольку, учитывая общую неопределенность, предугадать движение рынка практически невозможно.

Подобные примеры показательны, тем не менее, результаты в прошлом не позволяют сделать надежные выводы о будущем. Одно можно сказать наверняка: страх – плохой советчик, когда дело доходит до принятия инвестиционных решений.

6. Что означает текущий обвал фондового рынка для тех, кто инвестирует на регулярной основе?

Если вы формируете накопления, вкладывая фиксированную сумму с определенной периодичностью, текущая ситуация вам на руку. Чем дешевле активы в момент покупки, тем больше вы их приобретаете, усредняя цену. Несмотря на потенциал дальнейшего снижения, это дает возможность получить дополнительную выгоду от потенциального восстановления рынка в долгосрочной перспективе. Этот эффект можно усилить, если временно увеличить сумму докупок, пока рынок не оправился от кризиса, и активы стоят дешево.

7. Часто повторяют, что рынки восстановятся – на чем строится эта уверенность?

Обвалы фондового рынка или кризисы на рынках капитала являются неотъемлемой частью инвестиционного процесса.

График ниже представляет собой историческую динамику индекса американского широкого рынка S&P 500 с учетом выплат дивидендов с 1988 года.

За последние 30 лет мировой фондовый рынок пережил более 20 различных кризисов. Какие-то имели больше последствий, какие-то меньше. Но все эти кризисы объединяет одно: последующее восстановление. И, несмотря на все эти падения цен, фондовый рынок за последние 30 лет демонстрировал рост. К примеру, американский рынок в среднем в год прибавлял по 9,28% в долларах.

Наше мнение таково: как и все прошлые кризисы, нынешний тоже пройдет, и когда это случится, рынок вновь вернется к росту.

8. Я вижу отрицательный результат по своему портфелю. Значит ли это, что я теряю деньги? Как мне правильно оценить текущий результат?

Все сильно зависит от того, когда и в какие активы вы инвестировали. Для кого-то текущее снижение грозит лишь падением общей доходности. Кто-то, кто инвестировал совсем недавно, могут в моменте получить минус по своему инвестиционному портфелю. Но снижение – лишь на бумаге. У вас по-прежнему в собственности находятся активы. Их стоимость временно снизилась, реагируя на пандемию коронавируса, повсеместные карантины и сопутствующие проблемы. Рынку потребуется какое-то время, чтобы вновь вернуться к росту. Это восстановление приведет в том числе и к росту ваших активов. Если же продать сейчас все активы по текущим ценам, то убыток, который сейчас существует лишь на бумаге, станет реальным.

9. Стоит ли сейчас инвестировать свободные деньги?

Покупка подешевевших активов – это хорошая возможность для инвестора. При этом решение о том, инвестировать сейчас или нет, зависит от вашего отношения к риску, поскольку ситуация на рынке остается неопределенной, и можно ожидать сохранения высокой волатильности. Если вы уже опытный инвестор и ищете оптимальный момент для инвестирования свободных денег, то наш совет – не искать этого момента, а делать регулярные покупки, распределив сумму на несколько частей. Помните, что срок реализации инвестиционной идеи может оказаться дольше ожидаемого, и следует всегда иметь финансовый резерв.

Если у вас остались какие-либо вопросы о ваших инвестициях и ситуации на фондовом рынке, пожалуйста, свяжитесь с нами. Всегда будем рады помочь.

Телефон для связи с понедельника по птяницу с 9.00 до 18.00 МСК

Напоминаем, что в сложившейся ситуации мы рекомендуем нашим клиентам по возможности воздержаться от визитов в офис Банка и максимально использовать возможности дистанционных каналов обслуживания через личный кабинет на сайте Управляющей компании.

Берегите себя и своих близких!

Любые оценки, сведения, прогнозы, относящиеся к деятельности иных финансовых организаций и институтов, прочих организаций и учреждений и их продуктов, раскрытые (предоставленные) ООО «УК «Райффайзен Капитал», выражают исключительно субъективную оценку ООО «УК «Райффайзен Капитал» ситуации в соответствии с информацией, полученной им на законной основе, источник которой, по мнению ООО «УК «Райффайзен Капитал», заслуживает доверия. Окончательные выводы не должны основываться только лишь на оценке (прогнозе) ООО «УК «Райффайзен Капитал», а равно свидетельствовать о неизбежности их реализации.

Раскрытая информация, если иное прямо не указано, не является индивидуальной инвестиционной рекомендацией. Инвестиционные продукты ООО «УК «Райффайзен Капитал» могут не подходить определенному лицу.

ООО «УК «Райффайзен Капитал», если иное им прямо не указано и(или) прямо не предусмотрено действующим законодательством Российской Федерации, не дает каких-либо гарантий и(или) заверений и не принимает какой-либо ответственности в отношении финансовых результатов, полученных на основании раскрытой (предоставленной) им информации. ООО «УК «Райффайзен Капитал» рекомендует не полагаться в процессе принятия инвестиционного решения на какие-либо раскрытые (предоставленные, опубликованные) им сведения как на единственный источник информации, требуемой (необходимой) для принятия инвестиционного решения.

Представленная информация не является индивидуальной инвестиционной рекомендацией, гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем, не является прогнозом событий, инвестиционным анализом или профессиональным советом, не имеет целью рекламу, размещение или публичное предложение любых ценных бумаг, продуктов или услуг.

Игра на понижение на бирже акций: риски

- Если инвестор приобрел акции, а их цена снижается, он может переждать период просадки. При открытом шорте необходимо либо торговать, либо закрывать позиции. Открытая сделка на протяжении 5-7 дней невыгодна, так как ежедневно будет насчитываться комиссия.

Короткая продажа рассчитана на дневной (максимум недельный) временной период во избежание потери прибыли за счет накладных расходов.

2. Отсутствие ограничений потенциальных убытков — не менее значимый фактор короткой позиции. Если спекулянт купил акции за свои средства, не используя кредитное плечо, его убытки могут составить размер сделки, то есть стоимость приобретенных акций.

Особенностью подобных сделок считается тот факт, выиграть можно только сумму, не превышающую стоимость акции. Например, если зашортить ценную бумагу, стоимость которой составляет, к примеру, 150$, то максимальная сумма, полученная трейдером при выигрыше составит 149,99$. В то время как доход приобретения и долгосрочного удержания отдельных ценных бумаг не имеет предела. Активы могут расти, могут падать. Но их рост при инвестировании на длительный период позволит заработать от 100% до 200%, возможно выше.

Но в игре на понижение в случае роста акций потенциальные убытки могут с легкостью превысить 100%, и составить 200-300% и более. Хорошо, если шортист выставил стоп-лосс.

Stop Loss – стоимость, при достижении которой осуществляется автоматическая продажа активов, что ограничивает потерю денежных средств.

Для наглядности рассмотрим акции Tesla, которые с момента падения фондового рынка в марте 2021 года выросли на более чем на 600% за 5 месяцев (с 255$ до 2297$).

Риски увеличиваются, если для покупки акций используется кредитное плечо. Такой шорт несет большие потери.

3. Усреднение убыточных позиций многими новичками приводит к сливу всего депозита. Профессиональные спекулянты редко усредняются.

Но преимущества у данного типа торговли акциями тоже есть.

Что такое коррекция?

Коррекция (откат) — изменение курса акций или валют в сторону, обратную тренду. Как правило, данное явление происходит из-за «перекупленности» или «перепроданности» определенной ценной бумаги или валюты. Среди других причин — отсутствие желающих торговать по такой цене.

С другой точки зрения, коррекция возникает из-за большого количества стоп-ордеров, делающих выгодным движение цены в направлении их исполнения, после чего цена возвращается к основному тренду. Кроме того, коррекция определяется как снижение на 10% одного из основных фондовых индексов США (S&P 500 или Dow Jones Industrial Average).

Если говорить о значительных рыночных коррекций, то с 1980 по 2018 гг. на американском рынке произошло 36 коррекций. Из них лишь 5 перешли в «медвежьи рынки», то есть они долгое время снижались. Это принесло немало огорчений инвесторам, которые оказались в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение бывает более серьезным и длительным.

В феврале 2021 года фондовый рынок США снова начал коррекцию, так как инвесторы распродали акции в пользу более безопасных активов из-за новостей по поводу распространения и потенциального воздействия коронавируса.

Исторический анализ предыдущих коррекций говорит о том, что в подобных ситуациях рынок может упасть на 13%. Как правило, после коррекций требуется около четырех месяцев, чтобы он восстановился до прежнего уровня.

Но здесь одно “НО”. Это происходит только в том случае, если акция не попадет на медвежий рынок, опустившись на 20% от своего максимума. Если потери растягиваются до 20%, то впереди болезненные последствия и больше времени на восстановление.

Плюсы коротких позиций

Для короткой торговли характерны следующие плюсы:

- Получение быстрой прибыли;

- Возможность заработка не только при росте цены акции, но и при ее падении,

- Возможность хеджирования длинных позиций на время просадок.

Если первые 2 очевидны, то 3-е преимущество многие не используют или упускают из виду. Поэтому рассмотрим данный процесс подробнее.

Хеджирование — это инструмент торговых стратегий, позволяющий страховать риски, которые возникают на рынке. Проще говоря, это договор на будущие продажу или покупку каких-либо ценных бумаг по определенной стоимости. Цель его заключения — минимизирование рисков от динамики цен. Таким образом, инвестор знает будущую стоимость, что позволяет ему застраховать себя от неожиданного ее колебания.

В качестве примера стоит рассмотреть покупку инвестором А активов Газпрома. Эти бумаги имеют привлекательный вид при долгосрочном инвестировании, но ожидается падение стоимости при игре на короткий или средний период. Чтобы время в просадке не прошло впустую, инвестор открывается в шорт на фьючерсный контракт на активы Газпрома, что позволит хеджировать риски и дополнительно заработать.

Откуда пошли мифы про фондовый рынок ?

Как правило, деньги теряются по стандартному набору причин, проистекающих из неготовности трейдера к работе на финансовых и товарных рынках. Тут помимо знаний требуется психологическая трансформация личности. Однако брокеры, чей заработок зависит от уплаты клиентами комиссий за каждый открытый торговый ордер, начинают убеждать клиента в неправильном выборе:

- Стратегии

- Инструмента

- Рынка

Последний довод – это отголосок борьбы между брокерами за клиента. Каждая компания специализируется на каком-то одном из рынков, например, фондовом или срочном (фьючерсы и опционы) из-за раздельного лицензирования. Рынок Форекс стоит отдельно в этом списке: фирмы, предлагающие валютным спекулянтам услуги трейдинга валютными парами и контрактами CFD могут открыть бизнес по упрощенной схеме, используя регистрацию в оффшорах.

Форекс децентрализован, в отличие от фондовых, товарных и срочных рынков, привязанных к конкретным биржам. Эти площадки имеют жесткое государственное регулирование и выдвигают к брокерам повышенные, а значит – затратные требования. Дороже всего обходится лицензия на торговлю ценными бумаги и по «странному» совпадению именно фондовый рынок считается «самым выгодным для трейдеров, где невозможно потерять деньги».

Недостатки шорта акций

Игра на понижение имеет существенный недостаток — риски коротких позиций на порядок выше при сравнении их с долгосрочными.

Давайте сравним. Покупка бумаг на бирже сопровождается 2-мя основными рисками:

- Банкротство компании и полная потеря 100% денег. Но если активы предоставлены надежными эмитентами, это маловероятно.

- Уход цены акций ниже, чем она была при покупке. В таком случае, инвестор пережидает просадку или закрывает сделку, неся убытки. Все решения принимает он сам. Брокер не может закрыть длинную позицию клиента при отсутствии у последнего долговых обязательств. За учет ценных бумаг отвечает депозитарий — независимая организация, контролирующая процедуры сделок и передачу прав собственности на активы от одного собственника к другому. Независимо от расклада инвестор остается их собственником.

Совсем иначе состоят дела, когда идет игра на понижение на бирже, когда в использовании трейдера находятся активы, взятые в долг. Если цена пойдет вверх, а на счете клиента недостаточно средств, брокер может ему выставить предупреждение и прибегнуть к принудительному закрытию всех позиций. В такой ситуации пережидать просадку экономически не выгодно.

В связи с этим перед тем, как открыть короткую позицию даже проверяйте депозит на наличие свободных денежных средств в количестве, позволяющем пересидеть просадку.

Margin call

Кроме этого, брокер может предъявить требование трейдеру о закрытии сделки или о пополнении счета, чтобы покрыть убытки (margin call). Это может произойти, если сумма средств на счете последнего приближается к критической отметке. Ее не хватит, чтобы осуществить покупку и возврат взятых под займ активов. Инвестор должен доказать брокеру, что он имеет ту сумму, которая покроет временные потери, пополнив счет денежными средствами. Не зависимо от исхода, брокеру не грозят риски, так как он в любое время может выполнить принудительное закрытие позиций трейдера. Лучше, чтобы ситуация не доходила до «маржин колла», так как убыток будет составлять существенную часть депозита.

В связи с этим важно выбирать надежных и проверенных брокеров. Я инвестирую в акции российских компаний через БКС брокера, иностранных через и Roboforex.

Коррекция: определение и признаки

Коррекция – это умеренное движение цен против тренда. Формально это может быть и снижение котировок на фоне стабильного роста, и их положительная динамика после затянувшегося падения. Однако чаще этот термин употребляют при движении графика вниз.

Чтобы можно было говорить о коррекции, требуется просадка более чем на 10%. При этом ее величина не должна превышать 20% от значений, предшествующих спаду. Существует еще мнение, что этот термин применим, пока котировки находятся выше прошлогоднего уровня. Как только цена большинства активов опускается ниже, чем она была ровно год назад, биржевые игроки начинают готовиться к переходу в фазу затяжного медвежьего рынка.

Есть и несколько дополнительных признаков:

- Первая волна распродаж часто возникает после консолидации на максимумах. Ее провоцируют не реальные негативные новости, а их ожидание.

- Повышается волатильность. Падение цен сменяется попытками роста. Разброс между внутридневным максимумом и минимумом достигает 10%.

- Прогнозы, которые дают именитые эксперты, оказываются диаметрально противоположными друг другу.

- На графике котировок можно четко выделить несколько волн снижения (чаще всего две). При этом последняя глубже предыдущих.

В рамках технического анализа принято считать, что резкое падение котировок было коррекцией, а не кризисом, если оно прекратилось после достижения 200-дневной средней цены. Это связано с тем, что многие биржевые игроки воспринимают это значение как сильный уровень поддержки и считают оптимальной точкой входа в просевший актив.

Рекомендую прочитать также:

Для чего инвестору знать свободный денежный поток компании

Что инвестору нужно знать о свободном денежном потоке

На основании анализа рынка за последние 10 лет выведены такие средние параметры коррекции:

- длительность 71,6 день;

- просадка 15,6%.

Если наметилось снижение котировок, то нельзя сразу же однозначно сказать, какой статус оно получит. Именно поэтому далеко не все инвесторы спешат использовать коррекцию для наращивания позиций. Осторожные игроки предпочитают выйти в кэш или защитные активы. Они остаются в них до начала восходящего тренда.

Шорт и дивиденды

Дивиденды — выплата компанией части прибыли своим акционерам. Это хороший способ для инвесторов, позволяющий получить дополнительный доход на фондовом рынке не от переоценки приобретенных ценных бумаг, а от участия в сгенерированной компанией прибыли.

Для выплаты дивидендов определяют день, когда осуществляется составление реестра акционеров (отсечка). Обычно после нее цена активов идет вниз на сумму дивиденда, выплачиваемого держателям акций. Подобную ситуацию называют дивидендным гэпом. Неопытные трейдеры предполагают, что это отличный способ заработка, так как заранее известна дата составления реестра. Они думают, что открыв шорт во время дивидендной отсечки, можно получить хорошую прибыль (продать активы перед ней, а после гэпа, когда они упадут в цене, откупить назад и вернуть брокеру).

Такая торговля сопровождается большими рисками. Дело в том, что инвестор, у которого брокер взял в долг дивидендные бумаги, не сможет получить дивиденды, так как его активы проданы. Для устранения этой несправедливости брокер удерживает со счета шортиста денежные средства, сумма которых равна размеру дивидендов, для первоначального держателя акций. Данная ситуация показывает, что перед начислением дивидендов не стоит открывать короткую продажу акций. Хоть и возможен заработок на их падении (если курс упадет больше, чем на размер дивидендов), но в реальности шортист в 90% случаев закрывает позицию с убытком.

Миф о прозрачности торгов фьючерсами и опционами

Высокий процент разорения трейдеров на фьючерсах заставляет компании придумывать другие способы завлечения клиентов, без обещания “беспроигрышных граалей”. Новичкам рассказывают о прозрачности процесса торгов. Срочные контракты торгуются на бирже, где каждый участник в «стакане» наблюдает собственную выставленную отложенную заявку и видит ее исполнение в «Ленте всех сделок».

Проблема в том, что прозрачность торгов – это явный повод для манипуляций: биржа открыто сливает информацию об уровнях отложенных ордеров и размерах заявок специально нанятым компаниям – маркет-мейкерам. Трейдеры дали им меткое название – кукловоды.

Специфика их работы дает не только преимущество в информации о «карте рынка», но и доступ к большим финансовым ресурсам, отданным в доверительное управление множеством крупных и мелких клиентов.

Также клиенту рассказывают о государственном надзоре, не посвящая в историю столетней безуспешной борьбы госорганов с картельным сговором брокеров, который сложно доказать и трудно довести до суда. И даже когда это удается – дело все равно заканчивается штрафом, несопоставимым с заработком от манипуляций.

Торгующий фьючерсами новичок или профессионал попадает на конвейер маркет-мейкеров – масштабную кухню, где брокеры организовано используют против клиентов следующие стратегии:

- Раскраска ленты – множество сделок малыми лотами, чтобы создать иллюзию активности по инструменту, привлекая скальперов для создания тренда в инструменте. Используется с целью создания высокого спроса для «раздачи» ранее купленных больших объемов перед разворотом рынка;

- Фантомы в стакане или «переливы» – фиктивные отложенные или реальные «договорные» сделки с целью остановить нежелательный тренд, «напугав» Продавцов или Покупателей, которые поверят в реальность контрсделок или противоположного спроса, зафиксируют прибыль и уйдут с рынка;

- Гэп – продвижение предложения или снижение спроса для возникновения на графике ценового разрыва, резко меняющего стоимость фьючерса за один тик;

- Сбор стакана – предварительный расчет и резкий выброс сделок по самой высокой рыночной цене, превышающий по объему все ближайшие отложенные ордера в стакане. Импульс привлекает Покупателей или Продавцов, работающих по стратегии «на пробой», но они становятся жертвами заранее запланированного «сброса стакана» в обратную сторону;

- Манипуляции с уровнем цены открытия фьючерса – размещение ордеров на премаркете по завышенным объемам, чтобы зафиксировать цену первой сделки с открытия рынка на нужном уровне;

- Корнер – договоренность с партнерами о переуступке доминирующих объемов в базовом активе с целью манипуляции ценой фьючерсов;

- Сжатие – обратная вышеописанной операция – набор продажной фьючерсной позиции в условиях нехватки базового актива, чтобы удовлетворить спрос клиента на короткую позицию (занять акции для продажи);

- Контролируемый флэт – торговля активом в определенных ценовых рамках перед экспирацией фьючерсов или опционов с целью удержать необходимый уровень цены исполнения контрактов;

- Искусственная бэквордация или контанго – маркет-мейкеры охотятся на арбитражеров, торгующих без стопов, продавая и одновременно покупая фьючерсы на один и тот же актив с разным сроком исполнения. Стратегия считается безрисковой, так как ценовая разница в начале действия контракта выравнивается в момент экспирации;

В отличие от рынка фьючерсов и опционов, собранных часто на одной площадке, рынок Форекс полностью децентрализован и курс валюты формируется путем фиксации информации по реальным сделкам из множества крупных банков.

Как заработать на падении акций 2021

Чтобы заработать на падении акций единственным и главным требованием является адекватный анализ рынка. Для открытия позиции на продажу должен быть сигнал к продаже, полученный на основании технического анализа на коротком таймфрейме (до Н4), желательно подтвержденный 4-х часовым или дневным графиком. Для тех, кто придерживается фундаментального анализа акций, важно своевременно оценить предстоящие новости.

Если акции поведут себя не так, как прогнозируется, шортист уйдет в убыток, поэтому установка Stop Loss обязательна.

Я ставлю на понижение акций не часто, и основным паттерном для открытия сделки является свеча “Молот“. Вернемся к графику акций Tesla.

В 1-ом случае заработок превысил 4500 пунктов пересидев выходные, во 2-ом варианте профит в течение недели составил 8300 пунктов, 3-ий вариант принес 4500 пунк. прибыли за 1 день.

- Roboforex Stock

- FxPro

Roboforex Stock — с минимальными комиссиями за покупку иностранных акций

- 15 лет на рынке акций,

- 100$ — минимальный депозит,

- 95% положительных отзывов,

- Доступ на американский и европейский рынки акций,

- Бесплатный обучающий курс по торговле акциями,

- Выплата дивидендов,

- Актуальные торговые идеи для инвестиций,

- Бесплатный демо-счет с возможностью тестирования роботов.

FxPro — лучший в торговле CFD-контрактами и по скорости исполнения

- Акции ведущих компаний США, Англии, Франции и Германии,

- 1:25 — кредитное плечо для покупки акций,

- Торговля в привычном MT4,

- 11 миллисекунд — средняя скорость исполнения,

- Выплата дивидендов,

- Вывод средств без комиссий

- Можно зарабатывать на падении акций.

В заключении хочу отметить, что игра на понижение на бирже акций вполне реальный способ заработка и многие знакомые хорошо зарабатывают на этом. Однако перед каждой сделкой важно оценивать потенциальное соотношение риска к прибыли и ставить ограничивающие ордера.

Рекомендую к прочтению:

- Инвестиции в акции,

- Куда вложить деньги под высокий процент,

- Локирование позиций на форексе