Федеральная резервная система США снизила ставку рефинансирования впервые за последние 10 лет. Хотя смягчение было тем самым шагом, которого требовала администрация США, конкретное решение уменьшить ставку на 0,25 процентного пункта было раскритиковано американским президентом из-за недостаточной решительности. Не понравилось решение и рынкам: фондовые индексы сильно просели по всему миру. «Известия» объясняют, зачем нужна ключевая ставка и почему решение о ее сокращении 31 июля может оказаться исключительно важным.

Что такое учетная ставка ФРС США?

Начать нужно с того, что такое ФРС. ФРС — Федеральная Резервная Система — это американский аналог Центрального банка любого государства. Именно там сосредоточены основные контролирующие и регулятивные финансовые функции страны, а также эмиссионная функция, функция обеспечения экономической стабильности в США, проведение внутренней и внешней финансовой политики. Более подробно состав, принцип работы и функционал этой организации я описывал в отдельной статье: Федеральная Резервная Система США.

Среди прочих инструментов воздействия на денежно-кредитную политику страны, ФРС США, как и любой Центральный банк, использует учетную ставку.

Учетная ставка — это процентная ставка, под которую Центральный банк страны (в США — это ФРС) предоставляет кредиты коммерческим банкам. Размер учетной ставки прямо и косвенно влияет на большое количество других макроэкономических показателей:

- Ставки по кредитам и вкладам в банках, объем рынка кредитования;

- Рост или падение производства, ВВП;

- Рост или падение потребления;

- Курс национальной валюты;

- Уровень инфляции;

- Уровень безработицы;

- И т.д.

Обнуление ФРС: запоздалая победа Трампа в огне нового глобального кризиса

За несколько месяцев до президентских выборов в США то, на чем так долго настаивал Дональд Трамп, свершилось: Федеральная резервная система опустила свою базовую ставку почти до нуля. Одновременно была объявлена новая программа «количественного смягчения» в объеме $ 700 млрд, основная часть которых пойдет на выкуп американских казначейских облигаций. Но назвать это триумфом Трампа над несговорчивыми банкирами сложно, поскольку действия ФРС были продиктованы воздействием распространяющейся коронавирусной паники и не успокоили американские рынки. Уже на следующий день индекс Доу Джонса рухнул на 13%, а крупнейшие инвестбанки анонсировали наступление новой глобальной рецессии, хотя уже к концу года мировая экономика, по их прогнозам, может начать восстановление.

«Вспышка коронавируса нанесла ущерб разным обществам и подорвала экономическую деятельность во многих странах, включая Соединенные Штаты», — с этой фразы начиналось опубликованное 15 марта сообщение ФРС о снижении ставки по федеральным фондам до 0−0,25%. Последний раз на этот уровень ставка ФРС опускалась в конце 2008 года — в момент глобального финансового кризиса — и продержалась на нем целых семь лет. Через несколько дней после избрания Трампа президентом США Федрезерв запустил очередной цикл повышения ставки. С ноября 2021 года по декабрь 2021 года она была постепенно увеличена с 0,25−0,50% до 2,25−2,50%, что вызывало все большее недовольство Трампа. В конце июля прошлого года ФРС все-таки снизила ставку до 2−2,25%, но президент США тут же дал понять, что этого недостаточно для стимулирования американской экономики дешевыми деньгами.

«Наша проблема не Китай. Мы сильнее, чем когда-либо — в США вливаются деньги, в то время как Китай теряет тысячи компаний из других стран, а их валюта находится под давлением. Наша проблема — Федеральная резервная система, которая слишком горда, чтобы признать свою ошибку в том, что она действовала слишком быстро и чересчур сильно проводила политику ужесточения», — заявил Трамп в прошлом августе. Эти словесные интервенции вкупе с нарастающим беспокойством рынков по поводу замедления глобальной экономики возымели эффект: в последующие полгода ставка ФРС продолжала снижаться, причем в последний по времени раз перед обнулением это произошло 3 марта, когда значение ставки было установлено в 1−1,25%.

Между тем закредитованность американской экономики росла и без снижения ставки ФРС. Еще к середине прошлого года общая задолженность граждан США, как сообщил Федеральный резервный банк Нью-Йорка, достигла нового исторического максимума — $ 13,86 трлн, а задолженность по ипотеке превысила показатель 2008 года, когда глобальный кризис был спровоцирован ипотечным «пузырем». Не отставал и корпоративный сектор: за несколько лет американские компании выдали кредитов на $ 1,2 трлн. И если до недавнего времени их торгуемая стоимость была близка к номиналу, то в связи с последними событиями она, как свидетельствую данные Bloomberg и нью-йоркской кредитной ассоциации LSTA упала до 84 цента за доллар, демонстрируя ту же самую тенденцию, что и в 2008 году, когда американские кредиты обесценились до 60 центов за доллар.

Тем не менее, Дональд Трамп не скрывал своего удовлетворения действиями ФРС. «Хочу поздравить ФРС. То, что с ней произошло — феноменальная новость. Могу сказать, что я очень счастлив. Этого я никак не ожидал. И мне нравится удивляться», — отреагировал американский президент на решение Федрезерва. Со своей стороны, руководство ФРС заявило о готовности предпринимать агрессивные действия для противостояния коронавирусу. Глава Федрезерва в Миннеаполисе Нил Кашкари в интервью CNBC заявил, что центробанк США является четвертым эшелоном в борьбе с кризисом после профессионалов здравоохранения, общественности и Конгресса.

«ФРС готова использовать весь свой набор инструментов для поддержки потока кредитов домашним хозяйствам и предприятиям и тем самым содействовать достижению целей максимальной занятости и стабильности цен, — говорится в недавнем заявлении Комитета по операциям на открытом рынке ФРС. — В целях обеспечения бесперебойного функционирования рынков казначейских ценных бумаг и ипотечных ценных бумаг… в ближайшие месяцы комитет увеличит свои казначейские ценные бумаги не менее чем на 500 млрд долларов и свой портфель обеспеченных ипотекой агентских ценных бумаг не менее чем на 200 млрд долларов».

Кроме того, министр финансов США Стивен Мнучин анонсировал экстренную программу поддержки домохозяйств. «Американцы нуждаются в деньгах, и президент хочет дать им деньги сейчас. Прямо сейчас, в течение двух недель», — заявил он на брифинге в Белом доме. По сведениям американских СМИ, пакет стимулирующих мер для экономики может потянуть на $ 1−1,2 трлн, причем $ 250 млрд будет выделено в виде «денег с вертолета» — «прямых финансовых перечислений». Иными словами, как и в 2008 году кризис снова решили заливать деньгами.

Реакция американских рынков на снижение ставки ФРС была незамедлительной: уже 16 марта индекс Доу Джонса, неделей ранее, потерявший 14,3%, обвалился на открытии более чем на 2 тысячи пунктов (с 23 186 до 20 918 пунктов), а к концу дня упал до 20 180 пунктов. 17 марта произошел отскок до уровня 27 174, но масла в огонь к тому времени уже подлило агентство Bloomberg, процитировавшее прогнозы экономистов инвестбанков Goldman Sachs и Morgan Stanley. По их оценке, коронавирус запустил новую глобальную рецессию, и вопрос теперь заключается в том, как долго она продлится и насколько глубокой окажется. В частности, в Morgan Stanley рассматривают рецессию в мировой экономике как «базовый сценарий» — глобальный рост замедлится до 0,9%, что сопоставимо с показателями «Великой рецессии» 2009 года. Прогноз Goldman Sachs чуть более оптимистичен: мировая экономика в этом году будет расти всего на 1,25%. Тем не менее, пока оба инвестбанка рассчитывают, что восстановление начнется уже во втором полугодии, но предупреждают о том, что нынешние негативные эффекты могут усилиться.

На закрытом совещании в Goldman Sachs, о котором написал журнал Forbes, приводились также прогнозы по поводу перспектив распространения коронавируса: заразиться рискуют 50% граждан США и 70% граждан Германии, и хотя 80% инфицированных перенесут заболевание в легкой форме, средняя смертность составит до 2%. На совещании также отмечалось, что на пик эпидемия выйдет лишь через восемь недель.

ФРС была не единственным центробанком, понизившим базовую ставку за последние дни — точнее, волну подобных решений запустило снижение ставки ФРС в начале марта. Банк Англии 11 марта опустил базовую ставку с 0,75 до 0,25%, выразив надежду, что это «поможет поддержать бизнес и доверие потребителей в сложное время, оказать поддержку денежным потокам бизнеса и домашних хозяйств». 13 марта о кардинальном снижении процентной ставки с 1,5 до 1% заявил Банк Норвегии, пояснив это значительной неопределенностью относительно продолжительности и последствий вспышки коронавируса, несущей риск выраженного экономического спада. Прецедентное решение снизить базовую ставку до исторически минимального уровня 0,75% принял 17 марта ЦБ Южной Кореи. Банк Канады за последние две недели предпринял уже два снижения ставки: 4 марта она опустилась до 1,25%, а 16 марта — до 0,75%, причем одновременно канадский Минфин объявил о начале программе кредитования для поддержки бизнеса и стимулирования экономики.

Несмотря на то, что ФРС и дружественные ей центробанки активно ослабляют монетарную политику, большинство правительств реагируют на ситуацию медленнее и на данный момент лишь разрабатывают пакеты налогового стимулирования экономик, которых может оказаться недостаточно, чтобы успокоить инвесторов, отмечает в своем материале Bloomberg. При этом влияние коронавируса и ужесточение финансовых условий может обернуться физическим шоком для глобальной экономики, добавляют экономисты Morgan Stanley.

В весьма интересном положении оказался Европейский центральный банк, у которого базовая ставка по кредитам уже довольно давно держится на нулевом уровне, а ставка по депозитам вообще отрицательная (минус 0,5% годовых). На заседании 12 марта евробанкиры во главе Кристин Лагард решили не менять уровень ставок, но анонсировали расширение очередной программы количественного смягчения, которая стартовала прошлой осенью в виде ежемесячного выкупа ценных бумаг в объеме 20 млрд евро. До конца этого года ЕЦБ намерен дополнительно выкупить активы (главным образом корпоративные облигации) на 120 млрд евро.

Драматизм ситуации заключается в том, что меры количественного смягчения для экономики Евросоюза, похоже, совершенно бессмысленны. В четвертом квартале прошлого года ВВП еврозоны, по оценке Bloomberg, показал самый слабый рост с 2013 года — всего на 0,1%. Еще в начале февраля Еврокомиссия выдала относительно оптимистичный прогноз, что в 2020—2021 годах ВВП еврозоны будет расти на 1,2%, включив в свой базовый сценарий, что эпидемия коронавируса пройдет пиковый уровень в первом квартале при довольно ограниченных глобальных последствиях. За две недели до конца первого квартала совершенно очевидно, что рассчитывать на это не приходится — темпы распространения эпидемия в Евросоюзе не оставляют надежд на то, что и второй квартал будет успешным для его экономики.

Важным индикатором для дальнейшего развития событий будет позиция Народного банка Китая, который в ноябре прошлого года впервые за пять лет снизил ставку по однолетним среднесрочным кредитным займам (MLF). И хотя снижение было символическим — с 3,3% до 3,25% годовых, монетарные власти КНР намекнули, что готовы прибегать к таким мерам и дальше. Спустя несколько дней после этого решения в газете Global Times, англоязычной версии официального издания Компартии Китая «Жэньминь Жибао», была опубликована статья под многозначительным заголовком «Китаю нужно готовиться к нулевым процентным ставкам». Но пока китайский ЦБ не спешит снижать ставку вслед за ФРС, и это вызывает опасения ряда экспертов.

«Регулятор не пошел на смягчение денежно-кредитной политики, очевидно, считая это временным фактором, который исчезнет вместе с отменой карантина. Рынок на эту уверенность финансовых властей отреагировал ростом спроса на госбумаги (до +0,32% на 10-летние бонды), а также коррекцией в акциях (-4,3% на закрытии), что можно трактовать как усиление напряженности», — отметили накануне аналитики инвест, отметив, что смягчение нормативов для банков дало бы порядка 550 млрд юаней для стимулирования кредитования в Китае. Тем не менее, меры по предупреждению кризиса уже начались — несколько дней назад, например, появилась информация, что Народный банк Китая и правительство провинции Ляонин выкупят 44% акций проблемного регионального банка «Цзиньчжоу».

Наконец, сохраняется интрига вокруг ключевой ставки Банка России, который на протяжении всего прошлого года решительно понижал ее уровень, остановившись в январе на отметке 6% годовых, который считается верхней границей мягкой денежно-кредитной политики. Ситуация последних дней напоминает о действиях ЦБ в конце 2014 года, когда падение цен на нефть и девальвация рубля привели к резкому двукратному повышению ставки до 17%. Сейчас реакция рубля на двукратное снижение цен на нефть оказалась не настолько катастрофической, как пять лет назад, однако 20 марта, в день очередного заседания ЦБ по ключевой ставке, Эльвире Набиуллиной и ее коллегам предстоит принимать непростое решение. В 2014 году они действовали в полном соответствии с канонами монетаризма: падает валюта — повышай ставку, но теперь критической необходимости снова идти на этот шаг определенно нет. Как показал консенсус-прогноз Bloomberg, в котором участвовал 21 эксперт, на ближайшем заседании ЦБ РФ оставит ключевую ставку без изменений.

Ряд российских экспертов отмечают, что в сложившейся ситуации российским экономическим властям необходимо поддерживать совокупный спрос в ответ на короновирус. «ЦБ лучше ничего не делать со ставкой, но не допускать существенного ослабления рубля — возможно, с помощью интервенций, если рубль окажется слабее других валют развивающихся рынков, — считает, в частности, финансовый аналитик Виктор Тунев. — Пока рубль упал, как бразильский реал или мексиканский песо, на 15−20%. Это нормально с учетом шока от цен на нефть и развала сделки ОПЕК+. Дальше динамика рубля должна быть лучше, если мы действительно хотим всем доказать, что у нас все сделано для обеспечения макроэкономической стабильности при любых ценах на нефть».

Николай Проценко

Повышение и понижение учетной ставки ФРС США

Рассмотрим, что происходит, когда учетная ставка ФРС США повышается или понижается. В первую очередь, это влияет на ситуацию внутри страны, но поскольку от США и доллара очень сильно зависят и экономики других стран мира, то такие события затрагивают всех в той или иной степени.

Итак, когда учетная ставка повышается:

- Кредиты становятся дороже;

- Снижается уровень производства и потребления, объемы торговли;

- Снижается инфляция;

- Замедляется экономический рост.

Когда учетная ставка понижается:

- Кредиты становится дешевле;

- Быстрее развивается бизнес, повышается уровень производства и потребления, объемы торговли;

- Увеличивается инфляция;

- Ускоряется экономический рост.

Может показаться, что раз так, то зачем вообще повышать учетную ставку? Можно планомерно ее понижать, насколько это возможно. Но это не так, поскольку понижение учетной ставки тоже влечет за собой определенные экономические проблемы. Например, рост инфляции и ослабление национальной валюты.

Поэтому любой Центральный банк, и ФРС США, в том числе, используют этот инструмент так, как считают нужным в конкретной ситуации.

ФРС США могут повышать или понижать учетную ставку в момент проведения своих заседаний. Такие заседания проходят 8 раз в год, примерно через каждые 40-50 дней.

Денежно-кредитная политика: зачем и как регулируются ставки

Ставки бывают высокими и низкими. Однако эти величины всегда относительны, и поэтому важно учитывать скорее историческую динамику и рост/снижение в отношении их же исторических значений.

Фото с мартовской встречи официальных лиц Федерального комитета по кредитно-денежной политике США (FOMC)

Центральный банк повышает ставку, чтобы не допустить перегрева экономики. Такое случается, когда в экономике не остается места для роста и цены начинают расти вне реального увеличения производства товаров и услуг, что приводит к ускорению инфляции и снижению торгового курса валюты.

Рост ставки тормозит инфляцию и делает валюту более привлекательной в глазах инвесторов, а коммерческие банки размещают средства инвесторов на депозитах под более высокий процент.

Снижение ставки, наоборот, носит стимулирующий характер и служит для ускорения экономических процессов, дешевых кредитов для бизнеса, низких налогов, снижения безработицы и наращивания деловой активности. Это ускоряет инфляцию и снижает торговый курс валюты.

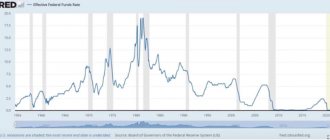

Динамика учетной ставки ФРС США

Кратко рассмотрим, как менялась учетная ставка ФРС США в последние годы. Перед вами график: динамика учетной ставки ФРС с 80-х годов по сегодняшний день.

Как видно на графике, в 80-х годах учетная ставка ФРС США была достаточно высокой, сравнимой с нынешними ставками ЦБ РФ или НБУ. Краткосрочно она даже поднималась выше 10% годовых. Затем начался поступательный тренд на снижение со своими минимумами и максимумами. В декабре 2008 года учетная ставка ФРС достигла своего минимума на уровне 0,25% и оставалась таковой 7 лет до декабря 2015 года. Затем ставку начали плавно повышать. В январе 2021 года она достигла локального максимума на уровне 2,5%. И только сейчас, на заседании ФРС 31 июля 2021 года учетную ставку впервые за последние 10 лет снизили, и сейчас она составляет 2,25%.

Что происходит на рынке Форекс

Если вы открыли экономический календарь и обнаружили, что официальные лица какого-либо национального ЦБ собираются, чтобы принять решение по процентным ставкам — то ставки могут измениться и видоизменить тренд, в зависимости от того, снижают их или повышают.

Или же ставки могут остаться на прежнем уровне, и тогда тренд определится исходя из действующей динамики: если в предыдущий раз ставки снижали — то тренд будет медвежьим, а если повышали — то бычьим.

Как правило, перспективы роста или снижения ставок анонсируются неоднократно в течение долгих промежутков времени перед тем, как их изменят. Этим пользуются долгосрочные инвесторы и позиционные трейдеры, чтобы извлечь прибыль или наоборот — избежать рисков.

Снижение учетной ставки ФРС США: последствия

Итак, всю предыдущую неделю финансовые аналитики всего мира обсуждали возможные последствия снижения учетной ставки ФРС США. К слову, ее падение до минимума в 2008 году совпало с сильным витком мирового финансового кризиса.

Снижение учетной ставки вызвало падение в цене большинства биржевых активов на мировых финансовых рынках. В том числе и по отношению к доллару. С одной стороны, это может показаться нелогичным: ведь снижение ставки призвано усилить темпы экономического роста в США и, как следствие, во всем мире, сильно зависимом от доллара и американской экономики.

Но, с другой стороны, снижение ставки, да еще и такое «историческое» (впервые за 10 лет), говорит о том, что ситуация в мировой экономике и экономике США уже довольно неблагоприятная. И действительно, одним из основных критериев для принятия данного решения послужило снижение темпов роста глобальной мировой экономики. Проще говоря, «раз снижают ставку ФРС — значит, все плохо» — так отреагировали инвесторы и трейдеры на мировых биржах.

Кроме того, мировые аналитики считают, что такого снижения учетной ставки ФРС США недостаточно для нормализации процессов в мировой экономике. Были ожидания по поводу более существенного снижения ставки или хотя бы объявления о намерениях снижать ее дальше (на чем уже давно настаивает президент США Дональд Трамп), но этого не произошло.

Снижение ставки ФРС США теоретически должно способствовать оттоку инвестиций из долларовых активов (т.к. они подешевеют, их доходность упадет) и перетоку их в другие активы и валюты, в т.ч. в развивающиеся страны (Россию, Украину и пр.). Так, например, после объявления решения о снижении ставки немного подорожали нефть и золото, а также другие ведущие мировые валюты (евро, швейцарский франк, японская йена). Также, весьма вероятно, это вызовет определенный рост на рынке альтернативных активов, например, криптовалют.

Является ли нынешняя ставка высокой?

Последний раз ФРС снижала ставку в конце 2008 года, на фоне острой фазы финансового кризиса. Однако в тот момент она опустилась до рекордно низких показателей — 0–0,25%. До этого даже снижение до 1% было явлением исключительным и заняло довольно короткий промежуток времени в начале 2000-х годов. Последний же раз она продержалась на нулевом уровне более шести лет. Более того, снижение ставки тогда сопровождалось и другими беспрецедентными мерами поддержки, к примеру, программой «количественного смягчения», означавшего скупку государственных облигаций на триллионы долларов. Все эти шаги обосновывались тяжелейшим спадом в американской экономике, который стал самым серьезным после Великой депрессии 1930-х.

Лишь в 2015 году ФРС вновь начала повышать ставки, но очень медленно и аккуратно, чтобы не «спугнуть» всё еще вялый экономический рост. Ко второй половине 2021 года рост ставки прекратился, несмотря на то, что темпы роста ВВП почти полностью восстановились после кризиса.

фрс

Американские фондовые индексы

Фото: TASS/Zuma

Занялись баксом: россияне увеличили накопления в валюте

Вклады в долларах и евро выросли почти на 5%

На данный момент ситуация в экономике США выглядит достаточно хорошо, чтобы не понижать, а повышать ставку. Уровень безработицы составляет 3,6%, один из самых низких за последние полвека. Экономический рост чуть замедлился, но по-прежнему остается на вполне солидном уровне — 2,1% по итогам второго квартала. Такими показателями не может похвастать ни одна страна Западной Европы, даже несмотря на то, что ставки сейчас в еврозоне существенно ниже. Инфляция все последние годы по большей части держалась ниже отметки в 2%, так что она в данном случае тоже не может серьезно влиять на решения ФРС.

Ситуация на фондовом рынке если и вызывает опасения, то разве что в части переоцененности активов. Фондовые индексы последний год располагаются недалеко от рекордных значений, которые стабильно обновляются. В обычной ситуации это сигнализирует о перегреве экономики и необходимости ужесточать, а не смягчать финансовую политику.