Индекс Доу Джонса — что это такое, что показывает и на что влияет. Плюсы и минусы применения, динамика изменений. Технический анализ колебаний индекса Доу Джонса.

Мировая экономика – единая система, локомотив которой — Соединенные Штаты Америки. Неспроста существует поговорка: «Чихнет Америка, а заболеет весь мир». Как только в США что-то происходит, это неминуемо отражается на экономиках других странах.

Биржевой индекс Доу-Джонса называют «барометром» американской экономики. Даже незнакомые с биржевым миром люди наверняка слышали о существовании этого индекса: его ежедневно упоминает в новостях и аналитических сводках. Трейдеры со всего мира используют его как индикатор, оценивая с помощью этого индекса «уровень здоровья» американской и мировой экономики.

Статья расскажет, что это такое – индекс Доу-Джонса и почему он так важен.

Что такое индекс Dow Jones

Dow Jones Industrial Average (тикер на бирже DJI) — фондовый индекс, содержащий 30 крупнейших или важнейших публичных компаний США (голубые фишки). Которые оказывают наибольшее влияние на экономику страны.

Это один из старейших фондовых индексов. Используется до сих пор как индикатор состояния фондового рынка США.

Одно из главных отличий Доу Джонс от большинства других индексов — правила попадания компаний в индекс (или их исключения). По большому счету четко прописанных критериев нет. Какие акции должны попадать в индекс или вылетать из списка? Кого брать на замену? С какой периодичностью делать пересмотр индекса? Ответ простой — по ситуации.

Для примера. Состав индекса S&P 500 прописан простым алгоритмом: 500 крупнейших публичных компаний страны с приемлемым free-float, плюс несколько других дополнительных условий (про S&P 500 писал здесь).

С некоторой натяжкой можно сказать, что состав DOW формируется на основании субъективных факторов.

Как правило, компании удаляются из индекса когда бизнес ничинает испытывать серьезные проблемы, компания проигрывает конкурентам «битву за солнце», сливается с другими компаниями, которые уже состоят в индексе ДОУ, разбивает свой бизнес на несколько независимых компаний.

Быки и медведи

Изначально эти термины применялись только к трейдерам, торгующим на фондовом рынке, но потом они распространились и на другие торговые площадки. Быками называют игроков, которые покупают актив в расчете на рост его стоимости. В оптимальном случае такой спекулянт покупает акцию (облигацию, фьючерс) на дне и продает на пике, когда спрос на актив достигает максимума.

Медведи — полная противоположность быкам. Это спекулянты, продающие финансовый инструмент в расчете на падение его котировок. На профессиональном языке такая операция называется короткой продажей без покрытия.

Биржевых животных легко представить по образной картинке: бык поднимает противника (цену) на рога снизу вверх, а медведь, наоборот, прибивает жертву (котировки) лапой вниз.

Подобная терминология применяется и к тенденциям, доминирующим на рынке. Если спрос на торговых площадках превышает предложение и финансовые активы поднимаются в цене, то наблюдается бычий тренд. Медвежья тенденция преобладает, когда состояние экономики ухудшается, и котировки акций падают. Если между покупателями и продавцами наблюдается равновесие, на рынке наступает боковой тренд.

Во многом биржевой сленг формировался в Нью-Йорке, где зародилась первая фондовая биржа. Поэтому самая популярная скульптура быка стоит на Уолл-стрит, у входа в здание Нью-Йоркской фондовой биржи. Бронзовая скульптура весит более 3 т, ее длина составляет почти 5 м, а ширина — 4,7 м. Считается, что если потереть бычьи рога, это принесет удачу в бизнесе и финансовых делах.

История индекса ДОУ

Индекс Dow Jones Industrial Average впервые появился в 1896 году. Основатели: главный редактор газеты The Wall Street Journal —

Чарльз Доу и его партнер Эдвард Джонс. Отсюда из название индекса.

Изначально в индекс входило 12 компаний. Большинство из них были промышленными. Со временем в индекс добавлялись новые имена. К 1928 году их количество достигло 30. И больше не увеличивается.

Несмотря на свое название «Dow Jones Industrial Average» — в состав индекса входят не только промышленные предприятия. Индекс включает многие сектора и отрасли экономики. За исключением коммунальных служб и транспорта.

В настоящее время на промышленность в индексе выделено «всего» около 11% веса.

Топ-10 секторов индекса Dow Jones

Состав индекса Доу Джонс

Если посмотреть на компоненты индекса, то наверняка большинство компаний (если не все) будут на слуху: Apple, Visa, Johnson & Johnson, Coca-Cola, Disney. На то они и голубые фишки.

Список из 15 компаний входящих в индекс ДОУ, с наибольшей долей веса:

ТОП-15 компаний индекса Dow Jones

Полный состав индекса можно посмотреть по ссылке.

Как рассчитывается значение индекса

Значение Dow Jones Industrial Average рассчитывается иначе, чем другие популярные фондовые индексы. Большинство индексов, например американский СИПИ 500, используют взвешивание по капитализации.

Простыми словами, чем больше рыночная стоимость компании, тем бОльший вес она имеет в индексе. При таком подходе, наибольшее влияние на изменение индекса оказывает малое количество самых крупных компаний. Так на первые три компании из индекса S&P 500 приходится 15% веса. А на ТОП-10 — четверть всего веса. Из 500 компаний в индексе.

Индекс Dow Jones Industrial Average является фактически средним значением цен 30 акций компаний входящих в индекс деленный на определенный коэффициент.

Изначально, создатели индекса складывали цену каждой акции. Полученную сумму делили на 12 (первоначальное количество компаний в индексе). В итоге полученное среднеарифметическое и было значением индекса.

За время жизни индекса происходили слияния и поглощения, добавление, деления акций (сплит) и прочие другие действия. В результате этих постоянных манипуляций немного изменился подход к расчету индекса. Сумму делят не на 30 (по количеству компаний в индексе), а на некоторый коэффициент (сейчас намного ниже 1).

Пример.

Допустим (для простоты) индекс Доу состоит только из акций 2-х компаний:

- акции компании А стоит 80 долларов;

- акция компании Б — 20 долларов.

Тогда значение индекса Dow Jones будет равным 50 [($80+$20)/2)].

Компания А проводит сплит своих акций 1:2 (вместо 1 акции по $80, станет 2 акции по $40). По факту капитализация компании не изменилась.

Но если брать старую методику расчета значения индекса, то получаем 30 (вместо 50). Сразу бы произошел обвал индекса на 40%. Хотя по факту ничего не изменилось. Общая стоимость компаний (капитализация) осталась прежней. И дабы привести среднее значение индекса к правильному (50 пунктов) нужно будет уже делить сумму акций не на 2, а на некий коэффициент. В нашем случае 1.2

- Акция компании А — $40

- Акции компании Б — $20

Среднее значение индекса (неправильное, по старым расчетам) — 30.

Правильное значение — 50 [($40+$20)/1,2)].

На динамику индекса DJIA наибольшее влияние оказывают компании с наибольшей ценой на акции.

Если подумать логически, то звучит как-то совсем не логически (а честно говоря бредово). Неважно сколько стоит компания. Главное для индекса — это цена акций. В Доу разброс цен от 40 до 360 баксов за акцию. И это может привести к очень неприятным событиям (об этом ниже).

Об Admiral Markets

Мы – брокер с глобальным присутствием, авторизованный и регулируемый финансовыми организациями, такими как Управление финансового поведения (FCA), Кипрская комиссия по ценным бумагам и биржам (CySEC) и Австралийская комиссия по ценным бумагам и инвестициям (ASIC). Мы предоставляем доступ к более чем 8000 финансовых торговых инструментов, таких как Forex и CFD на акции, индексы, облигации, товары, ETF и криптовалюты, а также возможности инвестирования в реальные акции и ETF. С Admiral Markets вы можете бесплатно использовать самые инновационные торговые платформы, такие как MetaTrader 4 и MetaTrader 5, а также эксклюзивный плагин MetaTrader Supreme Edition.

Получите мгновенный бесплатный доступ к нашему порталу Premium Analytics с новостями рынка, техническим анализом, экономическим календарем и индикаторами настроений мирового рынка, собранными из более чем тысячи источников в финансовых СМИ. Просто нажмите на баннер ниже и получите его сейчас:

Доходность индекса Dow

Сама по себе доходность Доу ничего не скажет инвестору. Нужно какой-то ориентир. Дабы понимать — хорошо это или плохо. Для сравнения возьмем обычный S&P 500.

Какие ключевые отличия Dow от S&P500?

- Слабая диверсификация (30 компания против 500).

- Отсутствие некоторых секторов экономики (транспорт, ЖКХ).

- Невнятный метод добавления акций в индекс.

- Движения индекса задают акции с наибольшей ценой (а не капитализацией).

- Очень редкое обновление состава индекса (за почти 100 лет поменялось всего 60 компаний). А состав S&P пересматривается ежеквартально.

- Исторически, дивидендная доходность компаний из индекса Доу Джонс выше СИПИ 500 (диаграмма по дивидендам ниже).

Дивиденды по годам: красный — индекс DJIA / синий — индекс S&P 500

И что в итоге? Несмотря на сильные отличия, индекс Dow сильно коррелирует с индексом S&P 500. Практически братья-близнецы.

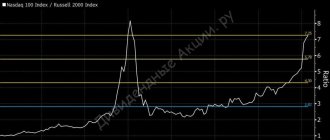

За последние 20 лет индекс Dow по доходности обогнал S&P 500:

- общая доходность — 353% против 270%.

- среднегодовая доходность — 7,3% против 6,3%.

А вот последнее десятилетие (график ниже) 2010 — 2021 гг. было на стороне S&P (240% против 210% доходности). Среднегодовая — 12,6% (СИПИ) и 11,40% (ДОУ).

Хотя до последнего индексы шли практически синхронно. Отрыв произошел в 2021 году на фоне пандемии (коронавирус). И как раз это связано с методологией расчета индекса Доу Джонс.

Котировки компании Боинг в марте 2021 года обвалились вдвое (при среднем падении рынка на 30%). Акции Боинга были одними из самых дорогих компонентов Доу (вес в индексе составлял более 9%). И поэтому оказали существенное влияние на динамику индекса.

Динамика рассматриваемого показателя

С точки зрения долгосрочной перспективы индекс постоянно рос. Самым первым опубликованным значением стало 40,94. Сегодня оно превысило уже 18 000. То есть более чем за 100 лет своего существования показатель Доу-Джонса увеличился приблизительно в 440 раз.

В 1966 г. индекс впервые пробил отметку 1000. Особо бурный рост наблюдался в 80-90-х гг. прошлого столетия. В 1995 г. преодолена такая отметка, как 5000, а к 1999 г. – 10 000. Самое большое среднесрочное падение рассматриваемого индекса было отмечено в 2008-2009 гг., во времена мирового финансового кризиса. После достигнутого значения в 14 000 он обрушился до 7000, после чего восстановился, продолжил рост, что наблюдается и на сегодняшний день.

Наиболее существенное дневное падение (22,6 %) было зафиксировано в черный понедельник (19.10.1987 г.). После 11 сентября индекс снизился на 7,1 %.

Как инвестировать в DJIA

Каким бы странным (по моему мнению) не был метод расчета Доу Джонса, на практике доходность индекса сопоставима с доходностью широкого рынка (в лице S&P 500). При этом индекс Доу имеет более высокую дивидендную доходность (примерно на четверть выше).

И в принципе состав индекса DJIA можно рассматривать как практически готовый портфель акций (крупнейшие компании США, выплачивающие стабильные дивиденды).

Как вложиться в индекс Dow Jones?

Как обычно — есть два варианта: простой и сложный (или выгодный и невыгодный).

Самостоятельная покупка отдельных акций входящих в индекс

Так как индекс рассчитывается по цене акций (а не капитализации), достаточно просто купить по 1 акции каждой компании. И не нужно заморачиваться с расчетами необходимой доли веса для каждой компании (как в случае с другими индексами).

В России купить акции можно на Санкт-Петербургской бирже.

Главные минусы при таком подходе:

- Для покупки 30 бумаг нужна сумму в несколько тысяч долларов (а точнее $3750, при текущем курсе DOW — 25 735 пунктов). В дальнейшем, для поддержания необходимых пропорций, если докупать снова по 1 бумаге каждой компании — еще сразу несколько тысяч. Но это лучше, чем пытаться воспроизвести индекс S&P 500 (с 500-ми бумагами). Или хотя бы индекс Московской бирже. Хотя там всего 40 бумаг, но для точного воспроизведения пропорций, нужно будет вложить что-то около 7-8 миллионов рублей.

- Высокие трудозатраты.

- Возможно повышенные комиссии (если у брокера стоит какая-то минимальная плата за сделку).

Плюсы:

- Держать бумаги можно бесплатно. О чем это я? Дальше узнаете.

- Налоговые льготы (покупка на ИИС, возможное освобождение от налогов при продаже — ЛДВ).

Продолжайте свое обучение на Форекс

- Как инвестировать в медвежий рынок?

- Что такое индекс VIX и как им торговать?

- Что такое овертрейдинг и как его избежать?

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на сайте Admiral Markets. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

- Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

- Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admiral Markets не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

- В целях защиты интересов наших клиентов и объективности Аналитики Admiral Markets установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

- Аналитика готовится независимым аналитиком Борис Петров (далее «Автор») на основе личного опыта и суждениях Автора.

- Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admiral Markets не гарантирует точности или полноты содержащейся в ней информации.

- Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admiral Markets прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может, как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

- Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей риски.