Что произойдет с деньгами, если брокер обанкротится или его лицензия будет аннулирована – этим вопросом задается все большее число граждан в связи с наметившейся тенденцией перевода средств с банковских депозитов на брокерские счета. Практически все владельцы банковских депозитов имеют представление о том, что произойдет с их вкладом, если банк обанкротится. Все просто – нужно обратиться в указанный банк за выплатой средств в сумме до 1,4 млн. рублей, которые обеспечит Агентство по страхованию вкладов.

А вот ситуация с брокерскими счетами требует разъяснений. И хотя банкротство брокера – нечастое явления поводы для беспокойства у вкладчиков есть. Ведь средства на брокерских счетах не застрахованы и никакие компенсации по ним не положены. Поэтому сегодня мы обсудим гипотетическую ситуацию, научимся мерам предосторожности, поймем, – возможно ли банкротство брокера в принципе.

Почему закрываются брокеры?

Оценивая последние случаи банкротств и ухода с рынка, можно было заметить одну серьезную закономерность – все брокеры списывают свои сложности на резкий скачок франка зимой и сильные потери в связи с этим. Да, я согласна, что по этой причине сейчас распродается FXCM, частично, но с вопросами, согласна с той же причиной в отношении Alpari UK, есть ряд неясностей в отношении действий других компаний, берущих кредиты под высокий процент с отсылкой на ту же ситуацию, и проч. Но банкротство спустя полгода, после новости – это, как минимум, притянуто за уши.

Конечно, можно сказать, что брокер пытался компенсировать убытки, реструктуризировать капитал и просто вылезти из сложной ситуации за счет активного привлечения клиентов, но не смог. По сути, я склоняюсь к мысли, что частично так оно и было, однако, явно не на 100%.

Если прослеживать начало этой истории, то первым вестником стал Форекс Тренд, начавший затягивать выплаты средств в момент начала кризиса в России. Отток капитала, видимо, поставил под вопрос стабильность компании, кроме того, как мы сейчас видим по новостям, уже до того денег для всех клиентов не хватало. В итоге на общий кризис страны наложились опасения трейдеров о стабильности отрасли, и деньги стали уходить и из других компаний. Добил ситуацию франк!

Вообще-то, рост франка случился очень вовремя, на него стало возможно списать все недостачи, все задержки с выплатами и общий спад. Ведь это настоящий форс-мажор, все его видели, претензий никаких не должно быть. Удивительно только, что банкроты как раз не заявляли о своих потерях в громадных размерах, напротив, писали, что как раз у них-то все ОК.

Обратить внимание!

Но давайте вернемся к нашей теме и поговорим о том, что было общего у брокеров, которые оставили клиентов без денег и ушли с рынка? Опираясь на эти косвенные признаки, можно проследить тенденции вашей компании и задуматься о ее стабильности.

Как страхуют инвесторов за рубежом

К сожалению, в России пока только ведутся разговоры о страховании брокерских счетов. Пока программа действует только для банковских вкладов. Практика последних лет показывает, что отзывы лицензий банков случаются в разы чаще, чем брокерских организаций. Но в последнем случае потери могут быть намного существеннее. Если на депозитах люди стараются держать не более 1,4 млн рублей, то брокерский счет используют для формирования капитала, который может исчисляться десятками миллионов рублей.

В США и странах Европы действует система страхования активов:

- США: до 500 000 $, из них для денежных средств действует ограничение до 250 000 $.

- Великобритания: до 85 000 фунтов стерлингов.

- Европейский союз: до 100 000 евро.

Страховка действует для резидентов и нерезидентов. Поэтому инвесторы из России, кто покупает иностранные ценные бумаги через зарубежного брокера, тоже имеют право ею воспользоваться. Страховые компании несут ответственность только в случае банкротства и мошеннических действий брокеров. Если произошел обвал котировок, вследствие чего инвестор потерял значительную часть своего капитала, то страховка не подлежит возмещению.

Суперприбыльные ПА(МММ) счета на Форекс!

Ну, я надеюсь, эти истории известны всем – тысячи процентов прибылей на ПАММ счетах, куча инвесторов, огромные вложения, постоянный поток клиентов и даже выводы средств первым везунчикам. Однако, любые просьбы о мониторинге счета на сторонних сервисах полностью игнорируются. Никаких доказательств реальной прибыли и торговли, только цифры на собственных ресурсах и многочисленные отзывы на всех профильных сайтах, где возможно.

Потом, для углубления процесса, создаются портфели для ПАММ инвестирования только из самых прибыльных и титулованных трейдеров. Проценты доходности растут, клиенты счастливы. Но не долго…

Вдруг, все заканчивается – задержки с выплатами, странные слитые ПАММ счета, которые были в прибыли 2-3 года, неясные объяснения от представителей компании о том, что подвели поставщики ликвидности, трейдеры, менеджеры, партнеры, обещание все оплатить завтра или через 2 недели и т.д. При этом сайт компании продолжает исправно работать и принимать инвестиции, не оповещая будущих клиентов о том, что есть трудности.

Эта схема стара как мир и носит кодовое название «МММ». Финансовые пирамиды строятся быстро и живут успешно до тех пор, пока не набирают критический вес, и люди не начинают забирать свои депозиты. Конечно, принцип ее не позволяет выплатить деньги всем, потому что часть же ушла на прибыли. В этот момент компания быстро-быстро себя ликвидирует, без возможности для клиента вернуть деньги.

Вывод: супер прибыльные ПАММ счета, в большом количестве, без доказательств и просадок – повод задуматься о том, что не все чисто.

По каким критериям стоит выбирать брокера

Найти биржевого посредника сейчас несложно: брокерской деятельностью занимаются практически все крупные банки. В России к ним относятся всем известные Сбербанк, ВТБ 24 и Газпромбанк. Вы можете воспользоваться услугами другой организации, но перед заключением договора обязательно проверьте наличие у нее соответствующей лицензии. Информация о компаниях, уполномоченных представлять интересы клиентов на бирже, находится в открытом доступе на сайте Центрального банка. Если понравившаяся вам фирма присутствует в этом списке, ей можно доверить свои активы.

Количество фирм, которые предоставляют физическим лицам возможность покупать и продавать акции на фондовом рынке, увеличивается с каждым днем. В связи с этим возрастает и важность грамотного выбора посредника: новичкам стоит отнестись к этому этапу со всей серьезностью. Принцип работы у всех подобных компаний одинаковый, но есть несколько критериев, по которым можно выбрать лучший вариант:

- Надежность.

- Стоимость услуг.

- Удобство сотрудничества.

Ниже о каждом из этих пунктов будет рассказано подробнее.

Надежность

Вряд ли данный показатель можно считать по-настоящему объективным, поскольку любая компания в один прекрасный день может разориться. Однако фирмы, являющиеся лидерами рынка, становятся банкротами куда реже небольших молодых организаций.

Оценить, является ли брокер крупным игроком, помогут две основных характеристики: количество клиентов и оборот транзакций. Лучше остановить свой выбор на одной из компаний с наиболее высокими показателями.

Вот еще несколько характеристик, которые помогут определить надежность посредника:

- Время существования компании. Наиболее устойчивы к негативным условиям те фирмы, которые работают на рынке более восьми лет. Узнать, как долго интересующая вас организация занимается финансовой деятельностью, можно на сайте Федеральной службы по финансовым рынкам. Для этого просто введите в строку поиска название брокера и найдите дату выдачи лицензии.

- Перечень бирж, с которыми фирма имеет право работать. Его вы можете найти на сайте ММВБ.

- Количество активных клиентов, которые осуществляют покупку акций через выбранного вами брокера на текущий момент. Эти сведения также есть на сайте ММВБ.

- Прозрачность схем работы. Хорошим знаком будет, если в открытом доступе есть информация о руководителях и владельцах организации, а также актуальные финансовые отчеты.

- Страхование счета. Выясните, будут ли ваши средства застрахованы и каков размер возмещения. Максимальная сумма выплат в случае банкротства брокера составляет 50 тысяч долларов. В общем и целом данная процедура аналогична страхованию вкладов физических лиц.

- Отзывы других инвесторов. Узнайте, насколько были довольны оказанными услугами клиенты, которые ранее сотрудничали или продолжают работать с этой фирмой.

Стоимость услуг

При планировании долгосрочного сотрудничества с брокером важно обратить внимание на размер взымаемой комиссии. Если, к примеру, комиссия составляет 1 % от прибыли, то за 10 лет доходность ваших инвестиций снизится на 10 %. Обычно финансовые организации предлагают на выбор несколько тарифных планов, условия которых меняются в зависимости от объема сделок, стиля торгов и биржевого сектора. Некоторые планы предполагают фиксированные выплаты, другие – в виде процента, который будет тем меньше, чем больше окажется сумма конкретной сделки.

Возможен такой вариант, при котором вы будете ежемесячно перечислять брокеру оговоренную сумму, и она останется неизменной как при полном отсутствии финансовых операций, так и при большом количестве сделок. Подобные условия крайне выгодны для крупных инвесторов, которые постоянно работают на бирже: для них фиксированная сумма всегда будет меньше процента.

Прежде чем открывать счет в выбранной компании, внимательно прочтите описание тарифа от начала до конца. При беглом изучении вы можете не заметить какие-то дополнительные условия, например, повышенную комиссию за обслуживание счета при отсутствии активности в течение определенного периода.

Удобство сотрудничества

Важно, чтобы при работе с брокером вы не испытывали никакого дискомфорта. Поэтому не лишним будет обратить внимание на такие факторы, как удобство доступа и связи с посредником.

Чтобы оценить конкретную компанию по этим двум критериям, обратите внимание на следующие особенности взаимодействия:

- Количество и расположение офисов. Возможно, у фирмы всего одно представительство, и находится оно на другом конце города. При таком раскладе у вас не будет возможности лично обратиться к специалистам для решения важных вопросов, касающихся ваших финансов.

- Простота процедуры открытия счета.

- Возможности работы с биржей онлайн. Поскольку купля-продажа акций происходит в основном в интернете, при выборе посредника необходимо оценить функционал его сайта. Проверьте, поступает ли в личный кабинет информация об изменениях инвестиционного портфеля и финансовые отчеты по недавним сделкам. Желательно, чтобы весь документооборот можно было вести удаленно.

- Скорость работы техподдержки. Хорошо, если при возникновении проблем вы в короткий срок получаете рекомендации по их решению.

- Перечень дополнительных услуг: информирование, аналитика, финансовые консультации и т. д.

- Предоставление обучающих материалов. Некоторые финансовые организации дают своим клиентам доступ к базе бесплатных видеоуроков и статей, которые помогают глубже разобраться в теме биржевой торговли.

Проанализируйте понравившиеся вам фирмы по этим критериям, изучите отзывы, и вы без труда выберите брокера, сотрудничество с которым будет наиболее приятным и выгодным.

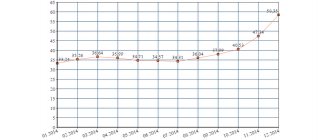

Доходность клиентов за месяц

Не могу сказать, что этот пункт на 100% относится к компаниям, которые чувствуют себя не очень уверенно, однако этот пиар ход всегда вызывал у меня массу вопросов. Я говорю о бывших очень популярными в прошлом году ежемесячных отчетах брокеров о том, сколько заработали и проиграли их клиенты за последние 30 дней.

А. Выигрыш почти всегда был выше проигрыша.

Б. Суммы, указанные в отчете у всех компаний прямо зашкаливали миллионами.

В. Доказательств достоверности этих цифр не было.

Это самый настоящий пиар ход, рассчитанный на то, что проверить эту информацию нельзя. Зато у новичков на Форекс возникает тот самый позыв алчности: «Ух ты, какие деньги, я тоже так хочу!».

Вывод: если ваш брокер использует такие приемы рекламы, которые невозможно проверить, в других делах он может поступать также.

План действий при банкротстве брокера

Активы клиента, которые он хранит на брокерском счете, не являются собственностью брокера и отделены от собственных счетов посредника. Еще раз повторю, в случае отзыва лицензии с акциями ничего не будет, с облигациями тоже.

В соответствии с Положением Банка России № 481-П от 27.07.2015 профессиональный участник рынка ценных бумаг в случае аннулирования лицензии должен сделать следующее:

- прекратить свою профессиональную деятельность, по которой отзывается лицензия;

- обеспечить сохранность денежных средств, ценных бумаг, иного имущества клиента и неизменность записей об учете прав на это имущество;

- уведомить клиентов в течение 3 дней об отзыве лицензии;

- предложить клиентам дать указание о способе возврата имущества в течение установленного срока;

- в соответствии с указанием клиентов вернуть все принадлежащее им имущество;

- если клиент никак не отреагировал на уведомление, в течение 30 дней после установленного срока предоставить НРД список таких клиентов.

Примерный план действий инвестора при банкротстве / отзыве лицензии такой:

- После получения уведомления о банкротстве или отзыве лицензии у брокерской организации клиент должен открыть брокерский и депозитарный счет в другой, имеющей лицензию Банка России.

- Дать указание старому брокеру о переводе активов новому.

- Заказать отчет о состоянии брокерского счета с наименованием, количеством и ценой приобретения ценных бумаг.

- Дать указание новому брокеру о зачисление активов и предоставить ему полученный от старого посредника отчет.

Нарушение такого порядка возможно только в случае преступных действий брокерской организации, когда она выводит все активы в офшоры и ничего не возвращает. Поэтому главный совет – открывайте счета в крупнейших и старейших компаниях, которые давно являются профессиональными участниками фондового рынка в России. Самый простой способ – посмотреть топ-25 рейтинга на Московской бирже и выбрать из него.

02.11.2019

695

Как выбрать брокера на фондовом рынке новичку и открыть счет для формирования инвестиционного портфеля

Критерии выбора и оценки условий брокерских компаний.

Обилие рекламы или ее неожиданное исчезновение

Вспомните, сколько рекламы было у MMCIS и Forex Trend. По всем фронтам и сайтам, в огромном количестве висели эти баннеры с ПАММ счетами и индексами ТОП5, ТОП20. Большие сайты, мелкие, одностраничные, реклама по телевизору, в метро, только хвалебные отзывы в рейтингах и всегда первые места. Свой рибейт сервис, свой сервис с отзывами, свои профильные форумы, свои награды и выставки, бордеры на улице и звезды кино в роликах.

Все это стоит невероятных денег! Колоссальных!

Даже самые крупные западные брокеры, столпы биржевой и внебиржевой торговли, не могут себе такого позволить. Так откуда же деньги на такие рекламные кампании? Правильно, это деньги клиентов, которые прокручиваются и перекрываются только внутри компании.

И вот, когда ВСЯ эта реклама разом пропадает, надо задуматься о том, что фактически у брокера ничего не изменилось, предложения все те же, но он больше не хочет привлекать к себе внимания, или уже не может. Это верный признак того, что пора бежать и выводить деньги, хотя бы частично. Хотя, лучше просто заранее приметить этот агрессивный маркетинг и не попадаться на него.

Вывод: Сейчас, наверное, уже не все помнят «МММ», но развитие событий там шло по тому же сценарию. Леню Голубкова все жители страны считали чуть ли не членом семьи. Если ваш брокер заметен ото всюду, в том числе из email-ов и телефона, задумайтесь, откуда у него средства на такие рекламные акции.

Подводим итоги

О чем говорят наши расчеты? С учетом издержек, эффективность торговой стратегии должна быть выше, при этом, чем меньше величина стоп-лосса, тем большее влияние издержек на результаты:

- для долгосрочной стратегии с размером стоп-лосса 250 пунктов достаточно открыть 56 прибыльных сделок из 100, чтобы заработать 10%;

- для среднесрочной стратегии – 58 прибыльных сделок из 100.

- для скальпинга – 68 прибыльных сделок из 100.

Теперь вы сами наглядно можете убедиться, что чем активнее торговая стратегия и чем меньше размер стоп-лосса, тем большее влияние на эффективность торговой стратегии оказывают финансовые издержки.

Непонятные условия вывода средств и задержки

К сожалению, задержки с выводами проявляются уже тогда, когда перестройки у брокера уже начались. В этот момент повезти может только тем, кто оценил ситуацию заранее и успел подать заявку на вывод раньше других. Слухи расходятся быстро, и резкий выход клиентов из компании фактически блокирует ее работу.

А вот странные условия вывода средств должны вас, как минимум, предупредить. К примеру, резкое повышение комиссии на вывод, уход от привычной и стабильной электронной платежной системы, дополнительные вычеты, странные курсы конвертации, просрочка по срокам с необходимостью обращаться в поддержку, и в целом другой явный заработок в этом вопросе на клиенте. Это все должно мягко вам намекать, что дела у брокера идут не очень, если он готов наживаться на клиенте, который, конечно, после этого повторно в компанию не придет.

Вывод: внимательно следим за условиями вывода и время от времени снимаем прибыль, проверяя честность компании и реагируя на изменения условий получения средств.

Кто такой брокер, и какие функции он выполняет

Каждый, кто хоть немного интересовался торговлей на бирже, знает, что сделки там заключаются не напрямую, а через брокеров. Кроме них на финансовом рынке существуют и другие профессиональные игроки, такие как дилеры, депозитарии и маркет-мейкеры. Новички часто путают эти понятия и не могут разобраться, в чем же заключаются функции брокера и чем они отличаются от других участников.

Стандартное определение слова «брокер» звучит так: это посредник, который оказывает услугу по обеспечению сделки и получает за это финансовое вознаграждение. Брокеры сводят покупателей и продавцов в самых разных отраслях. Например, бизнес-брокеры специализируются на сделках по слиянию компаний или поглощению мелких фирм более крупными. Они находят для владельцев бизнеса покупателей, желающих его приобрести. Также существуют кредитные брокеры, которые помогают людям, нуждающимся в получении кредита, оформить заем на максимально выгодных условиях.

Подробнее стоит рассказать об особенностях работы биржевых брокеров. Их востребованность объясняется тем, что физическим лицам не разрешается самостоятельно заключать сделки на бирже, покупая и продавая ценные бумаги. Участниками торговли могут быть только специализированные компании.

Клиентом такой фирмы может стать как обычный человек, так и организация. Их взаимодействие происходит по следующей схеме: клиент открывает торговый счет и подает заявки на куплю/продажу акций, а брокер передает эти запросы на биржу и находит подходящих контрагентов.

Брокеры не вкладывают в покупку ценных бумаг собственные средства: их основная задача – работа с клиентскими заявками. Прибыль от посреднической деятельности обеспечивается комиссионными, которые фирма получает за заключение сделок. Чтобы работать в качестве брокера, необходимо получить от Центробанка РФ соответствующую лицензию.

Бонусы и акции или деньги бесплатно!

И вот мы с вами подошли к пункту, который является самым важным в этой статье. То, что однозначно показываем близкую капитуляцию брокера – это раздача денег бесплатно!

Этот шаг иногда является апофеозом пункта 3, когда все возможности уже исчерпаны и осталось привлечь только самых неуговариваемых трейдеров. Либо это просто постепенное наращивание привлекающих акций, которые доходят вплоть до возвратов части потерянных средств, иногда в сумме, равной половине депозита. Если ваш брокер предлагает такую акцию, спросите себя, откуда деньги? Ответ уже есть где-то выше.

На форуме в ветке один из наших участников напомнил мне показательную историю о том, как канувший в Лету MMCIS предлагал 50$ бесплатно. Суть акции была в том, что требовалось открыть счет в 100$, после чего к нему компания добавляла своих 50$ и можно было сразу, без торговли забрать эти деньги. Для новых клиентов. Просто ярмарка щедрости и сигнал с сиреной о том, что пора забирать свои деньги!

Конечно, многие компании предлагают бонусы, но они не должны быть абсурдными – 100%-200% на ваш счет после пополнения, бесплатные деньги просто так, возвраты потерянных средств, в какой-то степени даже собственные рибейты – это тоже странно (не лучше ли просто снизить спреды).

Сюда же я бы включила акции по снижению порога минимального депозита, открытие ПАММ с очень маленькой собственной инвестицией или даже без нее. Бонусы из серии «Приведи семьи», когда всем итак ясно, что торговать будет тот же трейдер, просто на счете жены. Под сомнения попадают также большое количество различных розыгрышей и конкурсов с реальными призами. Один в 6-12 месяцев – это еще понятно, рекламные расходы, но большого количества их быть не должно, чтобы не было как в пункте 3.

Вывод: если список акций и конкурсов вашего брокера значительно больше всех остальных, вам предлагают огромные суммы денег бесплатно, пусть даже бонусами, условия получения и использования этих средств завуалированы, неясны или вообще отсутствуют – это верный знак того, что компания готова на все, чтобы привлечь живые новые деньги. Последствия этому ясны.

Какой брокер лучше для новичка? Конкретный кейс с расчетами.

Общий выбор тарифов для меня у лучших брокеров России

Что дальше?

Вроде бы список существенно по брокерам поубавили, но все равно не понятно кого выбрать.

Еще важен сервис обслуживания клиентов и максимальной доступности, в которую входит бесплатный телефон горячей линии и возможность решить любой вопрос очень быстро по телефону. У всей четверки нет проблем с телефонной доступностью.

А значит, повторюсь, и нет идеального брокера.

Для каждого человека будет свой идеальный брокер. И даже, если вы новичок-критерии отбора будут те же самые, как и для опытного трейдера. Если он присутствует на Московской бирже, значит он уже надежный.

А вам даю следующие рекомендации:

- Можете выбрать одного из четырех брокеров, которые остались у нас после моего субъективного отбора.

- После определения вашего личного плана развития себя, как трейдера на бирже, вы можете выбрать оптимальный план у любого из этих брокеров. Для этого не нужно ехать к ним в офис. Можно выяснить по телефону с финансовым советником.

Не нужно останавливаться на первом брокере, которому вы позвоните. Не поленитесь обзвонить всю четверку. И, сопоставив на бумаге оптимальное предложение, выбрать подходящего брокера.

К примеру, я торгую сейчас только фьючерсами на Срочном рынке Московской биржи, тогда:

- Мне не нужен Фондовый рынок

- Мне не нужен Валютный рынок

- Но мне нужны графики инструментов Фондового и Валютных рынков для анализа !

- Мне не нужна никакая платная аналитика и платное консультирование

- Мне важна очень мощная дистанционная телефонная поддержка с сотрудниками, которые с полуслова понимают ту проблему, которую я могу коряво объяснять.

- Мне важен очень быстрый дозвон до брокера, а не как у брокера Сбербанк (часами можно висеть на проводе).

- Мне важен быстрый вывод денег на карту

- Мне важен быстрый завод денег в качестве пополнения на брокерский счет

- Мне не важны никакие программы и мобильные приложения. Хватает Quik.

Это все, как вы поняли, касается Срочного рынка. Может возникнуть вопрос: «Какого брокера выбрать для торговли на Фондовом рынке?». Для этого немного меняем фразы в поставленных вопросах и по той же схеме, что будет ниже ищем для себя ответ. Все просто!

Итак, поехали искать из данной четверки оптимального для меня! Посчитаем комиссию при торговле 1 фьючерсным контрактом, а потом 20 фьючерсными контрактами.

Так как на сайтах брокеров черт ногу сломит по тарифам: все запутано и как-то непонятно, я стала прозванивать нашу четверку брокеров.

Стала звонить на бесплатный номер брокера «Открытие» примерно с двух часов дня по Москве и так и не дозвонилась. Автоответчик все время говорит, что все операторы заняты.

Ладно, заняты так заняты.

Звоню брокеру «Финам». Дозвонилась сразу, попросила интересующие тарифы под мои требования скинуть мне на почту.

За пару минут подобрали мне тариф для фьючерсов с платой 0,45 рубля за контракт. Правда, есть абонентская комиссия за ведение счета 177 рублей в месяц.

Опять звоню брокеру «Открытие» и автоответчик отрапортовал, что все специалисты заняты.

Звоню брокеру БКС. Дозвонилась сразу. Уточнила мое понимание тарифов на правильность и выбрала для себя оптимальный.

Выбрала пока предварительно тариф «Инвестор».

Опять звоню брокеру «Открытие». Опять автоответчик.

Брокер «Открытие» вылетает из списка на звание лучшего брокера России.

Тем более, на сайте я нашла по интересующим тарифам такую информацию. Тариф «Универсальный» за торговлю фьючерсными контрактами составляет 0,74 рубля. А это уже дороже, чем у брокера «Финам».

Брокеру «Открытие» говорю: «Давай, до свидания!»

По Кит-Финансу все предельно ясно. Даже звонить не пришлось. Вся информация очень простая на сайте и без замудренных тарифов.

Итак, мы выбрали более или менее подходящие тарифы для торговли только фьючерсами на Срочном рынке Московской биржи у лучших брокеров страны.

Вроде, все они хороши и выгодны. Но это только на первый взгляд.

Выбираем уже конкретно тариф для торговли на бирже у лучших брокеров России

Для того, чтобы выбрать уже лучший тариф, а значит и брокера, нам необходимо определить такой параметр торговли, как количество сделок за месяц.

В моем случае, это обычно не больше 30 (это даже с запасом я беру число) сделок в месяц. Но для выбора тарифа необходимо эту цифру умножить на два.

Почему надо умножать на два?

Ответ прост. Потому что любую сделку мы открываем и платим комиссию. А потом эту сделку мы закрываем и опять платим комиссию брокеру.

Значит, мой параметр «Количество сделок в месяц « равен 60.

Считаем выгодность тарифа „Кит-Универсал“ брокера Кит-Финанс для моей торговли.

0,65*60*1=39 рублей-это вся комиссия брокеру за торговлю одним фьючерсом.

0,65*60*20=780 рублей-это вся комиссия брокеру за торговлю в каждой из 30 открытых, а потом закрытых сделках 20 фьючерсными контрактами.

Но!

У брокера Кит-Финанс есть такая оговорка в тарифе, что если суммарная комиссия за месяц не превышает 200 рублей, то они недостающую сумму взыщут с брокерского счета.

Итоговая сумма комиссий брокера Кит-Финанс при моей торговле 1 фьючерсом за месяц составит максимум 200 рублей. При торговле 20 фьючерсами комиссия составит 780 рублей.

Считаем выгодность тарифа „Дневной“ брокера Финам для моей торговли.

В данном тарифе имеется обязательная абонентская плата за ведение счета. Она составляет 177 рублей.

За сделку одним фьючерсным контрактом комиссия составляет 0,45 рублей.

Что получается тогда?

(0,45*60)*1+177=204 рубля. При торговле 1 фьючерсом.

(0,45*60)*20+177=717 рублей при торговле 20 фьючерсами.

Уже на 4 рубля больше, чем у брокера Кит-Финанс при торговле 1 фьючерсом. А при торговле 20 фьючерсами дешевле на 780-717=67 рублей.

Но опять же здесь лучше посмотреть вашу динамику количества входов примерно за месяц.

Это я 30 входов взяла с запасом. На самом деле входов у меня бывает меньше. Наглядно видно, какой из этих двух брокеров лучше с данной таблицы. В расчете беру торговлю 1 фьючерсом.

| количество сделок за месяц | Расчет комиссии у брокера Финам | Итоговая сумма комиссии брокеру Финам | количество сделок за месяц | Расчет комиссии у брокера Кит-Финанс | Итоговая сумма комиссии брокеру Кит-Финанс |

| 5+5 | (10*0,45)+177 | 181,5 | 5+5 | 0,65*10 | 200 |

| 10+10 | (20*0,45)+177 | 186 | 10+10 | 0,65*20 | 200 |

| 20+20 | (40*0,45)+177 | 195 | 20+20 | 0,65*40 | 200 |

| 30+30 | (60*0,45)+177 | 204 | 30+30 | 0,65*60 | 200 |

| 40+40 | (80*0,45)+177 | 213 | 40+40 | 0,65*80 | 200 |

| 50+50 | (100*0,45)+177 | 222 | 50+50 | 0,65*100 | 200 |

Разбираем цепочку тарифов от брокера БКС для моей торговли.

У брокера БКС есть три интересных для меня тарифа при торговле фьючерсами на Московской бирже. Если у Финама из всех тарифов приглянулся только один тариф,у Кит-Финанса он вообще один тариф, то у брокера БКС их много. Но интересные три:

- Тариф „Трейдер“

- Тариф „Инвестор“

- Тариф „ИнвесторПро“

Анализ тарифа „Трейдер“ брокера БКС

Разберем тариф „Трейдер“ брокера БКС. Смотрим выписку из официального сайта БКС по тарифу:

Итоговая сумма комиссий брокеру составляет:

(1*60)*1+199=259 рублей при торговле 1 фьючерсом

(1*60)*20+199=1399 рублей при торговле 20 фьючерсами

Смотрим выписку из официального сайта БКС по тарифу»Инвестор»:

Анализ тарифа «Инвестор» брокера БКС

Важно! Здесь нужно посмотреть не только сумму комиссий за месяц при 30+30 сделках. Иначе, будет сложней понять выгоден тариф для меня или нет?

Считаем итоговую сумму комиссий брокеру БКС:

3*60*1=180 рублей-при количестве сделок 30+30 за месяц при торговле 1 фьючерсом

3*60*20=3 600 рублей при торговле 30+30 за месяц при торговле 20 фьючерсами

3*40*1=120 рублей при количестве сделок 20+20 за месяц при торговле 1 фьючерсом

3*40*20=2400 рублей при количестве сделок 20+20 за месяц при торговле 20 фьючерсами

3*16*1=48 рублей при количестве сделок 8+8 за месяц при торговле 1 фьючерсом

3*16*20=960 рублей при количестве сделок 8+8 за месяц при торговле 20 фьючерсами.

Важно! У меня обычно и бывает около 8 сделок за месяц. Но цифра 960 рублей выше цифры брокера Кит-Финанс (780рублей) и Финам (540 рублей)

Анализ тарифа «ИнвесторПро» брокера БКС

Сразу бросается в глаза огромная абонентская плата. И если ваш брокерский счет до 900 000 рублей, то комиссия за один фьючерсный контракт составит аж 5 рублей. И даже имея на счете 5 млн-10 млн рублей, все равно большие траты на комиссию. Я думаю более подробное сравнение я сделаю в отдельной статье, а пока этот тариф проигрывает в рейтинге оптимального тарифа для торговли фьючерсами.

(5*60)*1+299=599 рублей. При моем количестве сделок за месяц 30+30 комиссия получается супер космической уже при торговле 1 фьючерсом.

(5*60)*20+199=6199 рублей.При моем количестве сделок за месяц 30+30 комиссия получается супер-пресупер космической при торговле 20 фьючерсами.

Вывод по трем тарифам брокера БКС

- По тарифу «Трейдер» суммарная комиссия за месяц составляет 259 рублей с абонентской платой при 30+30 сделок за месяц при торговле 1 фьючерсом

- По тарифу «Инвестор» суммарная комиссия за месяц составляет 180 рублей без абонентской платы при 30+30 сделок за месяц при торговле 1 фьючерсом

- По тарифу «ИнвесторПро» суммарная комиссия за месяц составляет 599 рублей с абонентской платой при 30+30 сделок за месяц при торговле 1 фьючерсом

Но мы же не будем торговать одним фьючерсом всю жизнь. Пока учимся-торгуем одним фьючерсом. А когда науичмся-будем торговать 20 фьючерсами. при том, что 20 фьючерсов я взяла в расчет по фьючерсам с ГО приблизительно 5 000 рублей.

В каких-то сделках из этих 20 расчетных комиссия будет меньше, так как и количество фьючерсов будет меньше из-за большого ГО.

5,5. Нестабильная торговля

Я специально вынесла этот пункт отдельно, т.к. на данный момент есть масса специфичных прецедентов, не подпадающих, но очень похожих на некорректную работу брокера. Под нестабильной торговлей я понимаю частое отключение терминалов и разрывы связи, отмены сделок без объяснений или с отсылками на провайдеров ликвидности, о которых говорить нельзя по причине «невероятной секретности», появление штрафов за отсутствие торговли, которые обнуляют депозит за время отпуска. А также торговые плечи, громадных размеров!

Часто неопытные трейдеры сюда же приписывают наличие отрицательных проскальзываний на ECN счетах, а также отмены сделок на читерской торговле. Подобные претензии требуется изучать отдельно, вникая в суть. Сложно распознать их при беглом просмотре, т.к. хорошая компания может быть втянута в бесконечные диалоги с целью, к примеру, шантажа.

Выводы: внимательно читайте отзывы и претензии к брокерам. Среди них может быть очень полезная для вас информация.

Итак, если вы внимательно прочитали данную статью, следующим шагом я советую пойти и проверить вашего брокера на наличие пунктов, возможно, влекущих к скорому банкротству. Прятать голову в песок – это стиль неразумного трейдера, т.к. расплачиваться приходится слишком большими суммами. Поэтому, чтобы не было потом обидно, не ленитесь провести свое маленькое исследование. Банкротства на Форекс стали почти привычными для нас, так защитите себя заранее.

Почерпнуть информацию о брокере, так же можно в различных рейтингах с отзывами, я рекомендую вот этот:

Статья представлена в 95 номере журнала ForTrader.org

Обсудить на форуме

- Как определить, что скоро брокер будет банкротом?

Как защищены ваши деньги и ценные бумаги у брокера?

Согласно законодательству активы клиентов (денежные средства и ценные бумаги) обособлены от имущества брокера и на них не может быть наложено взыскание по долгам брокера. Акции и другие ценные бумаги клиентов хранятся на счете депо в депозитарии, а денежные средства на отдельном счете.

Денежные средства клиентов, переданные ими брокеру для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами, а также денежные средства, полученные брокером по таким сделкам и (или) таким договорам, которые совершены (заключены) брокером на основании договоров с клиентами, должны находиться на отдельном банковском счете (счетах), открываемом (открываемых) брокером в кредитной организации (специальный брокерский счет). Брокер обязан вести учет денежных средств каждого клиента, находящихся на специальном брокерском счете (счетах), и отчитываться перед клиентом. На денежные средства клиентов, находящиеся на специальном брокерском счете (счетах), не может быть обращено взыскание по обязательствам брокера. Брокер не вправе зачислять собственные денежные средства на специальный брокерский счет (счета), за исключением случаев их возврата клиенту и/или предоставления займа клиенту в порядке, установленном настоящей статьей.

Все ценные бумаги клиентов подлежат учету. Главным звеном в этой системе является Национальный расчетный депозитарий (НРД) — небанковская кредитная организация, которая выполняет функции централизованного хранения ценных бумаг и обладает статусом центрального депозитария России.

Помимо НРД существуют другие депозитарии, услугами которых пользуются брокеры. Депозитарий должен иметь лицензию на осуществление депозитарной деятельности, выданную ЦБ РФ. Он может быть совершенно отдельным юридическим лицом, которое не имеет отношение к брокеру, но часто брокер наравне с брокерской лицензией имеет депозитарную.

По закону депозитарий не имеет права совершать какие-либо действия с ценными бумагами клиента без его поручений.

Депозитарий брокера ведет непосредственный учет прав клиентов на ценные бумаги. В свою очередь у него открыт счет-депо номинального держателя в НРД. Там хранятся все ценные бумаги клиентов брокера без указания конечного владельца. В случае банкротства ценные бумаги остаются в депозитарии и никуда не исчезают.

Так же в системе существуют регистраторы — лицензированные профессиональные участники финансового рынка, которые ведут учет реестра акционеров эмитента с целью того, чтобы акционеры могли воспользоваться своими правами.

Такая система учета позволяет работать с бумагами очень быстро в современном мире, где за один день происходят сотни тысяч сделок с ЦБ.