Как обстоят дела в банке?

Из-за финансового кризиса пострадали многие банки. Они потеряли свою доходную часть от кредитов, а в некоторых случаях и вовсе лишились своих средств из-за погрязших в долгах должниках. Мособлбанк не стал исключением, и из-за серьезного оттока кредитных средств пошатнулось его финансовое состояние. На некоторый период банк осознанно заморозил все выдачи вкладов чем поверг в серьезную панику физических лиц, а особенно пенсионеров, которые и так являются одной из самых мало защищенных категорий населения.

Оправдать это можно разве что финансовой неосведомленностью и неграмотностью населения. Ведь, как известно, банки работают практически на привлеченные деньги. То есть, люди отдают свои средства под проценты в банк, а он, в свою очередь, выдает кредиты, зарабатывая на разнице процентных ставок. Если кредиты не возвращаются, то как же банку сразу вернуть все вклады своим клиентам?

Как известно, государство проводит общегосударственную программу страхования вкладов, и Мособлбанк принимает в этом участие. То есть, среднестатистический вкладчик, суммавклада которого не превышает 1,4 млн. рублей, сможет однозначно вернуть свои деньги, даже если банк обанкротится. Но вкладчики которые имели более значимые депозиты, конечно, потеряли бы часть своих сбережений.

Вся проблема началась из-за серьезного падения рубля, и многие заемные средства безвозвратно ушли из оборота. Для того чтобы остаться на плаву, этот довольно крупный региональный банк решил поглотить Инресбанк. Это дало серьезные возможности и стабильность банку.

Последние новости сообщают о том, что сегодня состояние банка полностью нормализовалось. Если еще 1-2 года назад люди простаивали в серьезных очередях, подавая жалобы и требуя вернуть их вклады, то сейчас проблема полностью исчерпана, и банк получил статус стабильного.

Собственники банка не скрываются от проблем и честно сохранили негативные отзывы клиентов продолжая работать и налаживать контакты.

Уже через время банк стабилизировал положение и удовлетворил потребности всех паникующих клиентов и вернул им их вклады, продолжая функционировать.

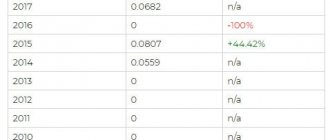

Акции банка с отрицательным капиталом выкупят за копейки

СМП-банк Аркадия и Бориса Ротенбергов выкупит акции у миноритариев санируемого с 2014 года Мособлбанка в принудительном порядке. В банке указывают, что выкуп ускорит его финансовое оздоровление и сократит издержки на созыв и проведение собраний акционеров. На весь пакет санатор потратит не более 400 руб., тогда как его биржевая стоимость оценивается в 110 млн руб. Впрочем, у Мособлбанка отрицательный капитал, и эксперты считают, что для защиты инвесторов его акции надо было давно убрать с биржевых торгов.

Банк «Северный морской путь», который с мая 2014 года является санатором Мособлбанка и его мажоритарным владельцем (98,3%), в начале июня предъявил требование о выкупе его акций. После завершения процедуры, как отметили “Ъ” в СМП-банке, он останется единственным акционером Мособлбанка до момента их объединения. Процедура выкупа проводится в соответствии с нормами закона «О несостоятельности (банкротстве)», а также статьи 84.8 закона «Об акционерных обществах». Реестр акционеров закрывается 18 июля.

Как поясняют в Мособлбанке, выкуп акций у миноритариев позволит «сократить издержки, в том числе на созыв, подготовку и проведение общих собраний акционеров, а также значительно увеличить скорость принятия корпоративных решений».

Как отмечают в банке, большая часть миноритариев «получили свои акции в качестве подарков до начала процедуры финансового оздоровления в 2014 году».

«Целью данного рода подарков был обход предыдущим менеджментом предписания ЦБ об ограничениях на привлечение во вклады денежных средств населения, поскольку ограничение не распространялось на акционеров банка. Банком России впоследствии данная схема также была пресечена»,— пояснили в Мособлбанке.

Согласно отчетности Мособлбанка, на 1 мая 2021 года его капитал был отрицательным и составлял –143,8 млрд руб. При этом чистая прибыль банка за четыре месяца составила 1,06 млрд руб. Согласно последнему утвержденному плану финансового оздоровления, его присоединение к СМП-банку должно произойти не позднее 31 декабря 2031 года. СМП-банк подконтролен Аркадию и Борису Ротенбергам, которые владеют 49,99% и 43,22% акций соответственно. Его капитал на отчетную дату составлял 53,5 млрд руб., а чистая прибыль — 3,2 млрд руб.

Независимый оценщик установил стоимость 100% пакета акций Мособлбанка в один рубль, а цену выкупа одной акции значительно ниже одной копейки (1/4507984112 руб.). Впрочем, как указано в требовании о выкупе, если совокупная стоимость ценных бумаг, принадлежащих одному лицу, составляет менее 1 коп., то все они выкупаются по цене 1 коп. Вместе с тем на конец первого квартала в реестре акционеров Мособлбанка числилось 38,2 тыс. владельцев обыкновенных акций. Последний год акции торговались на бирже в диапазоне 2–3,5 руб. В последних числах мая их котировки находились около 2,7 руб. Однако в последние два дня акции стремительно теряли в цене и по итогам среды опустились до 1,45 руб. Таким образом, текущая биржевая стоимость портфеля миноритариев составляет 110 млн руб. Максимальная же цена выкупа всех акций, исходя из общего числа акционеров, не должна превысить 400 руб.

Как Мособлбанк избавлялся от токсичных активов

У владельцев акций есть возможность оспорить условия выкупа. Акционер, не согласный с ценой выкупа, может привлечь своего оценщика для проведения самостоятельной оценки и обратиться в арбитражный суд с иском о возмещении убытков, причиненных в связи с ненадлежащим определением цены выкупаемых ценных бумаг, указывает советник АБ «Егоров, Пугинский, Афанасьев и партнеры» Дарья Ильина. «Такой иск можно предъявить в течение шести месяцев со дня, когда владелец ценных бумаг узнал о списании с его лицевого счета (счета депо) выкупаемых ценных бумаг»,— указывает она. Тем не менее предъявление владельцем ценных бумаг такого иска не является основанием для приостановления выкупа ценных бумаг или признания его недействительным, напоминает госпожа Ильина. На практике до направления требования о выкупе акций к проверке оценки привлекаются сотрудники Банка России, имеющие лицензию на осуществление оценочной деятельности.

Правильность того, что акции Мособлбанка с отрицательным капиталом до сих пор торгуются на бирже, вызывает сомнения, считает главный инвестиционный стратег «БКС Брокер» Максим Шеин, поскольку это создает угрозу и риски для неквалифицированных инвесторов. По словам собеседника “Ъ”, логичнее было бы раньше поднять вопрос о делистинге.

Ольга Шерункова

Дальнейшие прогнозы

Многие сулили Мособлбанку крах и разорение. Но он смог справиться со своими проблемами и сегодня уже привлекает новых вкладчиков, гарантируя возвратность вложенных средств, и открывая в 2018 году новые депозитные программы с интересными условиями. Среди них: «Новый пенсионный» под 7,75% годовых, «Стабильный», у которого ставка процента составляет 6,25% максимально и «Персональный», обещающий своим заявителям прибыль в 7% годовых.

Помимо этого, банк не закрыл кредитные программы

. Привлекаются активно предприятия для ведения зарплатных проектов. А еще, банк активно разрабатывает новые предложения по открытию кредитных карт и готовит новую депозитную программу.

А еще, недавно появилась информация, что в ближайшее время планируется развитие и открытие новых филиалов в Москве и области. Собственники банка всячески стараются уверить своих клиентов, что банк полностью восстановился и готов работать в полную силу. На сегодняшний день он уже вошел в десятку крупнейших и сильнейших финансовых организаций столицы. А это еще раз подтверждает, что не стоит слепо верить слухам. Ведь так можно разорить даже самый сильный банк.

Безбашенный Мособлбанк Детали крупнейшей аферы на банковском рынке

Спустя несколько часов после публикации в «Ведомостях» новости о грядущей санации Мособлбанка, крупнейшей после Банка Москвы, он предложил клиентам необычный вклад — «Отважный Мособлбанк» с доходностью 10,65% в рублях и 5,5% в валюте с ежедневной выплатой процентов. Как и условия, имя вклада было откровенно издевательским — именно так называлась группа на форуме banki.ru, в которой начальник аналитического управления банка БКФ Максим Осадчий на протяжении нескольких лет пытался обратить внимание общества на сомнительные операции Мособлбанка.

Намек на свою безнаказанность не был простой бравадой. Когда выяснилось, что Мособлбанк — это гигантский пылесос, который вывел с баланса как минимум 100 млрд руб. вкладчиков, упрятав их в экзотические проекты, Центробанк (ЦБ) только развел руками, Агентство по страхованию вкладов (АСВ) «поразилось масштабам проблем», а правоохранительные органы предпочли самоустраниться. В том, откуда Мособлбанк черпал уверенность в себе, разбирался обозреватель «Денег».

Робот-пылесос

Для профессионального вкладчика Мособлбанк был находкой: проценты выплачивались вовремя, доходность почти всегда превышала 10%, отделения были на каждом углу, оплата ЖКХ без комиссии, вклады для пенсионеров, студентов, охотников, рыболовов — в общем, на любой вкус и цвет. Трусливый вкладчик обошел бы такой банк за километр, но профессионал — нет. Да и рисков ноль: до 700 тыс. руб. государство вернет. Эти вкладчики спокойны и теперь, когда вместо отзыва лицензии ЦБ подверг Мособлбанк санации на рекордную после Банка Москвы сумму 117 млрд руб. Вкладчики сохранят не только свои средства, но и проценты.

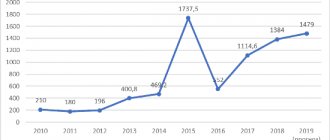

Аналитики еще несколько лет назад, наблюдая за поведением Мособлбанка, закатывали глаза и говорили: «Опять пылесос». В 2013 году, согласно рейтингу РБК, он занял седьмую позицию по размеру филиальной сети (585 отделений), обогнав даже старый добрый Альфа-банк. Только за шесть месяцев прошлого года открыл 74 офиса, вешая по три вывески в неделю. Такой экспансии позавидовали бы McDonald`s (424 ресторана в России) и Starbucks (71 кофейня). По объему же выданных потребительских кредитов Мособлбанк даже не попал в список топ-50 (Альфа-банк, к примеру, там на седьмом месте).

Даже невооруженным глазом можно было увидеть, что Мособлбанк с какой-то целью выкачивает деньги с рынка и выплачивает проценты вкладчикам за счет непонятно каких средств. Однако, по словам зампреда ЦБ Владимира Сафронова, регулятор выявил схему случайно. Одним из вкладчиков оказался сотрудник ЦБ, который заметил, что принесенные в банк вклады на следующий день снимались почти в полном объеме, причем в других офисах и городах.

Позже выяснилось, что фиктивное снятие наличных было далеко не самым креативным способом прятать от ЦБ вклады. Каждую ночь специальный макрос автоматически расторгал договоры якобы по желанию клиентов Мособлбанка, а потом заключал новые — на инвестиции в ценные бумаги. Средства уходили сначала на счета ОАО РФК (на конец 2013 года владело 97,96% акций Мособлбанка), а потом и вовсе в неизвестном направлении. Часть средств была обнаружена на счетах конноспортивного парка «Русь», рассказывают в ЦБ и СМП-банке. Следы этой бурной деятельности нашли отражение и в бухгалтерской отчетности компании: только за 2012 год ОАО РФК заработало чистую прибыль в размере аж 210 млрд руб., что не смутило ни ЦБ, ни налоговую, ни даже ФСФР, хотя основным источником этой прибыли были якобы доходы, связанные с конвертацией ценных бумаг в бухгалтерском учете (197,7 млрд руб.).

Эксперты, опрошенные «Деньгами», сходятся во мнении, что искать рациональное зерно в схемах Мособлбанка не стоит, так как его менеджеры занимались «художественным творчеством»: вели двойную бухгалтерию и рисовали для ЦБ картину, которую тот желал видеть. Поэтому о легальности такого макроса говорить трудно, если реальных операций на самом деле не было. «Как видно из описания, расторжение вклада и совершение иной сделки симулировалось компьютерной программой,— говорит старший юрист АБ «Егоров, Афанасьев, Пугинский и партнеры» Роман Маловицкий.— Отношения между банком и физлицом с юридической точки зрения по-прежнему являлись отношениями по договору вклада. Таким образом, с помощью макроса банк представлял в ЦБР недостоверные сведения, чтобы нарушение предписания не было очевидным для регулятора». Что касается самой программы, по информации «Денег», написать ее не составляет большого труда, а цена вопроса — около 100 тыс. руб.

По словам Сафронова, строить схемы в Мособлбанке начали после того, как ЦБ в 2011 году, почуяв неладное, ввел для банка ограничения по приему новых вкладов от физлиц, кроме акционеров. Тогда же регулятор обратился в Генпрокуратуру, но «первое письмо не привело к каким-то результатам», говорит зампред ЦБ. В феврале 2012 года УВД по ЮЗО города Москвы провело обыск в офисе Мособлбанка на Солянке, но официальный повод был другой — уголовное дело в отношении вкладчика банка.

Давление ЦБ, кажется, только раззадорило талантливых менеджеров. Через несколько месяцев после распоряжения ЦБ Национальный фонд Святого Трифона, возглавляемый главным бенефициаром банка Анджеем Мальчевским, начал бесплатно раздавать клиентам акции Мособлбанка номиналом 40 руб., избегая, таким образом, предписания ЦБ. Аналитики признаются, что подобную дерзость не наблюдали уже давно, и поспешили записать такой «ход конем» в учебники по экономике.

В конце 2012 — начале 2013 года, говорит Сафронов, ЦБ вновь проверял банк и направил новое письмо в Генпрокуратуру, по просьбе которой правоохранительные органы все-таки провели проверку. Факты подтвердились, но уголовное дело не завели. Любопытно, что именно в это время служба Банка России по финансовым рынкам обнаружила биржевые манипуляции акциями Мособлбанка, ООО РИК и ОАО РФК; все три компании — клиенты еще одного банка Мальчевского, Инресбанка (также подвергнут санации). Правоохранительные органы молчат и сейчас. Как сказали «Деньгам» в СК РФ, по состоянию на 30 мая материалы о Мособлбанке следователям не поступали.

По словам Максима Осадчего, Мособлбанк еще и обходил нормативы достаточности капитала ЦБ. Делал он это с помощью так называемых подарков — безвозмездных взносов акционеров, без которых пришлось бы показывать убытки. В 2012 году банк ушел в минус на 15,9 млн руб. даже с учетом «подарков» на 0,7 млрд руб., в 2013-м вышел почти в ноль с мизерным доходом 12,8 млн руб., но взносы акционеров увеличились до 11,4 млрд руб.

Согласно неофициальному рейтингу банковских аналитиков, в 2013 году по объему «подарков» Мособлбанку не было равных. Сразу после него в рейтинге расположились Лето-банк (специализированная «дочка» ВТБ; 7,8 млрд руб.) и банк «Югра» (7,2 млрд руб.). Дальше с большим отрывом — начиная с 3 млрд руб.— шли Фольксваген Банк Рус, банк «Советский», «Русский стандарт», Балтинвестбанк, Бинбанк, Связной банк и другие. Благодаря «подаркам» норматив достаточности капитала H1 у Мособлбанка с 10-11% (зона риска) к 1 мая 2014 года скакнул аж до 22,13%, что в очередной раз ввело ЦБ в заблуждение.

По мнению Осадчего, повышенные проценты старым вкладчикам выплачивались, скорее всего, за счет новых, что делает Мособлбанк похожим скорее на МММ, чем на Мастер-банк с его черной кассой и обналом. Впрочем, без «конверта», кажется, не обошлось и здесь. По информации газеты «Коммерсантъ», чтобы не раскрывать двойной баланс, для выплаты процентов в отделения тайно завозили наличные. «По всей видимости, на Мособлбанк были возложены функции работы с наличными деньгами — так называемый неучтенный нал,— рассказал «Деньгам» председатель Национального антикоррупционного комитета Кирилл Кабанов.— Именно с этой целью, скорее всего, создавались привлекательные программы для частных клиентов».

Впрочем, непропорционально больших оборотов по счетам кассы 20202 и 20209 (форма 101) у Мособлбанка не было. Для сравнения, дагестанский банк «Экспресс», в начале 2013 года уличенный в обналичке, превышал этот норматив ЦБ в 3-4 раза.

По мнению банкира Александра Лебедева, для обнала совсем необязательно собирать в таком объеме деньги вкладчиков. «ЦБ не позволял Мособлбанку привлекать новые вклады, вот они и начали использовать схемы,— рассказал он «Деньгам».— Обычная история: берешь клиентские деньги и кладешь их себе в карман. Нормальный такой бизнес в России».

Иными словами, очень похоже, что мы имеем дело с банальной попыткой воровства, считает Лебедев, но в очень крупных размерах. Масштабам схемы удивились и в АСВ. По словам представителей ЦБ, высаживать свой десант в Мособлбанке регулятор решился только после того, как тот после выставленного ультиматума вынужден был отразить на балансе 76 млрд руб. вкладов вместо нарисованных 20 млрд руб. Тянули, мол, из-за того, что деньги могли и вовсе исчезнуть, как это бывало не раз с активами банков, у которых отзывали лицензию. К тому же СМП-банк сам вызвался санировать Мособлбанк и был единственным желающим, говорят в АСВ. Ведь в условиях санкций получить кредит на десять лет под 0,51% годовых и готовую филиальную сеть дорогого стоит.

Однако это не означает, что профессиональные вкладчики могут расслабиться. Как рассказали «Деньгам» в СМП-банке, санатор сомневается в правдивости реестра вкладчиков Мособлбанка: часть реальных имен в нем заменена на фиктивные, и, чтобы вернуть деньги, АСВ потребуется дополнительная проверка. Более того, дыра в балансе Мособлбанка продолжает увеличиваться (первоначальная оценка ЦБ — 60 млрд руб.), говорят в СМП-банке: бывшие владельцы помимо прочего еще и завышали стоимость залогов.

И все же где искать выведенные в таких объемах активы?

Анджеевы конюшни

В отличие от древнегреческого царя Авгия бизнесмен Анджей Мальчевский ухаживал за своими конюшнями. С раннего детства он привык сидеть в седле, а когда вырос, превратил хобби в источник заработка. Хотя и в весьма изощренной форме.

Сын поляка Рышарда Мальчевского (ему сейчас 76 лет, проживает в Польше), Анджей в 1990-х годах руководил московской , но в начале 2000-х перевел ее в Астрахань. В 2004-2006 годах Мальчевский работал в аппарате Госдумы, где познакомился с Геннадием Селезневым, впоследствии председателем совета директоров Мособлбанка, а также с его главным пиарщиком и джиарщиком.

В банковских кругах о Мальчевском знают немногое: его интересы в банке долгое время представляли сын Александр и бизнес-партнер Виктор Янин, вместе с которым он и купил Мособлбанк в конце 2006 года у братьев Крестиных. В интервью «Деньгам» президент Ассоциации российских банков Гарегин Тосунян признался, что о Мальчевском как о банкире ничего не слышал и лично с ним незнаком. Другое дело — Национальный фонд Святого Трифона, во главе которого Мальчевский занимается разведением лошадей, защитой животных и охотой. В этом качестве он весьма уважаемый человек.

До 2006 года Янин с командой предприимчивых менеджеров работал в Объединенном транспортном банке, у которого отозвали лицензию, по сути, с волчьим билетом. По сообщению ЦБ, банк допускал нарушения законодательства о противодействии отмыванию преступных доходов, в том числе не отправлял в Федеральную службу по финансовому мониторингу сообщения об операциях, подлежащих обязательному контролю, не соблюдал порядок представления информации в уполномоченный орган, не осуществлял идентификацию клиентов, а в июне-июле 2006 года и вовсе выдал из кассы клиентам более 16 млрд руб. на покупку ценных бумаг. Впрочем, это не помешало Янину и Мальчевскому не только купить новый банк, но и продолжать использовать отработанные схемы.

Однако не стоит обманываться: Мальчевский увлекается, конечно же, не только конным спортом. В Банковский холдинг Республиканской финансовой корпорации (БХ РФК), 70% которого принадлежит ООО «Финхолком» (90% — у семьи Мальчевских) и 30% — Виктору Янину, входили не только Мособлбанк и Инресбанк. Компания владеет целой империей: строительными, девелоперскими, инвестиционными, страховыми и туристическими компаниями, ломбардом, частной поликлиникой, агентством микрофинансирования, медиагруппой, (участвует в программе модернизации наружного освещения Московской области), транспортной (вывоз промышленного мусора, снега, развоз реагентов в Москве), гостиницами, турбазами, магазинами и охотхозяйствами. Среди девелоперских проектов РФК — строительство отеля в центре Суздаля, жилого комплекса «Березовая роща» в Кашире, логистического комплекса в Одинцовском районе, апартаментов в Москве (около метро «Партизанская»), ТДЦ на Коровинском шоссе (Москва), офисно-складского комплекса в Басманном районе (Москва), реставрация особняка XVII века в ). В 2013 году , «Гориславцев и Ко.— Оценка» и «Академия профессиональной оценки» оценили доход от реализации этих проектов в 68 млрд руб. Предполагается ли этими средствами закрывать дыру в балансе Мособлбанка, в СМП-банке «Деньгам» сказать затруднились. Хотя сумма удивительным образом совпадает с той, что была вложена в «экзотические активы». На прошлой неделе один из сотрудников РФК рассказал «Ведомостям», что Виктор Янин публично заявил о переходе всех компаний группы под контроль акционеров СМП-банка. Однако денег санаторам это вряд ли прибавит: в ликвидности этих активов сомневаются и в ЦБ, и в АСВ.

Другая структура Мальчевских — «Финхолком-групп» — как раз специализируется на конном бизнесе. Основные активы — конный парк «Русь», КСК «Левадия», издательский дом «СТ-Медиа» (журналы об охоте и коневодстве), Национальный фонд Святого Трифона и спортивно-развлекательный комплекс «Илья Муромец». Кроме того, в группу входят НПЗ им. Г. М. Борисова мощностью 750 тыс. тонн в год (Аи-95, дизель, мазут) и до санации — Финанс Бизнес Банк. Есть у компании Мальчевского и бизнес-центры в Москве, и свое девелоперское агентство. Этот холдинг под контроль СМП-банка не переходит, хотя именно в его компаниях частично и обнаружены пропавшие с баланса средства.

Конный бизнес как нельзя лучше подходит для дальнейшего вывода активов, считает Лебедев. Вложения в разведение лошадей требуются колоссальные, а окупаемость может составлять до 15 лет. К тому же породистая спортивная лошадь стоит как новый спортивный автомобиль. В конном парке «Русь» официально таких животных около 100, а ЦБ вряд ли разбирается в тонкостях оценки лошадей. «Это тоже может быть способом вывода денег»,— говорит Лебедев.

Согласно бухгалтерскому балансу ОАО РФК за 2013 год, у его акционеров также имеется кредиторская задолженность перед компанией: 580 млн руб.— у Мальчевского и 157 млн руб.— у Янина. Планируется ли эти деньги вернуть — неизвестно.

Борьба за масть

Ценность Анджеевых конюшен не только в их потенциальной экономической выгоде. Лошадь — это еще и ценный политический ресурс. Хотя, по мнению Лебедева, практика дарения коней как способ подкупить чиновника ушла вместе с 1990-ми, среди сотрудников спецслужб верховая езда и охота остаются востребованным видом отдыха. Да и сам Геннадий Селезнев, по собственному признанию, имеет разряд по конкуру. На этой почве не грех и задружиться. По мнению Кирилла Кабанова, масштабная экспансия банков в регионы редко обходится без коррупционной составляющей и договоренностей с местными элитами. Так что подобные активы могут пригодиться.

Среди членов наблюдательного совета Мособлбанка были и другие политические персонажи: генерал-майор ФСБ в отставке Николай Костров, генерал-полковник запаса Николай Пищев, работавший долгие годы в правительстве губернатора Московской области Бориса Громова, бывший генеральный представитель АСВ Николай Орлов, бывший чиновник правительства Москвы Владимир Волков и другие. Любопытно, что почти весь менеджерский состав Мособлбанка, БХ РФК и «Финхолком-групп» участвовал в руководстве Национальным фондом Святого Трифона и его деятельности.

Помимо прочего Мальчевский и Селезнев активно участвовали в борьбе за кресло главы Федерации конного спорта России (ФКСР). В 2005 году бывший думский спикер победил на выборах Елену Батурину (главой московской федерации тогда был Владимир Ресин). В 2009 году он уступил это место Сергею Маслову, бывшему топ-менеджеру «Сургутнефтегаза», ЛУКОЙЛа и «Транснефтепродукта». В мае 2013 года Маслов возглавил ОАО «Корпорация развития» (прежнее название корпорации — «Урал промышленный — Урал Полярный»), региональный институт развития, созданный для реализации мегапроектов по освоению Уральского региона. Уже через месяц у «Финхолком-групп» появился в собственности НПЗ в Югре. Сам Маслов в начале 2014 года оказался в центре скандала: чиновники из Тюмени обвинили его в коррупции, в назначении на ключевые посты в корпорации знакомых из московского конного парка «Битца», а также в перечислении 10 млн руб. ФКСР за счет организации.

Повышенное внимание к конному спорту, возможно, объясняется и тем, что власти уже который год хотят исключить конные тотализаторы из разряда азартных игр — и тогда ипподромы станут весьма прибыльным бизнесом. Лошадьми увлекаются и сами санаторы Мособлбанка. Например, жена Бориса Ротенберга (совладелец СМП-банка и вице-президент Федерации дзюдо России) Карина возглавляет Московскую федерацию конного спорта.

С некоторыми чиновниками Мальчевский подружился в том числе через Всероссийскую полицейскую ассоциацию МПА, членами попечительского совета которой были не только Мальчевский и Янин, но и Сергей Степашин, сенатор Александр Коровников, а также руководители полицейских ветеранских организаций. Из открытых источников известно, что Мальчевский является членом общественного совета ГУ МВД по ЦФО, но там «Деньгам» сказали, что о таком никогда не слышали.

И Селезнев, и Мальчевский, и еще несколько ключевых фигурантов истории говорить с «Деньгами» отказались.

Мособлбанк не выдает вклады последние новости 2021 – почему не возвращают деньги после положенных по закону двух недель?

После слияния с Инресбанком, могут ли клиенты рассчитывать на получение своих средств?

Огромное количество банковских учреждений в России в настоящее время испытывают большие трудности, почти каждые несколько месяцев появляется сообщение о закрытии того или иного банка. Это обусловлено сильно финансовым кризисом, западными санкциями, оттоком капитала и огромным невозвратом по кредитам, который происходит из-за упадка бизнеса.

Банки направляют свободные средства на кредиты, а их клиенты не возвращают, отсюда и большие проблемы с выплатами. Однако, в ситуации с невыдачей вкладов Мособлбанком можно обвинить не только финансовый кризис, но и панику, которая стихийно возникла в средствах массовой информации. После того, как появились слухи, что Мособлбанк не возвращает деньги, все вкладчики ломанулись забирать их с депозитов, в результате чего ситуация усугубилась.

Это во многом объясняется финансовой неграмотностью, ведь в России уже давно все вклады подлежат страхованию, так что без денег Мособлбанк уж точно не оставил бы своих клиентов. Более того, надо отдать должное руководству данного учреждения, они предприняли все необходимые шаги и сейчас этот банк восстанавливает рейтинги и очень даже неплохо работает. Более того, не так давно он поглотил Инресбанк, что придало ему финансовой устойчивости.

Вместе с тем, реорганизация с присоединением Инресбанка спровоцировала проблемы с обслуживанием клиентов, которых часто отправляли из одного офиса в другой и затягивали период выплат. Вероятно, отсюда и пошли слухи о том, что банк перестал выдавать сбережения.

Последние новости 2021 года уже со стопроцентной гарантией говорят о том, что работа офисов наладилась, и клиенты могут без особых проблем забрать свои деньги и расторгнуть договор. Необходимо также отметить, что отрицательные отзывы на Мособлбанк не стираются руководством, клиентам приносят извинения и честно информируют о текущей ситуации. Благодаря такому открытому поведению, резкого оттока средств и не произошло. В остальном, несмотря на кризис, банк продолжает развиваться, поддерживать бизнес Московской области и городе Москва, выделять потребительские кредиты и приглашать вкладчиков.

В принципе, учитывая, что Центробанк лишает лицензии в основном провинциальные небольшие банки, банкротство Мособлбанку не грозит. Это же подтверждает финансовая отчетность.

Последние новости информируют о достаточно прочном финансовом положении этой кредитной организации. Вклад можно получить в любом случае, так что никаких поводов для паники не имеется.

Последние новости

Все же слухи про Мособлобанк небеспочвенны. С 2014 года банк проходит санацию под управлением СМП-банком. В 2015 году департамент МВД возбудил уголовное дело о хищении 70 миллиардов из банка, был осужден на 4 года колонии его основатель Анджей Рышардович Мальчевский, который в 2021 году скончался в заключении.

Банк получает значительные средства от системы страхования вкладов. За первый квартал 2021 года Мособлбанк показал положительный финансовый результат в 5,1 миллиардов рублей, тогда как за аналогичный период прошлого года показатель был почти в 10 раз меньше.

Среди последних изменений — повышение ставки по вкладам. Также выбран новый Председатель Правления — им стал Владимир Морсин. Учитывая плодотворное воздействие санации и грамотное управление, банк вряд ли обанкротится, но на твердый вывод в доходную часть может потребоваться несколько лет.

По состоянию на лето Мособлобанк все так же остается в состоянии финансового оздоровления, но зато вошел в 20 самых прибыльных банков РФ. Так что санация дает свои плоды.

В ноябре 2021 года появились новости, что размер кредитного портфеля Московского областного банка уменьшился на 1,7%, а доля просроченной задолженности выросла на 5,15%. Теги:банки

Банк высвободил 141 млрд руб. резервов

Московский областной банк (Мособлбанк), который санируется СМП-банком, стал рекордсменом по месячному сокращению активов. Произошло это в основном из-за выбытия с баланса активов более чем на 140 млрд руб. При этом банк избавился именно от просроченной задолженности, по которой были на 100% сформированы резервы. Столь существенное сокращение проблемной части баланса Мособлбанка произошло впервые с начала его финансового оздоровления.

Согласно ежемесячной отчетности российских банков на 1 декабря, опубликованной на сайте ЦБ, наибольшее месячное сокращение активов произошло в Мособлбанке — на 141 млрд руб., или на 22,8%. Следом идет лишь Сбербанк, чьи активы сократились за месяц на 126,9 млрд руб. в абсолютном выражении, но лишь на 0,4% в относительном.

141 миллиард рублей

токсичных активов исчез с баланса Мособлбанка за месяц, следует из его последней отчетности

Снижение активов Мособлбанка произошло в основном за счет сокращения корпоративного кредитного портфеля на 72,1 млрд руб., а также требований по начисленным процентам на 31 млрд руб. Еще на 38,8 млрд руб. сократилась дебиторская задолженность. Банк высвободил резервы на общую сумму 142,3 млрд руб.

Таким образом, доля просрочки по кредитам юрлицам в Мособлбанке снизилась с 52% до 28%. Доля просроченных кредитов юрлицам находилась на уровне 47–54% последние четыре года. Такого уровня она достигла в ходе финансового оздоровления, которое началось в мае 2014 года силами СМП-банка (на оздоровление Мособлбанка АСВ выделило порядка 168 млрд руб.). Тогда доля проблемных активов составляла чуть больше 1%, но к декабрю 2015 года стабилизировалась на уровне около 50% и до последней отчетности не снижалась.

Резервы банк высвободил также впервые с начала санации, если не считать непродолжительный, но резкий рост резервов и последующее их снижение до стандартных для Мособлбанка уровней летом 2021 года. При этом ноябрьское снижение резервов не повлияло ни на финансовый результат банка, ни на его капитал. За месяц доналоговая прибыль банка выросла с 13,2 млрд руб. до 13,7 млрд руб., а «дыра» в капитале банка за счет увеличения прибыли сократилась с минус 137,4 млрд руб. до минус 136,8 млрд руб.

Как Мособлбанк потребовал от клиентов оригиналы документов

В пресс-службе СМП Банка “Ъ” сообщили, что в рамках санации Мособлобанка и утвержденного плана финансового оздоровления были проведены соответствующие процедуры в отношении портфеля проблемных кредитов, полученных при вхождении в процедуру санации. В частности, «по одной из существенных частей портфеля произошло списание безнадежной к взысканию кредитной задолженности за счет сформированных ранее резервов». Как отмечает начальник аналитического управления банка БКФ Максим Осадчий, из отчетности это неясно: не подтверждается гипотеза о списании долгов, так как фактически отсутствуют обороты по счету, на котором отражается списанная задолженность. Банк лишь списал неполученные проценты. По его мнению, долг мог быть продан, причем за сумму «существенно меньшую номинала» — 4,5 млрд руб. (такие обороты проходят по счету реализация/уступка прав требований по заключенным договорам).

Управляющий директор по валидации «Эксперт РА» Юрий Беликов считает, что списания проблемной задолженности из-за невозможности взыскания в ноябре также были относительно невелики. По его мнению, сокращение просрочки и кредитного портфеля выглядит как урегулирование задолженности с проблемными заемщиками.

Виталий Солдатских