Автор: Ольга ПЛОТОНОВА для Yango. pro

«Роснефть» — крупнейший заемщик на внутреннем рынке облигаций России. Но именно ей агентство S&P не повысило рейтинг в феврале, когда пересматривала все рейтинги вслед за повышением странового. Разбираемся, как это отразилось на облигациях «Роснефти», и почему это важно для их покупателей.

ЧИТАЙТЕ В СТАТЬЕ: ✔ «Роснефть» осталась с BB– ✔ Чем недовольно S&P? ✔ Что все это значит? ✔ Большое предложение бумаг ✔ Банки любят «Роснефть» ✔ Что делать?

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

«Роснефть» осталась с BB–

Международное рейтинговое агентство Standard and Poors (S&P)

(входит в тройку наиболее авторитетных в мире) 23 февраля 2018 года

повысило суверенный рейтинг России

в иностранной валюте до

инвестиционного уровня

ВВВ–. Это значит, что агентство увидело улучшения в экономике, соответственно, кредитные обязательства страны — займы,

еврооблигации

— стали более надежными

Как правило, вслед за изменением рейтинга страны в ту или иную сторону, агентства меняют рейтингии компаний. В первую очередь тех, которые связаны с государством. 27 февраля S&P объявила о повышении кредитного рейтинга до инвестиционного уровня ряда , «Газпрома», РЖД, «Русгидро». Но «Роснефти» оставили прежний неинвестиционный рейтинг ВВ–

Чем недовольно агентство S&P?

Аналитик S&P Александр Грязнов пояснил, что решение агентства не повышать рейтинг связано с тем, что «Роснефть» имеет большой краткосрочный долг

(2,2 трлн рублей на конец 2021 года) и зависит от

рефинансирования кредитов

в локальных банках. «Роснефть» не хочет занимать по высоким ставкам и продолжает накапливать короткий долг. Банки же не очень способны дать «Роснефти» столько денег, сколько ей нужно — они слишком малы, а государство не предоставило поддержку для

рефинансирования долга

, что ставит под сомнение прочность связей между «Роснефтью» и государством, считают в агентстве

S&P полагает, что правительство не слишком вмешивается в деятельность государственной компании, и руководство «Роснефти» имеет достаточную автономию, что также является негативным фактором для рейтинга

Наконец, S&P смущают сделки «Роснефти» за рубежом, которые плохо влияют на денежный поток

компании,— приобретения НПЗ Essar Oil в Индии за $3,9 млрд, авансовые платежи в Курдистане, деятельность в Венесуэле. Эти сделки, по мнению аналитиков, не являются операционно выгодными для «Роснефти» на данный момент. «Никаких признаков того, что «Роснефть» умерит свои нерациональные траты — нет»,— написал аналитик Sberbank CIB Алекс Фэк в ноябре 2021 года. Даже санкции не смогли остановить «Роснефть» от зарубежных покупок, в которых она ведет себя «неразборчиво», отметил он. Фэк подсчитал, что с момента покупки ТНК-BP в 2013 году «Роснефть» потратила на приобретения уже $22 млрд, а еще $8 млрд вложила в Венесуэлу

Правда прогноз по рейтингу остается «позитивным», и отражает возможность повышения рейтингов «Роснефти», если «правительство будет демонстрировать готовность оказывать компании прямую или опосредованную поддержку в управлении ликвидностью и улучшению структуры капитала»,— говорится в отчете агентства

Подарок для инвестиций в облигации «Роснефти»

Сохранение «мусорного» рейтинга стало, как ни странно, подарком для инвесторов. «Тем, что Роснефти не повысили рейтинг надо воспользоваться»,— говорит сооснователь сервиса Yango Денис Кучкин

Для большинства рейтинг означает пониженное доверие инвесторов, повышенную доходность

(чем ниже рейтинг, тем дороже приходится занимать), бумага становится объектом спекуляций — инвесторы стараются быстро купить и также быстро ее продать, но дороже. Это все увеличивает

премию (прибыль) для инвесторов

до определенного момента. Разница процентных ставок по облигация компаний с рейтингами ВВВ– и ВВ– может составлять 0,7–1,5 процентных пункта

По словам Кучкина, из‑за низкого рейтинга бумаги «Роснефти» торгуются с премией по доходности к сравнимым бумагам, например, облигациям «Транснефти». Премия к ним составляет 0,10–0,15 п. п. годовых

Комментарий эксперта

«Мы отмечаем, что многие крупные российские ОСГ (организации, связанные с государством») находятся под международными финансовыми санкциями, однако не имеют подобных проблем. Некоторые из таких ОСГ прежде выпускали инфраструктурные облигации с помощью правительства и имели доступ к средствам Фонда национального благосостояния, что позволяло им финансировать крупные стратегические инвестиции. Правительство не предоставило «Роснефти» доступа к таким инструментам». «Насколько мы понимаем, правительство толерантно относится к растущему краткосрочному долгу «Роснефти», что с учетом размеров компании также создает риски для всей российской банковской системы». «Мы оцениваем показатели ликвидности «Роснефти» как «менее чем адекватные», что отражает отношение источников ликвидности к потребностям в ней на уровне ниже 1х. Наша оценка обусловлена главным образом сокращением денежных средств на балансе компании и аккумулированием краткосрочных долговых обязательств с наступающими сроками погашения.

Рейтинговый отчет S&P

Роснефть НК история котировок акций за 2021 год

Облигация – это ценная бумага, подтверждающая факт того, что инвестор (один участник) предоставил эмитенту (другому участнику, выпустившему облигации) заем на какой-то срок. Существуют государственные и корпоративные облигации. В первом случае в долг берет государство, а во втором – компании. Именно поэтому облигации называют долговыми ценными бумагами. Государство и компании выпускают их, чтобы за счет привлеченных средств финансировать свои проекты или погашать имеющиеся кредиты. Это обходится им намного дешевле, чем получение займа в финансовой организации. Если банк предоставляет кредит под 20%, то по облигациям эмитент может платить всего лишь 10%.

В среде инвесторов ОФЗ – облигации федерального займа – считаются сверхнадежным активом, что вполне резонно. Ведь эти бумаги являются долговым обязательством государства, а если точнее – Минфина. Их держатель получает прибыль в виде процентов, которые обычно выплачиваются каждые полгода. Хотя доходность гособлигации РФ 2021 года небольшая, купонная выплата все же превышает банковский депозит, чем она и выгоднее. ОФЗ могут купить все желающие, включая профессиональных участников фондового рынка и физических лиц.

Облигации федерального займа по типу купонных выплат делятся на:

- Бумаги с постоянным купоном. Они имеют обозначение ОФЗ-ПД. Величина купона этих облигаций постоянна на протяжении всего периода их обращения.

- С фиксированным купоном – ОФЗ-ФД. Их доходность может меняться, но всегда известна заранее. Например, первые годы после выпуска процент по купону может составлять 7% от номинальной стоимости, а затем эмитент имеет возможность уменьшить его до 5%.

- С переменным купоном. Выплаты по облигациям ОФЗ-ПК привязаны к определенной процентной ставке, например RUONIA (ставка по межбанковским однодневным кредитам) или официальным показателям инфляции. Доходность в этом случае рассчитывается как сумма ставки RUONIA и какой-то купонной ставки. Поэтому по таким ОФЗ известно только значение текущего купона, а каждое следующее определяется исходя из средней величины RUONIA за последние полгода. Следовательно, если ставки на финансовом рынке растут, то и купонная доходность растет. Если же ставки падают, то и доходность снижается.

По номиналу ОФЗ делятся на два вида:

- С амортизацией номинала – ОФЗ-АД. Номинальная стоимость этих бумаг погашается частями, а не за один раз. График выплат известен заранее. Номинал может погашаться равными или неравными частями. Периоды между выплатами могут быть одинаковыми или разными. Такие ОФЗ лучше покупать, когда есть необходимость в постепенном возвращении капитала.

- С индексацией номинала – ОФЗ-ИН. Сейчас выбирать облигации данного вида можно из двух выпусков: ОФЗ 52001-ИН и ОФЗ 52002-ИН. Они имеют доходность 2,5%.

Министерство финансов России выпускает еще и так называемые народные облигации ОФЗ-н. Они размещаются на три года и имеют более высокую ставку, чем обыкновенные бумаги федерального займа. Сейчас их доходность составляет 8,5%. Особенность данного продукта в том, что он не является рыночным. Народные облигации можно приобрести только в четырех банках – это Сбербанк, ВТБ, Промсвязьбанк, Почта Банк. Продать ОФЗ-н можно только тому финансовому учреждению, в котором они были приобретены, и только по цене покупки.

Эксперты отмечают, что в 2021 году облигации существенно подорожали. Это подтверждает и композитный индекс рынка облигаций RUABICP Московской биржи, рассчитанный по методике чистых цен (без учета НКД, купонов и их капитализации), который с начала года вырос на 2,6%. В этом есть большая заслуга ОФЗ. Индекс их совокупного дохода достиг 11,03%. Если ничего не изменится, то по итогам года владельцы ОФЗ смогут получить 15–17% годовых. Поэтому стоит выбрать облигации для инвестирования из этой категории. Например, ОФЗ 25083 с купонной доходностью 7,05% и сроком погашения в конце 2021 года. На данный момент цена облигации ниже номинала, поэтому часть ее совокупной доходности составляет дисконт.

И по банковскому депозиту, и по облигациям выплачиваются проценты. Поэтому для инвестора покупка долговой бумаги или открытие счета в банке является по своей сути одним и тем же процессом. Он по этим вложениям вправе ожидать регулярного дохода. Только в том случае, когда инвестор купит облигацию, он сразу предоставит кредит какой-либо компании. Если же разместит деньги на депозите, то сделает это через посредника. Ведь понятно, что банк не станет просто так держать деньги на своих счетах. Он их даст в долг другим гражданам или компаниям, но под более высокий процент, чем тот, который выплачивает вкладчику.

В последние годы ставка по депозитам постоянно снижается, а доходность облигаций остается достаточно высокой. По мнению экспертов, процентные выплаты в рублях по облигациям на 1–2,5 п. п. выше, чем по срочным банковским депозитам. Если же сравнивать облигации с вкладами, с которых можно снимать часть средств или, наоборот, пополнять их, то калькулятор доходности показывает еще большую разницу – до 4 п. п.

Например, открывая вклад в Сбербанке на 3 года, можно получить максимум 6,81% годовых, и это при размере депозита от 700 тысяч рублей, с учетом запрета на досрочное снятие средств и капитализации процентов. Купив трехгодичные облигации этого же банка, можно получить доход на уровне 9,71%. Продать портфель или какую-то его часть можно без потери начисленного купона и в любой момент.

Сейчас на 2020-2021 годах выгодно купить облигации с более длинными сроками погашения, поскольку банковские ставки будут, скорее всего, снижаться. А как известно, доходность долговых бумаг сильно зависит от ставки Центрального Банка. Но следует помнить, что инвестиции в облигации, в отличие от депозитов, не защищены государством. Если ЦБ отзовет лицензию у какого-либо банка, то Агентство по страхованию вкладов вернет владельцу депозита до 1,4 млн рублей, а у держателей бумаг такой возможности нет.

Рисками при вложениях в облигации можно управлять с помощью широко диверсифицированного инвестиционного портфеля. Так как высокодоходные корпоративные и муниципальные бумаги несколько проигрывают депозитам по уровню риска, не стоит оставлять без внимания те активы, гарантом которых является само государство.

Речь идет об облигациях федерального займа (ОФЗ). По уровню риска они даже надежнее вкладов. Поэтому когда нужно распределить капитал между несколькими видами ценных бумаг, чтобы собрать портфель с хорошим ежемесячным доходом и минимальным риском, лучше покупать облигации, эмитируемые государством, наряду с корпоративными бондами крупнейших компаний.

Облигации по сравнению с банковским депозитом имеют такие преимущества:

- Высокая доходность. При сопоставимых сроках инвестирования долговые ценные бумаги могут принести намного большую прибыль, чем самые привлекательные депозитные ставки. Конечно, все зависит от надежности эмитента и риска дефолта по облигациям, но во многих случаях бумаги банка имеют более высокую доходность к погашению, чем ставки по депозиту в этом же банке.

- Ликвидность. Облигации можно оперативно купить или продать по среднерыночной стоимости с сохранением процентов, накопленных за период владения ими. Забрать свои деньги и закрыть банковский вклад без потери процентов не получится.

- Широкий выбор. Существует множество видов облигаций. Следовательно, инвестор имеет возможность собрать собственный инвестиционный портфель, оптимальный по степени доходности и риска.

Из минусов можно отметить то, что облигации – довольно сложный инвестиционный инструмент. Чтобы разобраться в нем, понадобятся определенные знания и практика. Кроме того, частное лицо не может самостоятельно участвовать в торгах на бирже. Ему для этого понадобится посредник – брокер, с которым следует заключить договор на оказание услуг.

Проще всего — через иностранного брокера. Interactive Brokers и Exante открывают доступ к полному спектру американских бондов, включая муниципальные и корпоративные облигации.

Российский брокер также может открыть доступ к западным рынкам, но эта возможность доступна только квалифицированным инвесторам.

Чтобы подтвердить этот статус, нужно владеть ценными бумагами на сумму от 6 000 000 руб., иметь опыт работы с биржевыми активами от 2 лет или получить экономическое образование в одном из аккредитованных университетов. Подробности о торговле зарубежными облигациями уточняйте в техподдержке вашего брокера.

Большое предложение облигаций «Роснефти»

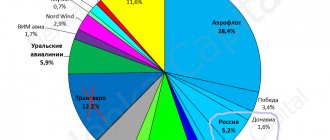

На рынке большое предложение бумаг «Роснефти» — после введения санкций она не может занимать на западных рынках и вынуждена привлекать средства у локальных инвесторов. Только с начала года компания провела три размещения. В начале февраля привлекла 50 млрд рублей с доходностью 7,64% и купоном 7,5%. В начале марта — еще 20 млрд рублей, но купон уже составил 7,3%. И еще небольшое размещение было в конце марта, но объем его составил меньше 3 млрд рублей — его «Роснефть» делала в расчете, что ей по оферте принесут много бумаг, но этого не произошло.

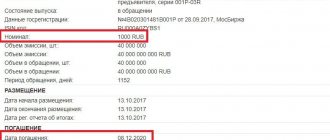

На сегодня на внутреннем рынке обращаются 7 классических выпусков облигаций

«Роснефти» на 90 млрд рублей и 39 выпусков биржевых облигаций на 2 трлн 871 млрд рублей. Только в 2021 году, по оценкам, компания заняла около 1 трлн рублей.

«Роснефть» известна своими займами, которые сильно влияли на денежный рынок России. 11 декабря 2014 года компания провела закрытое размещение облигаций

— за час собрала 625 млрд рублей среди ограниченного числа банков. После этого на валютном рынке наступил

«черный вторник»

(16 декабря), когда доллар на торгах достигал 80 рублей, евро доходил до 100 рублей. Участники рынка испугались, что компания скупит всю валюту. Позднее стало известно, что она заняла у ЦБ, провернув сделку через банк «ФК Открытие». В конце января 2015 года «Роснефть» опять привлекал «непрозрачным» способом 600 млрд рублей. Все эти действия компании совпадали с периодами

погашения валютных займов

за рубежом. По мнению аналитиков S&P, сейчас маловероятно повторение такого сценария, так как Банк России практически свел к нулю возможность кредитования «Роснефти» через валютное РЕПО.

Облигации НК Роснефть обл.05 — цена, ставка и описание

Облигаций, имеющих тикер ОФЗ, существует несколько типов, начиная с 1995 года.

Основная типология ОФЗ выглядит следующим образом:

- Облигации федерального займа с переменным купоном или ОФЗ-ПК. Начали выпускать эти бумаги в 1995 г., а после дефолта 1998 г. выпуск был приостановлен. Выплата купона осуществлялась один раз в полгода. Значение купонной ставки менялось и определялось средней взвешенной доходностью по государственным краткосрочным облигациям за последние 4 сессии (торгов). В конце 2014 г. выпуск данных облигаций возобновлен.

- Облигации федерального займа с постоянным доходом или ОФЗ-ПД. Начали выпускать в 1998 г. Купон выплачивался раз в год и фиксировался на весь срок обращения.

- Облигации федерального займа с фиксированным доходом ОФЗ-ФД. Начали выпускать в 1999 г. Их выдавали владельцам ГКО и ОФЗ-ПК, замороженным в 1998 г. Срок обращения — 4-5 лет. Купон выплачивался ежеквартально. Ставка снижалась ежегодно от 30% в первый год, до 10% в конце срока.

- Облигации федерального займа с амортизацией долга ОФЗ-АД. Периодическое погашение основной суммы долга.

- Облигации федерального займа с индексируемым номиналом ОФЗ-ИН. Выпускаются с 2015 г. Номинальная стоимость облигаций ежемесячно индексируется на предстоящий месяц в соответствии с индексом потребительских цен на товары и услуги по РФ.

По типу купонных выплат все ОФЗ можно разделить на 4 группы:

- с постоянными купонными выплатами, которые не меняются в течение всего срока действия ценной бумаги;

- с переменным, когда эмитент, т.е. государство, может «привязать» процент выплат к инфляции за определенный период;

- бескупонная облигация, когда никаких выплат процентов не производится, но зато цена размещения облигаций среди инвесторов значительно ниже номинала (как правило, на 20 и даже 30%);

- с индексируемым купоном, который индексируется, например, на величину инфляции, или когда купон «привязан» к цене нефти.

«Народные», как и другие облигации, имеют свои преимущества по сравнению с другими типами инвестиционных инструментов. К таким достоинствам относят, прежде всего:

- Надежность, так как гарантом того, что долг, проценты по нему будут выплачены в срок и в полном объеме является государство, его государственный бюджет, золотовалютные резервы.

- Ликвидность. ОФЗ — самая ликвидная ценная бумага, так как ее всегда можно как купить, так и продать. Причем это сделать можно не только там, где есть свободный рынок — на фондовой бирже, но частным или юридическим лицам (по форме гражданского договора купли/продажи).

- Процентный доход ОФЗ с постоянным доходом — 7-8% годовых, несмотря на малую величину, все же на 10-20% выше, чем проценты по банковским вкладам.

- Удобство владения, пользования и распоряжения. Можно хранить как в бумажном виде, например, в банковской ячейке, так и в электронном — в виде цифровых записей в Национальном депозитарном центре. Управлять своим портфелем облигаций можно дистанционно с помощью специальных программ и приложений, которые есть у каждого банка или брокера, работающего на финансовых рынках.

Кроме того, ОФЗ как финансовый актив может быть передан по наследству, подарен.

ОФЗ, как и многие подобные ценные бумаги, предоставляют неплохие возможности заработать. Самое привлекательное — это постоянная, гарантированная выплата ставки купона или процента.

Полученный процентный доход можно реинвестировать или вкладывать каждые 6 месяцев в:

- в покупку новых облигаций, наращивая свой процентный доход;

- в приобретение акций высоконадежных эмитентов (компаний) для получения дохода от роста стоимости акций и полученных по ним дивидендным выплатам;

- накопление на банковских депозитах.

Номинальная ставка процента ОФЗ или ее купонный доход выражается в % годовых. Однако на самом деле существует понятие «эффективная процентная ставка». Эта ставка учитывает фактор, что проценты, полученные по доходу за первый год, реинвестируются на второй год и т. д.

Т.е. происходит капитализация инвестиционных вложений за счет начисления процентов на проценты. Такая ставка рассчитывается по известной формуле сложного процента.

Комментарий эксперта: банки любят «Роснефть»

Спрос на бумаги еще больше. Об этом говорит тот факт, что в начале феврале компания собиралась разместить бумаги

на 15 млрд рублей, а разместила на 50 млрд рублей.

«Ближайшие два-три месяца спрос инвесторов

будет концентрироваться в облигациях «Роснефти»,— говорит Кучкин.— Естественно, инвесторы сейчас пытаются спекулировать бумагой, продавать ее дороже». Однако, такая ситуация продлиться не более квартала. Постепенно спреды (разница в доходности) по облигациям «Роснефти» и другим бумагам первого эшелона будет сужаться.

Почему? Во-первых, нового предложения рублевых облигаций от нефтяной компании не предвидится. Во-вторых, на рынке наблюдается профицит ликвидности у банков — в начале 2021 года он оценивался в 3,5 трлн рублей. Профицит ликвидности

означает, что у банков слишком много денег и их нужно куда‑то девать. А учитывая, что он сформировался во многом у санируемых банков, которые получили очень дешевые государственные средства (почти под 0% годовых), покупка облигаций с доходностью в 7,5% выглядит очень привлекательной для них.

По оценкам S&P, в текущем году банки, находящиеся на санации Банка России получат около 1 трлн рублей. «Роснефть» — прекрасная возможность разместить эти деньги. «Сейчас среди игроков, обладающих большой ликвидностью идет конкуренция на рынке за стабильных заемщиков, и если бы «Роснефть» предложила бы облигации на 200 млрд рублей, то рынок купил бы все»,— считает Кучкин

Соответственно спрос на бумагу вырастет, при этом не исключено, что у крупных банков-инвесторов — они приобретут большие выпуски для операций с ЦБ или для удержания на балансе до получения купонного дохода или оферты, тогда для небольших инвесторов образуется дефицит облигаций «Роснефти», и она может продаваться настолько выше номинала, что эффективная доходность к продаже станет снижаться.

Новые налоги на облигации в 2021 году. Что важно знать

Как я уже сказал, облигации федерального займа могут иметь фиксированный или изменяющийся во времени купон. Госбонды с постоянным купоном имеют заранее определенную ставку, которая сохраняется на протяжении всего периода обращения инструмента. Такие облигации крайне актуальны сейчас, так как ЦБ РФ уже неоднократно говорил о скором возобновлении процесса снижения рыночных ставок.

Бумаги федерального займа с переменным купоном в течение срока своего обращения неоднократно меняют свою доходность. Ее показатели привязаны к индексу RUONIA (Ruble Overnight Index Average), а он, в свою очередь, сильно коррелирует с ключевой ставкой Центробанка РФ. Такой тип облигаций хорошо подходит физическим лицам, так как не надо углубляться в экономические процессы и прогнозировать динамику ставок.

Есть еще такой вид бумаг федерльного займа, как бескупонные облигации. Но частные инвесторы и физические лица такими инструментами практически не владеют, да и новых бондов такого типа сегодня выпускается немного.

Номинальная стоимость облигации федерального займа может амортизироваться или индексироваться. В первом случае инвестору возвращается часть от номинала вместе с регулярными выплатами. В варианте с индексацией номинальная составляющая бонда привязана к показателям инфляции. Если Минфин в 2021 году выпустил ОФЗ-ИН с номиналом в 1000 руб., а инфляция за отчетный год (2018) зафиксирована в районе 5 %, то в 2021 году ее номинал составит уже 1050 руб.

Конкретные виды инструментов федерального займа имеют свои плюсы и недостатки. Скажу об общих положительных моментах. Если сравнить ставки ОФЗ и депозитов году, то станет понятно, что доходность первых выше. Помимо этого, уровень надежности бондов выше.

Облигации можно купить и продать на вторичном рынке без потери доходности за период. Оговорюсь, что этот пункт не относится к народным ОФЗ, которые активно предлагались к покупке физическим лицам через государственные банки.

Минусов у госбондов немного, хотя отмечу, что они сильно недотягивают по доходности до корпоративных бондов.

Облигации в общем определении — это специальные долговые бумаги, которые выпускает (эмитирует) компания или государство с целью привлечь деньги инвесторов (кредиторов). Они нужны для реализации каких-то инвестиционных проектов, а также для покрытия дефицита государственного бюджета.

Тот, кто купил облигации, является держателем долга или кредитором. За то, что он приобрел облигации, т.е. фактически одолжил деньги тому, кто выпустил облигацию, эмитент обязан выплачивать процент по долгу. Плюс в конце срока — весь основной долг.

Как правило, процент по облигации выплачивается в течение всего периода действия облигации. Проценты выплачиваются периодически — каждый месяц, квартал или раз в год. По завершении срока действия облигации кредитор получает от должника всю сумму долга и проценты за весь период действия облигации.

Облигации до недавнего времени выпускались только в бумажном виде. Например, «ОФЗ — народные» и сейчас имеют бумажный формат с целью расширить доступ частных лиц к этому долговому инвестиционному инструменту.

В настоящее время большая часть ценных бумаг, включая государственные и корпоративные облигации, имеют электронный вид. Т.е. все характеристики, параметры ценной бумаги закодированы специальным цифровым шифром.

Поскольку эмитентом ОФЗ является государство (непосредственно в лице Минфина РФ и ЦБ РФ), распространяя эти долговые бумаги, оно преследует свои конкретные цели. Это:

- пополнение государственного бюджета за счет привлечения денег частных инвесторов;

- получение средств для покупки иностранной валюты;

- создание условий, при которых расширяется база розничных инвесторов за счет физических лиц. Тем самым государство, кроме получения денег в долг, вовлекает в процесс инвестирования немалую часть простых людей, расширяя свою социальную базу поддержки.

Кроме этого, выпуск государством облигаций нередко связано с задачей увеличить денежную массу в экономике страны, но без использования эмиссии ничем не обеспеченных денег (неинфляционная эмиссия).

Большое предложение и низкий рейтинг – рекомендация «покупать»

Высокий спрос и высокое предложение означают, что облигации «Роснефти» можно купить на рынке и не придется платить премию за низкую ликвидность, которая может «убить» всю доходность.

Yango рекомендует обратить внимание на бумаги «Роснефти», но покупать их до тех пор, пока будут действовать эти два фактора — большое предложение на рынке и низкий рейтинг. При этом частным инвесторам стоит обращать внимание на выпуски, размещенные после 1 января 2017

года, так как для этих выпусков действует благоприятный

режим налогообложения

— их

купоны не облагаются налогом на доходы физических лиц

, что, как нетрудно догадаться, увеличивает доход инвестора по сравнению с аналогичными выпусками, на купоны которых распространяется

НДФЛ

.

НАВЕРХ ↑