Ключевое отличие облигаций от акций кроется в механизме их выпуска и, как следствие, в характере доходности.

Эти факторы влияют на колебания рыночной стоимости, а также позволяют правильно оценить активы.

Рассмотри более подробно принцип работы ценных бумаг, их отличия, сходства и общий порядок налогообложения.

Акция – частица в доли предприятия

Отличия акций от облигаций заключается в том, что первые представляют собой определенную долю в уставном капитале предприятия акционерного общества. Они дают инвестору процент прибыли компании, соразмерно количеству акций. Например, некая компания занимается выпуском автомобилей. Количество акций, которые имеются в доли уставного капитала, составляет 10 тыс. Инвестор приобрел 10 на фондовом рынке. Годовая прибыль компании составила 10 млн рублей (кратные цифры взяты для простоты расчета). Следовательно, одна акция дает право на дивиденды в размере (10 млн/10 тыс.) 100 тыс. рублей. Итого для инвестора общая прибыль составила 1 млн руб. (10 акций х 100 тыс. руб.).

Облигации – это долговые обязательства, которые гарантируются компанией при посредничестве биржи, на которой они котируются. Фактически они ничем не отличаются от долговых расписок, которые один человек может написать другому при взятии денег взаймы. Однако принципиальное отличие в том, что облигации можно купить или продать только при посредничестве биржевых брокеров. Это дает дополнительную гарантию для инвесторов, а долговым обязательствам — статус ценных бумаг.

В чем отличие акций от облигаций для покупателя (инвестора)

Основные отличия между этими ценными бумагами для инвестора заключаются в следующем:

- Акция предполагает владение долей уставного фонда. Чем больше этих ценных бумаг имеет инвестор, тем влиятельнее он для принятия решения в компании.

- Доход от акций зависит от биржевых колебаний, спекулянтов, развития компании и т.д. Их курс на каждый день различный, и невозможно предугадать, сколько они будут стоить завтра или через месяц. Облигации – определенный фиксированный доход, который инвестор знает заранее. Он не подвержен никакими биржевыми колебаниями. Покупатель облигаций уже заранее знает, сколько он получит через год владения ими.

Это основные отличия акций от облигаций.

Доходность

Отличия акций от облигаций заключаются также в распределении прибыли. При покупке ценных бумаг ОАО, необходимо тщательно анализировать рынок и компанию: развитие фирмы, инвестиции, финансовые показатели, состояния отрасли в целом и т.д. Именно от курса компании, от ее прибыли будут идти дивиденды, а значит, расти стоимость ценных бумаг, и, наоборот, чем ниже доходы фирмы, тем дешевле на фондовых рынках котируется курс.

Доходность от акций может быть за счет двух источников:

- Дивиденды от прибыли компании.

- При продаже ценных бумаг на фондовых биржах, то есть спекулятивные операции.

Доходность облигации:

- За счет более высокой номинальной стоимости.

- От купона, то есть процентов, которые инвесторам выплачиваются после определенного количества времени.

- Перепродажа на бирже.

Первый и второй пункты оговорены сразу, то есть фундаментальный анализ рынков инвестору не требуется. Цены фиксированы, и их изменить нельзя. Единственный риск – потерять капитал, если компания объявит о банкротстве, однако при покупке акций такой риск тоже присутствует.

Отличия акций от облигаций: плюсы и минусы

Плюсы акций:

- Можно прогнозировать рынок и купить акции по минимальной цене, котировки которых в последствие могут вырасти.

- Два источника дохода, который составляет больший процент, по сравнению с облигациями.

- Дают право в уставном капитале предприятия, а, следовательно, инвестор автоматически становится учредителем.

Минусы акций:

- Инвестор, который не чувствует состояние рынка, определенной сферы, а также не анализирует развитие компаний, может вложить средства в убыточные компании, которые обречены на разорение.

- Нет гарантий в получении прибыли, а также дивидендов.

Плюсы облигаций:

- Не требует фундаментального анализа рынка. Номинальная стоимость акций и процент по купонам фиксированы, не подвержены колебаниям рынков.

- Гарантия получения прибыли.

Минусы облигаций:

- Низкая доходность по сравнению с другими финансовыми инструментами, которая чуть выше банковских депозитов и инфляции.

- Облигации не предполагают долю в уставном капитале предприятия, на какую бы сумму инвестор не закупил ценных бумаг.

Таким образом, мы в общих чертах постарались объяснить, что такое акции и облигации, в чем разница между ними. Конечно, чтобы глубже понять эти финансовые инструменты, а также разработать собственные стратегии биржевой торговли, необходимо находить фундаментальную информацию про них.

Инвестирование в ценные бумаги есть один из путей, ведущих к материальному достатку и финансовой независимости. Эта истина известна пожалуй всем, и многих этот факт не оставляет равнодушными мотивируя их к тому чтобы заняться этим интересным и потенциально высокодоходным видом деятельности.

Новоиспечённые инвесторы зачастую сталкиваются с целым рядом непонятных терминов, формулировок и прочей информацией финансового характера имеющей непосредственное отношение к инвестированию денежных средств на различных рынках и в различные финансовые инструменты. В частности, перед ними может встать вопрос о том, в какие ценные бумаги (финансовые инструменты) следует инвестировать на первых порах своей деятельности.

Наиболее известными и, пожалуй, самыми популярными финансовыми инструментами для большинства частных инвесторов, являются акции и облигации. И те и другие имеют как свои неоспоримые преимущества, так и недостатки. Давайте рассмотрим их более подробно и постараемся вместе с вами определиться с вопросом о том, какие же ценные бумаги наиболее подойдут вам на первых порах инвестиционной деятельности: акции или облигации?

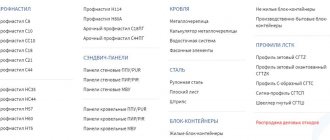

Список всех ПИФов облигаций

В таблице я указал показатели ПИФов облигаций под управлением надежных компаний.

| Название УК | Сбербанк Управление Активами | Сбербанк Управление Активами | Сбербанк Управление Активами | ВТБ Капитал Управление активами | ВТБ Капитал Управление активами | ВТБ Капитал Управление активами | Альфа-Капитал | Альфа-Капитал | Альфа-Капитал |

| Название ПИФа | Илья Муромец | Перспективных облигаций | Еврооблигации | Еврооблигации развивающихся рынков | Еврооблигации | Казначейский | Альфа-Капитал Резерв | Альфа-Капитал Облигации Плюс | Альфа-Капитал Еврооблигации |

| Тикер ISIN | RU000A0EQ3Q5 | RU000A0EQ3T9 | RU000A0JU054 | RU000A0JS9M4 | RU000A0JS9N2 | RU000A0JS9M4 | RU000A0ERNL0 | RU000A0HNSU2 | |

| № регистрации | 0007-45141428 | 0327-76077399 | 2569 | 0958-94130789 | 0963-94130861 | 0958-94130789 | 0094-59893648 | 0095-59893492 | 0386-78483614 |

| Дата регистрации | 18.12.1996 | 02.03.2005 | 26.03.2013 | 13.09.2007 | 13.09.2007 | 13.09.2007 | 21.03.2003 | 21.03.2003 | 18.08.2005 |

| Тип | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый | Открытый |

| Стратегия | Инвестирование в облигации российских эмитентов | Инвестирование в облигации российских эмитентов, номинированные в рублях | Инвестирование в корпоративные облигации российских эмитентов, еврооблигации | Инвестирование средств в еврооблигации эмитентов развивающихся стран | Инвестирование в еврооблигации российских эмитентов | Инвестирование в федеральные, муниципальные и корпоративные облигации с высоким кредитным рейтингом | Инвестирование в федеральные и корпоративные облигации с высоким кредитным рейтингом | Инвестирование в государственные, муниципальные и корпоративные облигации с высоким кредитным рейтингом | Инвестирование преимущественно в валютные еврооблигации государств, российских и зарубежных эмитентов |

| Риск | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий | Низкий |

| Комиссия | 2,8–5,8 % | 2,8–5,8 % | 2,8–5,8 % | 4–8,5 % | 3,1–7,6 % | 4–8,5 % | 2,4–6,8 % | 2,4–6,8 % | 2,2–5,1 % |

| Доходность за 3 года | 30,78 % | 30,62 % | 13,56 % | 25,39 % | 18,49 % | 33,04 % | 31,82 % | 33,34 % | 25,48 % |

| Минимальный первоначальный депозит, RUB | 1000 | 1000 | 1000 | 5000 | 5000 | 5000 | 100 | 100 | 100 |

| Последующие взносы, RUB | 1000 | 1000 | 1000 | 1000 | 1000 | 1000 | 100 | 100 | 100 |

| Количество пайщиков | 19 483 | 13 598 | 3065 | 1611 | 2848 | 26 074 | 5969 | 15494 | 6044 |

| Покупка онлайн | Да | Да | Да | Да | Да | Да | Да | Да | Да |

| Минимальный срок инвестирования | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год | 1 год |

| Досрочное снятие | Да | Да | Да | Да | Да | Да | Да | Да | Да |

Инвестирование в акции

Для начала давайте определимся с тем, что же представляет собой ценная бумага именуемая акцией.

Акция – это ценная бумага дающая своему владельцу право на долю в бизнесе компании её выпустившей (компании-эмитента).

Бывают два основных типа акций:

- Обыкновенные;

- Привилегированные.

Обыкновенные акции

позволяют своему владельцу принимать непосредственное участие в управлении компанией. Чем большая доля таких бумаг находится под вашим контролем, тем большее количество голосов вы имеете на общих собраниях акционеров. А значительные доли акций (в размере 5-10% и более, от их общего количества) вообще позволяют претендовать на место в совете директоров компании.

Очень крупный пакет обыкновенных акций может позволить своему владельцу получить полный контроль над компанией. Такой пакет называется контрольным пакетом акций и, чисто теоретически, его размер составляет 50% плюс одна акция. Именно такая доля акций компании гарантированно позволяет получать глобальный перевес при принятии всех ключевых решений касательно её деятельности. Хотя на практике для этого часто достаточно и меньшей доли, например, в тех случаях, когда большая доля бумаг находится в руках , порой, контрольным считается пакет, состоящий из 25-30% акций компании.

Инвестируя в обыкновенные акции вы, по сути, вкладываете свои деньги в бизнес компании их выпустившей. Если этот бизнес будет успешным, то его рыночная капитализация будет расти, а вместе с ней будет расти и стоимость ваших акций. Таким образом, через некоторое время, при желании, вы сможете продать свою долю по цене более высокой, нежели та, по которой вы её изначально приобретали.

Другим источником прибыли от обладания обыкновенными акциями компании, может быть доля прибыли, выплачиваемая в виде дивидендов по ним. Когда очередной отчётный период работы оканчивается для компании благополучно, и она имеет хорошую прибыль, на общем собрании акционеров ставится вопрос о том, чтобы разделить её часть между всеми обладателями обыкновенных акций (пропорционально доли каждого из них).

Если собрание сочтёт это нужным, то дивиденды по обыкновенным акциям компании будут выплачены. Но может быть принято и другое решение, например, о том, чтобы пустить всю полученную прибыль на дальнейшее развитие компании. В этом для многих есть свой резон. Во-первых, такое решение благотворно скажется на дальнейшем росте рыночной капитализации и курсовой стоимости акций компании (что увеличит стоимость доли каждого акционера). А во вторых, при этом не придётся платить налоги (которые пришлось бы уплачивать с прибыли полученной в виде дивидендов).

Основным отличием привилегированных акций

от обыкновенных, является как раз тот факт, что дивиденды по ним выплачиваются всегда и в первоочередном порядке. Та прибыль, судьбу которой решают на общем собрании акционеров, уже не включает в себя суммы дивидендов по привилегированным акциям, поскольку они выплачиваются всегда в обязательном порядке.

Кроме этого, привилегированные акции дают своим владельцам право на первоочередное погашение в случае банкротства компании. В том случае, например, когда всё имущество распродаётся с аукциона, с целью распределить всю прибыль между акционерами, владельцы привилегированных акций получают свою долю первыми (но после владельцев облигаций).

Однако, как известно, всему в этом мире есть своя цена. И привилегированные акции, естественно, не исключение. Той ценой, которую платит владелец таких акций за все привилегии, получаемые по ним, является полное отсутствие права голоса на общем собрании акционеров**. Но для большинства частных инвесторов этот момент нельзя назвать критически важным, поскольку доля акций находящаяся в их владении, при любом раскладе не позволяет им принимать сколь-нибудь существенного участия в процессе управления компанией.

** Впрочем, в том случае, если по каким либо причинам компания не сможет выплатить дивиденды по привилегированным акциям, она обязана предоставить право голоса по ним. В большинстве случаев этого стараются не допускать, чтобы не приводить к распылению голосов.

Преимущества и недостатки инвестирования в акции

Основные преимущества:

- Безусловным преимуществом инвестирования в акции является возможность получения гораздо большего инвестиционного дохода (в сравнении с облигациями);

- Помимо дохода от роста курсовой стоимости, приятным бонусом может стать получение дополнительного дохода в виде дивидендов (а в случае владения привилегированными акциями, такой бонус будет постоянным);

- В том случае, если в ваших руках будет находиться достаточно крупный пакет акций компании, вы сможете принимать непосредственное участие в её управлении;

- Приобрести акции может позволить себе практически каждый, для этого не нужно обладать астрономическим торговым капиталом или быть любимым племянником Рокфеллера. Достаточно лишь зарегистрировать торговый счёт у любого брокера, имеющего аккредитацию на бирже.

- Акции (особенно те из них, которые относятся к категории голубых фишек), это весьма ликвидный актив. Их можно легко купить и также легко продать (если конечно речь идёт об акциях, включённых в листинг официальных биржевых площадок).

- Торговать акциями можно не выходя из дома. Для этого необходимо просто установить на свой компьютер , предоставленный вашим брокером.

Основные недостатки:

- Ну, во-первых, стоимость акций может изменяться не только в большую, но и в меньшую сторону. То есть, купив акции по определённой цене, можно столкнуться с тем, что через некоторое время (вследствие, например, очередного экономического кризиса) эта цена снизится, принеся, таким образом, убыток равный количеству акций, помноженному на размер снижения цены. А в случае банкротства компании можно вообще потерять всё;

- Хотя сами по себе акции могут стоить относительно недорого, но для того чтобы составить хорошо диверсифицированный , может потребоваться весьма значительная сумма торгового капитала;

- Успешное инвестирование в акции подразумевает наличие определённых знаний и опыта. Нельзя просто взять и начать торговать акциями, необходимо для начала обзавестись хотя бы базовыми знаниями в области экономики, фундаментального и технического анализа рынка;

- Издержки в виде комиссионных. Торговля происходит через посредничество брокеров, а те, в свою очередь, требую определённую оплату своих услуг. Кроме этого в число таких неизбежных издержек входят комиссии биржевых площадок и плата за депозитарное обслуживание.

ПИФ-паф: чего ждать от активных фондов?

ПИФ (паевой инвестиционный фонд) — это фонд, который формируется из денег инвесторов (пайщиков) и вкладывает их в различные активы (акции, облигации, валюту, золото) с целью получения доходности.

Как это работает?

Вы покупаете долю в ПИФе (пай или несколько паев) в расчете на то, что в будущем ее цена вырастет и через какое-то время вы сможете продать свои паи дороже, чем приобрели. Распоряжается средствами пайщиков фонда управляющая компания (УК). Она решает, когда и какие бумаги купить и продать, на основе принятой фондом инвестиционной декларации. За управление активами УК получает свой процент.

Сколько ПИФы облигаций зарабатывают инвесторам?

ПИФ по праву считается ветераном индустрии коллективных инвестиций в России. Это фактически первый инструмент, который сделал доступным российский фондовый рынок для частных инвесторов. И несмотря на то что за последние годы отрасль управления активами ушла далеко вперед, ПИФы по-прежнему пользуются достаточно большой популярностью среди розничных инвесторов.

По данным Investfunds, сейчас на российском рынке насчитывается 69 паевых фондов облигаций. Именно ПИФы облигаций последние пару лет были в числе лидеров среди активных фондов по объему привлечения средств. К примеру, в 2021 году им удалось собрать почти 74 млрд руб., а в прошлом году — около 56 млрд. Правда, в конце 2021 года фонды облигаций испытали и максимальный отток средств пайщиков среди всех ПИФов. Основными причинами оттока стало резкое падение ОФЗ, повышение ставки ЦБ и рост доходности депозитов.

Из-за отрицательной переоценки облигаций в сентябре 2021 года ряд ПИФов получили убыток. По итогам прошлого года даже крупные игроки показали низкую доходность. Например, фонд облигаций «Илья Муромец» УК «Сбербанк Управление активами» заработал своим пайщикам всего 2.67%, а фонд корпоративных облигаций УК «Райффайзен Капитал» — 4.7% годовых. На этом фоне вполне ожидаемо больше повезло фондам, инвестирующим в валютные бонды — почти все они заработали инвесторам двузначные доходности.

В чем плюсы

- Низкая входная сумма: зайти в рынок можно с начальной суммой вложений хоть 1000 рублей.

- Высокая диверсификация: вкладываясь в ПИФ, вы фактически малыми вложениями получаете диверсифицированный портфель рублевых бондов или еврооблигаций.

- Вашими деньгами управляют профессионалы: это значит, что вам не нужно постоянно держать руку на пульсе рынка, самостоятельно отбирать бумаги в портфель, оценивать риски, анализировать эмитентов.

- Ваши активы хорошо защищены: Банк России надзирает за деятельностью УК, которые управляют деньгами пайщиков, а депозитарий хранит имущество фонда и следит за законностью сделок и соблюдением инвестдекларации.

В чем минусы

- Высокие издержки: несмотря на явный тренд на снижение комиссий, который отмечают сами участники рынка, совокупные расходы инвестора при вложениях в ПИФы до сих пор у некоторых УК могут достигать двузначных чисел (!) в процентах от суммы инвестиций. А каждый лишний процент комиссии сразу сильно бьет по итоговой доходности ваших вложений.

- Отсутствие гарантированной доходности инвестиций.

- Невозможность самостоятельно контролировать рыночные и кредитные риски.

- Отсутствие стабильного фиксированного дохода от инвестиций в виде купона.

- Невозможность зафиксировать дюрацию своих инвестиций.

- Если паи ПИФа не торгуются на бирже (а таких большинство), то инвестор не сможет получить дополнительно 13% в виде вычета на взнос по ИИС.

МНЕНИЕ ЭКСПЕРТОВ

Александр Абрамов, завлабораторией анализа институтов и финансовых рынков РАНХиГС:

— Главное достоинство взаимных фондов и в России, и тем более в мире — они помогают экономить собственные издержки частных инвесторов на мониторинг и управление рисками. Здесь действует тот же феномен, что и с личным подсобным хозяйством: купить огурцы в магазине проще, чем выращивать самому на грядке. Но у ПИФов в России есть серьезные недостатки. У них слишком высокие вознаграждение за управление, размеры надбавок и скидок. Кроме того, фонды недостаточно прозрачны с точки зрения стратегий и содержания портфеля. А технология их продаж и тем более аналитика очень патриархальны и мало интересны для частных инвесторов.

Алексей Третьяков, гендиректор УК «Арикапитал»:

— У ПИФов, в особенности инвестирующих в валютные облигации или акции, преимуществ значительно больше, чем недостатков, по сравнению с прямым инвестированием с брокерского счета. Это и льготный режим налогообложения, и более высокая диверсификация (все-таки большинство частных инвесторов вряд ли могут позволит себе сформировать портфель из 10–20 еврооблигаций разных эмитентов, из-за того что минимальный лот по многим бумагам — $200 тыс.), и экономия на транзакционных издержках. Существуют рейтинги ПИФов, среди которых несложно выделить фонды, наиболее эффективные по комиссиям и результатам управления. Любой инвестор может посмотреть отчетность, в которой раскрываются все вложения ПИФа вплоть до последней копейки (что делает открытые ПИФы одним из самых прозрачных инвестиционных инструментов) на каждую квартальную отчетную дату.

Сергей Григорян, эксперт по управлению частными инвестициями, автор Tg-канала «Капитал»:

— Если ПИФ постоянно проигрывает большинству конкурентов и бенчмарку и при этом еще устанавливает высокую комиссию за управление, то никаких причин находиться в таком фонде, конечно, нет. Но моя практика показывает, что управляющие фондами облигаций (далеко не все, конечно) чаще показывают стабильно хорошие результаты, чем управляющие акциями. Под хорошими я понимаю результаты, которые после вычета комиссий за управление стабильно превосходят «среднего конкурента» и бенчмарк на разных временных горизонтах.

Правда, инвесторам в такие ПИФы стоит внимательно следить за тем, не поменялся ли у их фонда управляющий, к результатам которого они привыкли. К сожалению, требования к прозрачности не подразумевают необходимость УК раскрывать информацию о смене управляющего. Мне известны случаи, когда УК, решив сменить давно работающего и успешного управляющего на «темную лошадку», не считала нужным сообщить об этом своим клиентам. В результате для многих инвесторов в ПИФ облигаций, результаты следующих 6–12 месячных периодов становились неприятным сюрпризом, и они, хоть и с опозданием, «голосовали ногами».

Олег Янкелев, старший партнер FinEx Investment Management LLP:

— Для частных инвесторов ПИФы превратились в слишком дорогую упаковку для простых инвестиционных идей. Это отлично видно на примере фондов, вкладывающих свои активы в прозрачные и эффективные иностранные биржевые инвестиционные фонды (ETF). Комиссии зашкаливают: даже без учета скидок и надбавок стоимость может превосходить комиссию «базового» ETF в 30 раз! Кроме высоких комиссий такие фонды-матрешки страдают от неполного и несвоевременного инвестирования средств инвесторов. ПИФ обязан держать рублевую «подушку» для обеспечения выпуска и погашения паев, и она, разумеется, не дает нормально отслеживать ETF-ориентир. Как следствие, доходность «фондовых» ПИФов ежегодно на 4–8% годовых в валюте отстает от доходности соответствующих ETF, в которые инвестируют сами фонды.

При инвестициях в локальный рынок российские ПИФы могут частично обеспечивать диверсификацию, но она будет обходиться слишком дорого дня инвесторов. Поэтому разумная альтернатива — ETF и отдельные облигации.

*Комиссия брокера за совершение сделки с облигациями (как правило, не включает плату за депозитарий и комиссию биржи, которые инвестор оплачивает дополнительно). **Ежегодное вознаграждение за управление суммарно (включая вознаграждение УК, депозитария, регистратора, аудитора, прочие расходы), по данным Investfunds ***Общий уровень расходов, ежегодно. **** Только для фондов, паи которых торгуются на Мосбирже. ***** Кроме льготы за долгосрочное владение ЦБ в рамках инвестиционного налогового вычета, не облагается НДФЛ: — купонный доход по облигациям, выпущенным после 01.01.201 — доход в виде дисконта, получаемый при погашении облигаций, выпущенных после 01.01.2017.

Инвестирование в облигации

Облигация это долговая ценная бумага подтверждающая факт того, что её эмитент взял у вас деньги в долг. По сути это некоторый аналог расписки, только выдаётся эта расписка не конкретным человеком, а целой компанией или даже государством. И выдаётся она не конкретно кому-то, а выпускается на серийной основе (осуществляется её эмиссия).

Можно сказать, что облигация это простой способ взять денег в долг без залогов и поручителей. Когда компании требуются деньги, например, для внедрения новых производственных мощностей или проведения научных исследований, другими словами, для дальнейшего своего развития, возникает потребность в кредитовании. Можно конечно обратиться в банк, но там обязательно потребуется залог. А можно просто взять и выпустить облигации на требуемую сумму.

Покупая облигации мы, тем самым, выступаем в роли кредитора для её эмитента. Помните старуху процентщицу из «Преступления и наказания» Достоевского? Так вот покупая облигации, каждый из нас, в определённой степени, выступает именно в её роли.

Все облигации можно разделить на два основных вида (в зависимости от того в какой форме по ним выплачивается доход):

- Купонные облигации;

- Дисконтные облигации.

Прибыль по купонным облигациям

получается за счёт установленной процентной ставки от их номинальной стоимости. Эта ставка может быть как фиксированной, так и плавающей. При фиксированном проценте вы заранее знаете тот уровень дохода, который получите в результате обладания облигацией. Плавающая же ставка, как правило, привязывается к чему либо (к ставке Центрального банка или, например, к ставке LIBOR), а потому не позволяет точно предсказать уровень дохода по таким облигациям.

Купонными такие облигации называются с тех пор, когда они выпускались на бумажном носителе и имели отрывные корешки – купоны по которым в заданные промежутки времени выплачивались проценты.

Прибыль по дисконтным облигациям

получается за счёт того, что стоимость их приобретения заведомо ниже номинальной (стоимости погашения) на заранее определённую величину. То есть, они приобретаются с дисконтом, отсюда и название.

Допустим, если вы покупаете дисконтную облигацию сроком на пять лет за 10000 рублей, то по истечении указанного срока вы сможете продать её, например, за 15000 рублей (в зависимости от её номинала). Впрочем, для того чтобы получить по ним прибыль, вовсе не обязательно дожидаться установленного срока погашения. Дисконтная облигация это, как правило, достаточно ликвидный актив, который можно в любой момент продать на бирже. И чем ближе при этом будет срок их погашения, тем ближе к номиналу будет цена таких облигаций.

Преимущества и недостатки инвестирования в облигации

Преимущества:

- Минимальный риск. Владелец облигации не беспокоится о том, что она понизится в цене, так как по самой природе своей это простое долговое обязательство с гарантированным процентом прибыли по нему. То есть, эмитент облигации (в роли которого могут выступать банки, коммерческие компании или даже государство) обязуется погасить свой долг перед её держателем (возникший в тот момент времени, когда облигация была куплена), плюс выплатить ему определённые проценты;

- Можно инвестировать в облигации, номинированные в иностранной валюте и получать, таким образом, доход, намного превышающий банковский процент по валютным вкладам;

- Выплаты по облигациям всегда осуществляются в приоритетном порядке (перед выплатами по обыкновенным и даже по привилегированным акциям). Это касается, в том числе, и выплат осуществляемых в случае банкротства эмитента;

- Это достаточно ликвидный финансовый инструмент, который в случае необходимости можно продать на бирже раньше установленного срока погашения;

- Доход, полученный от некоторых видов облигаций, не подлежит налогообложению.

Недостатки:

- Сравнительно низкая доходность. Прибыль по облигациям, хотя и превышает, например, процент по банковскому депозиту, но заметно уступает акциям. Это можно назвать своего рода платой за их надёжность;

- Облигация не даёт своему владельцу ни доли в бизнесе компании, ни прав по управлению ею. Это просто долговое обязательство;

- В отличие, например, от банковского депозита, деньги, вложенные в облигации, не подлежат действию программы обязательного страхования вкладов. Это означает, что в случае дефолта эмитента можно их потерять. Однако в случае с акциями ситуация аналогичная.

Какой тип облигаций выбрать

На Московской бирже представлено четыре основных типа долговых бумаг:

- государственные облигации – ОФЗ и КОБРы, причем физлица могут купить только ОФЗ;

- муниципальные облигации, которые подразделяются на собственно муниципальные (выпускаются городами, районами и отдельными муниципальными образованиями) и субфедеральные (выпускаются субъектами РФ);

- корпоративные, которые выпускаются российскими компаниями;

- еврооблигации, которые эмитируются также российскими компаниями, но не в рублях, а в другой валюте.

Какие именно облигации выбрать, зависит от типа вашего портфеля и ваших конечных целей.

Если вы хотите собрать полностью консервативный портфель чисто для сохранения средств, то достаточно выбрать самую доходную ОФЗ на сегодняшний момент – естественно, с учетом срока, когда вы планируете выйти в кэш. Вам нет смысла покупать длинную ОФЗ со сроком погашения через 10 лет, если вы планируете выйти в деньги через три года – ищите ОФЗ со сроком погашения в ближайшие три года.

Для генерации стабильного денежного потока с помощью ОФЗ можно купить 6 выпусков госбумаг с купоном, который выплачивается раз в полугодие – так вы можете получать деньги каждый месяц.

Если же необходима большая доходность, чем может предложить ОФЗ, то нужно повышать уровень риска и выбрать корпоративные и муниципальные облигации для покупки.

Еврооблигации целесообразно покупать для диверсификации валютного риска, но там довольно большой порог входа – от 1000 единиц валюты.

Далее я расскажу о том, как правильно отобрать нужные бонды и на что обратить внимание, и эти правила касаются, главным образом, корпоративных облигаций. Но они вполне применимы и к муниципальным, и к любым зарубежным долговым инструментам, например, еврооблигациям.

Подводим итоги

Поскольку каждый инвестор это, прежде всего, человек со своими индивидуальными психоэмоциональными характеристиками, то рекомендовать всем подряд инвестировать в облигации (по причине их высокой надёжности) или в акции (по причине более высокой потенциальной доходности), однозначно нельзя. Однако, ознакомившись с вышеописанными достоинствами и недостатками каждого из рассматриваемых здесь финансовых инструментов можно сделать для себя определённые выводы, и понять какой из описанных видов ценных бумаг ближе лично для вас.

Для людей не склонных к риску и (или) имеющих повышенную чувствительность даже к небольшим убыткам, есть смысл инвестировать свои деньги в облигации. Тем кто готов принимать на себя определённый риск (и это не вызывает сильного душевного дискомфорта), а кроме того, имеет способность к анализу и быстрому усвоению новой информации, есть смысл попробовать инвестировать в акции.

Следует отметить тот факт, что в большинстве случаев, хорошо сбалансированный диверсифицированный инвестиционный портфель содержит в себе как акции, так и облигации. При этом для консервативных (низко рискованных) портфелей характерен сдвиг баланса в сторону облигаций, а для портфелей агрессивных инвестиций, акцент смещается в сторону увеличения относительной доли акций.

Доброго времени суток всем, уважаемые читатели! Вас приветствует как обычно Руслан Мифтахов, и сегодня мы рассмотрим, чем отличается акция от облигации.

Я думаю вы довольно часто слышите эти понятия повсюду, но каковы их отличия знают не все.

И если вы собираетесь заняться инвестированием в ценные бумаги, и получать от этого прибыль, вам следует знать главные особенности самых основных их видов (к ним относятся еще и вексель, чек, коносамент, и другие, но они менее распространены).

Акции и облигации являются как инструментами рынка ценных бумаг, так и эффективным средством увеличения капитала предприятий. Для инвесторов – это средства получения прибыли, при этом с разным механизмом действия.

Акцией называется ценная бумага, выпускаемая акционерным обществом при создании, которая имеет определенную стоимость и подтверждает владение инвестора частью уставного капитала компании, в зависимости от суммарной их стоимости.

Акционер имеет право получать с нее дивиденды – часть прибыли предприятия (этот процесс мы подробно рассматривали в статье « », помните?), либо часть имущества, в случае ликвидации акционерного общества.

Простыми словами, покупая акцию, инвестор получает долю имущества организации.

Они бывают обычными

(дают право голоса в управлении организацией, и возможность получения дивидендов) и

привилегированными

(акционер имеет первоочередные права при получении дивидендов, размер которых фиксированный, либо имущества при банкротстве акционерного общества).

Для покупателя акций в первую очередь интересна их рыночная стоимость, которая может как увеличиваться, так и падать исходя из положения компании на рынке. Ни для кого не секрет, что акции Газпрома будут выше и прибыльней, чем какого-либо малоизвестного завода.

Принцип действия облигаций

Облигация выпускается эмитентом для улучшения своего финансового положения. Иными словами, когда компания нуждается в дополнительных деньгах, она выпускает облигации, и выдает их физическим и юридическим лицам на определенный срок, получая при этом необходимые финансовые средства.

Владелец данной ценной бумаги имеет право получать доход в виде фиксированных процентов с нее, а по окончании срока действия, возвращает бумагу компании-эмитенту, взамен получив первоначальную потраченную сумму на ее покупку.

Облигация — это долговая бумага с фиксированным доходом, а процесс такого инвестирования можно назвать кредитованием.

И всегда есть вероятность, что компания может обанкротиться и не рассчитаться с кредиторами.

Разобравшись с механизмами действия, можно перейти к их сравнению.

О компаниях

Сбербанк Управление Активами

УК «Сбербанк Управление Активами» – лидер на рынке открытых ПИФов. Стоимость активов под управлением компании более 1 трлн руб. Аналитическая команда признавалась лучшей по версии рейтинга Extel Pan-Europe Survey.

ВТБ Капитал Управление активами

Управляющая компания с высшим рейтингом надежности А++ по версии «Эксперт РА». Предлагает различные инвестиционные инструменты: хедж-фонды, ЗПИФы, венчурные и розничные фонды. Приобрести пай можно в одном из 600 офисов продаж по всей РФ.

Альфа-Капитал

Часть консорциума «Альфа-Групп», работает с 1992 года. Компания доверительного управления № 1 по версии НАУФОР 2021 г. Инвестиционный капитал свыше 380 млрд руб. Получила высшие оценки надежности по версии Национального рейтингового агентства (ААА) и «Эксперт РА» (А++).

Основные отличия

Разница между данными ценными бумагами заключается в следующем:

- Держатели акций могут оказывать влияние на политику организации, так как имеют право голоса на ежегодном Совете акционеров по деятельности компании. Владельцы же облигаций, являясь кредиторами, не участвуют в управлении.

- Дивиденды по акциям выше процентов по облигациям, и эти понятия несопоставимы.

- В случае банкротства компании-эмитента, сначала рассчитываются с кредиторами, а затем уже с акционерами, которые рискуют ничего не получить, если денежных средств и имущества на это не останется.

Таким образом, можно сделать вывод, что акционеры могут как получить большой доход (например, как в компании Apple), либо понести убытки, если акционерное общество обанкротится.

Облигации же более надежнее, доходы по ним стабильные, хоть и небольшие. Акционерами становятся в основном опытные и продвинутые инвесторы, начинающие же выбирают облигации.

Как же их приобрести для инвестирования?

Для их приобретения нужно иметь брокерский счет, открыть который можно у компании Открытие – крупнейшего брокера и лидера отечественного рынка.

И сделать это довольно просто: зарегистрироваться в системе, потратив на это несколько минут, открыть брокерский счет, затем пополнить его любым удобным способом, и начать инвестировать.

Для получения более выгодного результата и максимальной прибыли, воспользоваться предложенными сервисом брокера Открытие вариантами инвестирования – в какие конкретно ценные бумаги вкладывать свои средства, исходя из имеющейся суммы и поставленных клиентом целей.

Также компания предлагает бесплатные обучения, различные семинары и пробные счета для новичков, чтобы проверить свои силы. Согласитесь, это позволяет научиться начинающим инвесторам и снизить риск потери финансов!

Смотрите короткий, но прикольный ролик:)

Вот и подошла к концу сегодняшняя статья, надеюсь вам было интересно, и вы получили полезную для себя информацию! А мы будем ждать ваших оценок и комментариев.

С наилучшими пожеланиями, Руслан Мифтахов!

принципиальные. В то время как

акция

является ценной бумагой, удостоверяющей долю собственности ее владельца (акционера) в компании и дает акционеру право на участие в управлении компанией и/или на получение дивидендов ,

облигация

фиксирует долговые обязательства компании перед держателем облигации и не имеет отношения к доле в компании и к распределению прибыли и управлению компанией.

Соответственно, исходя из сущности этих ценных бумаг, их владельцы имеют разные права и возможности относительно дохода, обеспечиваемого этими инструментами, его размера, периодичности и порядка выплаты, а также гарантий получения дохода и рисков, а также возможности влияния на деятельность компании. Акцинеры — совладельцы компании, держатели облигаций — кредиторы.

ВЫПЛАТЫ ПО ЦЕННОЙ БУМАГЕ

Держатели ценных бумаг периодически получают выплаты, предусмотренные непесредственно каждой ценной бумагой (эмиссионными документами выпуска).

Акционеры

получают дивиденды, определенные решением общего собрания. Других периодических выплат по акциям нет. При ликвидации компании акционеру выплачивается часть средств, при их наличии, после удовлетворения требований всех кредиторов.

Владельцам облигаций

выплачивается процентный доход с периодичностью, обозначенной в документе, регламентирующем выпуск облигаций (

решение о выпуске

или

проспект эмиссии

) и при окончании срока обращения облигаций, при погашении, выплачивается номинальная стоимость. Дополнительных выплат по облигациям нет.

РЕГУЛЯРНОСТЬ ВЫПЛАТ

Сроки и регулярность выплат для акций и облигаций различаются и определяются для каждой ценной бумаги отдельно.

Выплата дивидендов на акции

происходит обычно один раз в год. Некоторые компании выплачивают дивиденды раз в квартал. Сроки выплаты дивидендов устанавливаются отдельно каждым решением о распределении прибыли предприятия акционерам.

Выплаты владельцам облигаций

происходят регулярно на периодичной основе — раз в месяц, в квартал, полугодие, год. Периодичность выплат неизменна в течение срока обращения облигационного займа.

Как отбирать облигации: основные принципы

Отбор облигации состоит из трех последовательных шагов:

- оценка самой облигации (т.е. ее параметров, чтобы определить, подходит ли облигация для вашего портфеля);

- оценка надежности эмитента (чтобы он не схлопнулся);

- оценка доходности облигации.

Пойдем последовательно по этим шагам. Для начала определимся, какая же облигация нам вообще нужна.

Номинал облигации

Вопреки распространенному мнению, номинал – это не начальная цена облигации. Это выплата, которую вы получите при погашении облигации. Начальная же цена определяется при первичном размещении долговых бумаг и, как правило, она немного ниже номинала.

На российском долговом рынке чаще всего встречается номинал в 1000 рублей, но есть бонды с номиналом как в 1 рубль, так и в 100 000 рублей. Поэтому на всякий случай проверяйте.

Рыночная цена облигации обычно находится где-то около номинала, меняясь в зависимости от ставок в экономики, накопленного купонного дохода, новостей об эмитенте и других факторов, подробнее здесь.

Вам нужно заранее узнать цену облигации, чтобы планировать свою покупку. Понятно, что если у вас нет 100 тысяч рублей, то вам нужны бонды с меньшим порогом входа.

Если вы купили облигацию по цене ниже номинала, а продали дороже или дождались погашения по номиналу, то с полученной прибыли нужно будет уплатить подоходный налог.

Тип купона

Один из основных принципов выбора облигации для инвестирования – порядок выплаты купона. У облигаций имеется несколько типов купонов.

Наиболее понятный и простой вариант выплаты – постоянный купон, т.е. ситуация, когда ставка по купону зафиксирована на всё время существования бонда. Например, у облигации Альфа-Банк-002Р-03-боб купон постоянный – 9,2%. Каждые полгода эмитент перечисляет инвесторам 46,13 рублей на каждую бумагу.

Но есть и другие схемы:

- фиксированный постоянный купон – ставка меняется по заранее определенному плану;

- переменный купон – ставка меняется эмитентом по его желанию (и в зависимости от рыночной ситуации);

- плавающий купон – ставка меняется в зависимости от внешних показателей, ее значение может прибыть привязано к ставке РУОНИА, курсу доллара, ключевой ставке, размеру инфляции и т.д.

Если вам важен стабильный доход, то лучше выбирать постоянный или фиксированный купон, так вы сможете спрогнозировать вашу прибыль. Облигации с переменным купоном лучше брать, если вы планируете избавиться от бонда до момента изменения ставки.

Самый интересный вариант с плавающим купоном. Если вы купите такую облигацию, то сможете застраховаться от ряда рисков, например, от резкого увеличения инфляции, если размер купона будет привязан к индексу потребительских цен. Но можете и потерять в доходности, если инфляция уменьшится.

А вот еще интересная статья: «Народные» облигации станут еще более народными

Периодичность выплаты

Эмитенты обычно платят купоны с периодичностью раз в год, раз в 6 месяцев, раз в квартал и раз в месяц. Другие схемы редки, но тоже используются.

Здесь выбор остается целиком на ваше усмотрение: как удобнее получать выплату, ту облигацию и оставляете. Отмечу только, что облигации, по которым купон выплачивается чаще, при прочих равных условиях менее волатильны, так как накопленный купонный доход не успевает оказать значительную цену на бумагу.

Срок погашения

Чтобы правильно выбрать облигацию для вашего портфеля, нужно знать момент выхода из нее. Самый оптимальный вариант – дождаться погашения бумаги. Так вы точно будете знать, какую сумму получите на выходе. Не стоит покупать бумаги со сроком погашения через 10 лет, если вам нужен кэш через 3 года, так как у длинных бумаг повышенная волатильность и, возможно, вам придется продавать ваши облигации ниже цены покупки.

Обратите внимание, что когда вы будете выбирать подходящие облигации на профильных сайтах, например, rusbonds.ru или cbonds.ru, то задавайте при поиске не «Период обращения», а именно дату погашения облигации. Если вы выберите «Период обращения», то просто отсортируете 1-летние, 3-летние, 10-летние и прочие облигации без учета даты погашения. Может выйти так, что вы получили список 3-летних облигаций, из которых половина погашается в следующем году, а вообще-то вы искали облигации с погашением через три года.

Еще один момент – на рынке есть вечные облигации, у которых нет срока погашения. Например, такие есть у Россельхозбанка. Эти облиги могут быть погашены только по оферте, если она вообще предусмотрена.

Субординированные и обыкновенные облигации

На рынке есть субординированные облигации – от них начинающему инвестору лучше держаться подальше. В случае банкротства выплаты по ним эмитент совершает в последнюю очередь, т.е. после погашения обыкновенных облигаций, векселей и долгов перед банкам и прочими кредиторами. Не факт, что до владельца суборда дойдут хоть какие-то деньги. Кроме того, в ряде случае субординированные облигации можно просто списать – без объявления банкротства.

Поэтому суборды считаются долговыми бумагами второго сорта. Если вы не знаете, как с ними работать и не готовы принять дополнительный риск, лучше отказаться от них.

Как узнать, является ли облигация субординированной? Это указывается в проспекте эмиссии и в карточке выпуска на специализированных сайтах типа cbonds.ru.

Конвертация

Некоторые выпуски облигаций могут быть конвертированы во что-то другое, например, в акции. Если вам такой «сюрприз» не нужен, берите облигации без конвертации. Если нужен – смотрите, на каких условиях и в какой актив может быть «переделана» облигация.

Амортизация

Некоторые эмитенты выплачивают номинал облигации частями – например, сначала 10%, потом 20%, потом еще 20% и, наконец, остаток – 50%. Иногда эти части могут быть равными – например, группа ЛСР погашает свою облигацию Группа ЛСР-БО-001P-02 равными долями, по 20% от номинала.

Соответственно, инвестор будет с каждой выплатой получать вместе с купоном еще и 200 рублей – пока облигация не будет погашена полностью.

Амортизация удобна, если вам нужно постепенно высвобождать средства и перекладывать их в какие-то другие активы. Если вам нужно просто продержать деньги в течение определенного периода, выбирайте облигации без амортизации.

Учтите, что 99% муниципальных облигаций идут с амортизацией. Среди корпоративных доля бондов с амортизацией – примерно 30% от общего числа.

Оферта (call и put)

Еще один параметр, на который стоит обратить внимание при выборе облигаций для инвестирования – наличие оферты. Если говорить простыми словами, то оферта – это выкуп облигации по номиналу до истечения срока ее обращения. Например, у облигации Газпромбанка ГПБ-16-боб срок погашения – 18.04.2024, но банк выставил по ней оферту 20.10.2020. Следовательно, в день оферты можно реализовать облигацию по номиналу в 1000 рублей, не дожидаясь наступления 2024 года.

Оферта бывает двух видов:

- безотзывная, или же оферта с put-опционом – инвестор сам принимает решение, предъявлять ли к погашению имеющиеся у него облигации, или оставить их себе;

- отзывная, она же оферта с call-опционом – эмитент имеет право сам погасить собственные облигации, не спросив об этом инвесторов и не заручившись их согласием.

После оферты купон, как правило, меняется. Иногда вплоть до 0,01%.

Поэтому при выборе облигации обязательно смотрите, есть ли у нее оферта. Иначе может случиться так, что вы купите облигацию с погашением через 5 лет, а через 2 года эмитент предъявит оферту с put-опционом и снизит купон с 7% до 0,01%. Если инвестор не будет знать об оферте, он может пропустить дату предложения и получит облигацию с копеечным доходом.

Дюрация

Этот параметр позволяет точнее оценить риски облигации. Если говорить упрощенно, то дюрация показывает, за сколько дней инвестор выйдет в безубыток, купив данную облигацию. Чем ниже дюрация, тем ниже риски. Более длинные облигации с редкой выплатой купонов имеют большую дюрацию, чем короткие и с частой выплатой. Дюрация также учитывает инфляцию и дисконтирование денежных потоков (реинвест).

А вот еще интересная статья: Инвестиционный портфель: отчет за август 2021 года

Помимо простой, есть модифицированная дюрация. Она показывает, как изменится цена облигации при изменении ее доходности на 1%, причем эта зависимость обратная. На практике это означает, что если значение модифицированной дюрации равно 2, то при изменении доходности на 2% ее цена упадет примерно на 4%. Словом, чем выше значение модифицированной дюрации, тем более волатильна облигация.

В целом, если вы собрались держать облигацию до погашения, то на дюрацию можно не смотреть. Если же вы собираетесь продать ее, не дожидаясь погашения, то при прочих равных лучше отдавать предпочтение бондам с меньшей дюрацией (например, если у вас есть две облигации с равным купоном и примерно одинаковым сроком погашения).

Ликвидность

Еще один параметр, на который инвесторы забывают обратить внимание. Ликвидность показывает, насколько просто купить и продать облигацию. Если объем торгов бондом маленький, то вы можете не купить нужный объем или купите по завышенным ценам. А продавать будете вынуждены долго и по более низкой стоимости.

Оценить ликвидность можно по объему торгов. Если ежедневно на рынке обращается несколько миллионов «представителей» определенного выпуска, то можно за ликвидность не переживать. Если же объем оборотов низкий (например, меньше 100 тысяч рублей в день), а вы решите купить облигаций на 500 тысяч рублей, то сделка просто не состоится.

Сравните обороты торгов за неделю по разным облигам. Например, ликвидность выпуска Автодор ГК-001Р-01-боб оставляет желать лучшего – всего 6 сделок за неделю на сумму 60 тысяч рублей. А вот выпуск Альфа-Банк-002Р-03-боб выглядит намного интересней.

РАЗМЕР ВЫПЛАТ

Размер выплачиваемого дохода на акцию

определяется ежегодно общим собранием акционеров, зависит от результатов финансовой деятельности компании и может существенно различаться год от года. При неудовлетворительном финансовом результате дивиденты могут не выплачиваться, то есть доходность инвестиции в периоде может быть равна нулю.

Процентный доход, выплачиваемый владельцам облигаций

, регламентируется эмиссионными документами выпуска. В них четко зафиксирована доходность и порядок ее изменения, если такое изменение предусмотрено выпуском облигаций.

ТОП-5 самых доходных

Если основной критерий — доходность, обратите внимание на такие корпоративные ЦБ:

- СУЭК-Финанс-5-об (18,65% годовых);

- ПР-Лизинг-001Р-02 (12,72%);

- ПР-Лизинг-001Р-01 (12,5%);

- Уралвагонзавод НПК-2-боб (11,97%);

- Мостотрест-7-об (11,26%).

В настоящий момент это самые выгодные предложения на российском фондовом рынке. Они принесут больший доход, чем банковский вклад или облигации первых «голубых фишек», но инвестиции в корпоративные бумаги не застрахованы от потерь.

СТОИМОСТЬ ЦЕННОЙ БУМАГИ

И акции и облигации имеют номинальную стоимость, устанавливаемую эмиссионными документами при выпуске. При первичном размещении ценные бумаги обычно продаются и покупаются по номинальной стоимости. В ходе обращения ценных бумаг на вторичном рынке их стоимость может существенно отличаться от номинальной.

Стоимость акции

на рынке зависит от финансовых показателей эмитента, уровня выплачиваемых на акцию дивидендов и ожиданий будущих финансовых результатов эмитента. Чем лучше финансовые показатели и ожидания — тем выше стоимость акции. Стоимость акций, соответственно результатам деятельности, может как возрастать так и снижаться.

Цена облигации

напрямую связана с ее номинальной стоимостью, предусмотренной к выплате при погашении, номинальной доходностью выпуска, срочностью, а также существенно зависит от общей процентной ставки в экономике. При увеличении стоимости средств в экономике цена облигаций, независимо от финансовых результатов эмитента, снижается, а при снижении — наоборот — растет. То есть находится в обратной зависимости. Изменение рыночной цены может быть существенным, но не влияет на номинальную доходность и выплату при погпшении.

Динамика стоимости пая и СЧА

Стоимость пая – сумма вклада. СЧА – стоимость чистых активов, рассчитывается по формуле «активы – пассивы». Она напрямую влияет на стоимость пая (доходность ПИФа). Я рассмотрю графики СЧА и стоимости вклада самых прибыльных ПИФов облигаций.

«Илья Муромец» Сбербанка, несмотря на просадку СЧА, показывает стабильный рост доходности на протяжении трех лет.

«Казначейский» демонстрирует практически прямую линию доходности, что говорит о надежности (рост без существенных просадок) инструмента. Увеличение стоимости пая подкрепляется ростом СЧА.

Самым доходным ПИФом под управлением «Альфа-Капитала» стал «Альфа-Капитал Облигации Плюс». Доходность свыше 33 % показана на фоне временной просадки по СЧА.

ГАРАНТИИ ВЫПЛАТ, РИСКИ

Как и все инвестиции, инвестиции в ценные бумаги несут риски для инвестора. Акции являются более рискованным финансовым инструментом.

Акционерам

не гарантируют возврата инвестированных ими средств или каких-либо выплат на акцию.

Облигации

обеспечены имуществом и активами компании-эмитента, либо другим обеспечением и гарантируют выплату номинала и регулярные выплаты процентного дохода.

В случае ликвидации компании-эмитента при делении имущества акционеры могут рассчитывать только на ту часть имущества, которая останется после выплаты всех долгов, в том числе и по облигациям.

Какая доходность будет при продаже облигации?

Текущая доходность показывает отношение купонных выплат к рыночной цене облигации. Этот показатель не учитывает доход инвестора от изменения ее цены при погашении или продаже. Чтобы оценить финансовый результат, нужно рассчитать простую доходность, которая включает дисконт или премию к номинальной стоимости при покупке:

Y

(yield) — простая доходность к погашению / оферте

CY

(current yield) — текущая доходность, от купона

N

(nominal) — номинал облигации

P

(price) — цена покупки

t

(time) — время от покупки до погашения/продажи

365/t

— множитель для перевода изменения цены в проценты годовых.

Пример 1

: инвестор приобрел двухлетнюю облигацию номиналом 1000 ₽ по цене 1050 ₽ со ставкой купона 8% годовых и текущей доходностью от купона 7,6%. Простая доходность к погашению: Y1 = 7,6% + ((1000-1050)/1050) * 365/730 *100% = 5,2% годовых

Пример 2:

эмитенту повысили рейтинг спустя 90 дней после покупки облигации, после чего цена бумаги выросла до 1070 ₽, поэтому инвестор решил ее продать. Заменим в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения. Получим

простую доходность к продаже: Y2 7,6% + ((1070-1050)/1050) * 365/90 *100% = 15,3% годовых

Пример 3:

Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, простая доходность к погашению для нового инвестора будет уже не 5,2%, а меньше: Y3 = 7,5% + ((1000-1070)/1070) * 365/640 *100% = 3,7% годовых

В нашем примере цена облигации за 90 дней выросла на 1,9%. В пересчете на годовую доходность это составило уже серьезную прибавку к процентным выплатам по купону — 7,72% годовых. При относительно небольшом изменении цены, облигации на небольшом промежутке времени могут показывать резкий скачок прибыли для инвестора.

После продажи облигации инвестор в течение года, возможно, уже не получит такую же доходность в размере 1,9% за каждые три месяца. Тем не менее, доходность, пересчитанная в годовые проценты, — это важный показатель, характеризующий текущий денежный поток инвестора. C его помощью можно принимать решение о досрочной продаже облигации.

Рассмотрим обратную ситуацию: при росте доходности цена облигации немного снизилась. В этом случае инвестор при досрочной продаже может получить убыток. Однако текущая доходность от выплат по купону, как видно в приведенной формуле, с большой долей вероятности перекроет этот убыток, и тогда инвестор все равно будет в плюсе.

Наименьший риск потери вложенных средств при досрочной продаже имеют облигации надежных компаний с коротким сроком до погашения или выкупа по оферте. Сильные колебания по ним могут наблюдаться, как правило, только в периоды экономического кризиса. Однако, их курсовая стоимость достаточно быстро восстанавливается по мере улучшения ситуации в экономике или приближения даты погашения.

Сделки с более надежными облигациями означают меньшие риски для инвестора, но и доходность к погашению или оферте по ним будет ниже. Это общее правило соотношения риска и доходности, которое действует в том числе при купле-продаже облигаций.

СРОКИ ОБРАЩЕНИЯ

Акция

является бессрочной ценной бумагой, то есть существует до ликвидации акционерного общества.

Облигации

выпускаются на срок, определяемый эмиссионными документами.

В результате, при принятии инвестиционного решения в части инструмента инвестиции, взвешиваются все плюсы и минусы акций и облигаций в приложении к частной ситуации каждого инвестора. Единого, «правильного», решения нет, и во внимание нужно принимать множество индивидуальных факторов. После определения вида инвестиционного инструмента нужно сделать выбор среди множества доступных на рынке ценных бумаг. Несколько рекомендаций полезных при выборе

конкретного выпуска облигаций для инвестиции предлагается

.

Где купить

Неквалифицированный инвестор может торговать на бирже с помощью посредника — брокера. Большинство российских брокеров дают доступ к государственным, корпоративным, еврооблигациям.

Лучшие брокеры

Выбор брокера — это вопрос предпочтений. Изучайте рейтинги надежности, тарифную политику, доступные классы активов, типы и свойства счетов, чтобы подобрать идеальный вариант для активной торговли или долгосрочных инвестиций.

Открытие Промсвязь Риком БКС Кит Тинькофф Финам

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии — их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.