Инвестиционная программа представляет собой совокупность проектов инвестирования, которые объединены одной целью. Она содержит в себе полный перечень инвестиционных объектов, объемы вложений и строго определенные временные рамки.

В экономической науке принято различать два основных вида инвестиционных программ:

- государственные;

- на уровне предприятия.

Давайте подробно рассмотрим обе поименованные выше разновидности.

Инструкция по составлению

Безусловно, для того чтобы заинтересовать инвесторов, необходимо грамотно составить инвестиционную программу. Начинать следует с описания основных целей и задач, к примеру, это может быть создание автотранспортного предприятия, строительство объектов недвижимости, приобретение современного оборудования и т. д. Обязательно указываются сведения о размерах финансирования и каким образом оно будет осуществляться, а также длительность подготовительного периода. К подготовительному периоду относится аренда, регистрация предприятия, получение необходимых разрешений и т. д.

Необходимо детально и поэтапно расписать все планируемые расходы. Это касается закупки техники, сырья, расходы на приобретение и установку специализированного оборудования, выполнения ремонтных работ в помещениях, формирования оборотных средств.

Требуется провести расчеты по производственной программе, которые включают создание собственной торговой марки, размещение рекламы и продвижение товара или услуги. Также нужно подсчитать объемы планируемой выручки за весь период инвестирования и указать полную сумму расходов, в которую будет входить приобретение сырья и оборудования, выплата заработной платы, оплата аренды и электроэнергии и т. д. Такие показатели очень важны для потенциальных инвесторов.

На уровне государства

Федеральные или государственные программы инвестирования представляют собой утвержденный Правительством РФ документ, содержащий план инвестиционных мероприятий, которые направлены на модернизацию и развитие приоритетных отраслей экономики.

Подобные инвестиционные государственные программы создаются профильными министерствами и финансируются напрямую из федерального бюджета.

Адресная инвестиционная программа (АИП)

Федеральная адресная инвестиционная программа представляет собой документ, предусматривающий выделение средств государственного бюджета на развитие инфраструктуры, экономики и социальной сферы отдельного субъекта федерации. В рамках адресных программ инвестирования могут быть запланированы такие мероприятия:

- строительство заводов и предприятий;

- модернизация или техническое перевооружение существующих промышленных объектов;

- улучшение транспортной инфраструктуры региона;

- вложения, направленные на улучшение жизни граждан и развитие социальной сферы;

- и так далее.

Каждая адресная инвестиционная программа разрабатывается на основе фундаментальных принципов. Главным из них является эффективность инвестиций. Согласно ему выделяемые из соответствующего бюджета денежные средства должны использоваться адресно и приносить максимальный эффект. Другими принципами являются:

- целенаправленность вложений;

- точное исполнение указаний Президента России;

- централизация инвестиционных ресурсов;

- приоритетность финансирования.

Каждая адресная инвестиционная программа (инвестпрограмма) носит долгосрочный характер. Другими словами, на воплощение в жизнь ее положений закладывается несколько лет.

Кроме того, целевые программы инвестирования также могут иметь более узкую направленность. Речь в них может идти о развитии отдельно взятой отрасли экономики и народного хозяйства:

- наука и инновационная деятельность;

- коммунальное хозяйство;

- здравоохранение и физическая культура;

- капитальный ремонт ветхого и аварийного жилья;

- образование и культура.

Подобное сегментирование можно продолжать и дальше. Для примера возьмем сферу образования. АИП может быть направлена на развитие дошкольного, школьного, среднего специального или высшего образования.

В нашей стране адресные программы инвестирования появились в 2006 году.

Методы оценки

Без сомнения, ни один инвестор не будет финансировать объект без оценки потенциальных рисков. Владелец активов вправе оценить потенциал вложения на интуитивном уровне, но этот метод не даст никаких точных результатов.

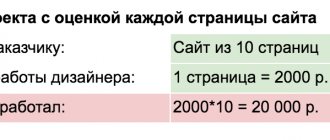

Один из популярных способов определения целесообразности инвестиций – подсчет совокупных затрат. В расчетах участвуют все расходы, которые точно возникнут при реализации проекта. Дополнительно аналитики закладывают проценты корректировки в форс-мажорных ситуациях.

Более сложная, но результативная методика оценки инвестиционных программ – определение доходности, эффективности. В процессе принимают участие разнообразные индексы и коэффициенты. Например, один из главных показателей в анализе – чистый дисконтированный доход. Он рассчитывается по сложной формуле, учитывает все затраты по объекту инвестирования, показывает потенциал прибыльности в пересчете на ценовые изменения в будущем.

Дополнительно аналитики рассчитывают индекс рентабельности инвестиций, определяемый как отношение чистой величины капитала к размеру совокупных затрат. Внутренняя норма рентабельности будет показывать величину потенциального дохода по итогам реализации проекта.

Один из методов статистического анализа – срок окупаемости вложений. Эффективность инвестирования по этому показателю определяется как предел покрытия суммы стартового капитала полученными доходами. С того момента, как суммарная прибыль от деятельности превысит размер эксплуатационных и капитальных расходов, программа будет признана эффективной и прибыльной. Говоря простым языком, это срок, когда инвестор сможет вернуть свои финансы.

Еще один важный индикатор – коэффициент эффективности инвестиций или рентабельности проекта. Он определяется делением средней величины прибыли к усредненному размеру капиталовложений. Этот индекс используется инвесторами для оценки краткосрочных проектов, по длительным периодам он неэффективен и выдает ложные сведения. Если владелец активов планирует инвестировать по долгосрочной программе, важно учитывать параметры изменения цен по каждому из отчетных лет.

Для крупных программ целесообразно использовать многокритериальные методики, когда в анализе учитываются сразу несколько показателей. Например, по проекту бюджетного инвестирования учитываются сроки окупаемости, стабильность прироста капитала, процент риска, социальная и экономическая эффективность. На стартовом этапе в расчетах участвуют только прогнозируемые величины, по стадиям реализации проекта точность анализа повышается.

Чтобы выбрать самый эффективный и прибыльный инвестиционный проект используют метод оценки по перечню критериев. По каждой конкретной ситуации этот список определяется в индивидуальном порядке. То есть инвестор подготавливает детальное перечисление всех моментов, достижение которых ожидается после запуска программы.

Сравнение ведется по пунктам, владелец капитала сравнивает все аспекты финансирования. Благодаря такому методу ни один из нюансов не будет упущен. Критерии различаются по видам инвестиционных программ, стратегических решений, сроку реализации проекта. Перечислим базовые моменты, которые оцениваются на этапе составления схемы инвестирования.

Для предприятий важно, чтобы общая стратегия деятельности не противоречила плану осуществления инвестиций. В крайних случаях вероятно внесение корректировок, если они будут оправданы. Ведется анализ соответствия проекта рискам, заложенным компанией, инновациям, потенциалу развития, временного планирования.

С финансовой стороны вопроса сравнивается объем инвестиций, планируемая величина чистой прибыли, первоначальные затраты. Дополнительно оцениваются срок окупаемости, доступность финансов по конкретным временным отрезкам. Важно понять, будет ли влиять реализация данного проекта на другие сферы жизни организации. С экономической точки зрения существенную роль сыграет возможность получения налоговых льгот.

Если инвестирование направлено на стимулирование научно-исследовательской деятельности, то прогнозируется результативность ожидаемых открытий, их влияние на другие проекты. Важно учесть индивидуальность патента. Если существуют аналогичные субъекты деятельности, возрастет вероятность оспаривания открытий. Продукция должна быть уникальной. Чтобы запустить проект обязательно необходимо просчитать запасы сырья.

По производственной деятельности оцениваются существующие мощности и потребность во введении инноваций. Инвесторы проверяют обеспеченность ресурсами, оборудованием, персоналом. Анализируется географическое положение объекта. Рекомендуется в анализе инвестиционной программы учитывать мнение общественности, прочие внешние факторы.

Обозначим риски, с которыми инвестору придется столкнуться при прогнозировании и реализации программы финансирования:

- субъективность данных по экономической, политической ситуации на отечественном и международном рынке;

- внешнеэкономические ограничения в отношении государства, где располагается владелец капитала и объект инвестирования;

- волнообразные колебания рыночной конъюнктуры, валюты, иных финансовых активов;

- непредсказуемость природных явлений;

- форс-мажорные ситуации на производстве;

- поверхностная информация об объекте вложений, участниках программы и др.

Порядок реализации

Все затраты по воспроизведению положения целевого государственного инвестирования обозначены в реестровой стоимости проекта. Если в результате конкурса не выбраны исполнители, элемент исключается из госфинансирования, а ассигнации распределяются между активными или новыми участниками. Ответственные распорядители при высвобождении капитала обязаны оповестить Минэкономразвития о необходимости корректировки программы.

Каждый квартал не позднее 25 числа первого месяца следующего отчетного периода ответственные распорядители отчитываются перед заказчиком о ходе исполнения бюджетной программы. Минэкономразвития после проверки отчета предоставляет Минфину сводную таблицу по воплощению в жизнь плана финансирования.

Показатели по исполнению объектной госпрограммы инвестирования по итогам трех, двенадцати месяцев публикуются в официальных источниках. Обо всех корректировках в Госдуму отправляются уведомления не позднее тридцатидневного срока после месяца проведения корректировок.

Планируется завершить строительство линий:

- «Расказовка»-«Петровский парк»,

- «Некрасовка»-«Авиамоторная»,

- «Столбово»-«Севастопольский проспект»,

- ТПК, «Саларьево»-«Столбово»,

- «Селигерская»-«Дмитровское шоссе»,

- ст. «Беломорская».

448,3 млрд рублей в период 2021 — 2021 г. предусматривается на строительство автомобильных дорог.

За этот период предусмотрено построить и ввести в эксплуатацию:

- 42 пешеходных перехода;

- 81 искусственное сооружение (мостов, путепроводов, эстакад);

- Около 300 км автомобильных дорог, в том числе в Новой Москве.

Пути оптимального повышения эффективности инвестиций

Повышение эффективности использования вложений может повысить рентабельность проекта, сделав прибыльным участие в нем. Для этого используют следующие методы:

- Приоритетными должны быть вложения в наиболее рентабельные и технически совершенные средства производства. При этом анализ эффективности в случае производственных инвестиций осуществляется также, как и для основных.

- Следует сосредоточиться в инвестирование производства тех видов товаров и услуг, которые обеспечивают наивысшую окупаемость.

- Стоит учитывать, что в большинстве случаев реконструкция действующего производства обходится дешевле, чем постройка нового.

На уровне предприятия

Фактически такая инвестиционная программа представляет собой практическую реализацию стратегии развития отдельно взятого предприятия или компании. Ее действие распространяется на определенный отрезок времени (год, 5 лет). Кроме того, данная программа должна содержать объем денежных средств, подлежащий инвестированию, а также конкретную задачу, которую предстоит достичь с помощью реализации инвестиционных проектов.

Виды финансирования

Для любой компании источники финансирования инвестиций могут быть внутренними и внешними. Естественно, на реализацию инвестиционных программ лучше тратить собственные средства. Проблема состоит в том, что в подавляющем большинстве случаев их не хватает на достижение поставленных целей. В таких ситуациях предприятие ищет внешние источники для финансирования собственных вложений.

Внутренние источники для финансирования инвестпрограммы предприятия могут быть следующими:

- чистая прибыль;

- деньги из резервного фонда;

- средства, формирующие уставной капитал;

- амортизационные отчисления;

- выпуск и продажа акций.

Внешние источники для финансирования предприятия могут быть такими:

- банковские кредиты;

- спонсорская помощь;

- средства целевых государственных программ.

За счет правильной реализации инвестиционной программы каждая компания решает множество текущих и стратегических задач. Это может быть не только поддержание существующего уровня производства, но также реализация долгосрочной стратегии развития.

Разработка

Предпосылкой для разработки ежегодной инвестиционной программы предприятия является наличие долгосрочного стратегического плана развития, который рассчитан на несколько лет. Инвестпрограмму можно рассматривать в качестве скоординированного, дополненного и конкретизированного годового разреза стратегического инвестиционного плана.

Разработка и формирования подобной программы состоит из нескольких последовательных, обязательных к исполнению этапов:

- выбор временного интервала – нужно задать четкий период, в рамках которого будут производиться инвестиции;

- выявление потребности в финансировании – нужно рассчитать сумму вложений и определить источники финансирования;

- расчет рентабельности – нужно определить возможность и сроки окупаемости инвестиций.

Разработанная программа инвестирования должна найти баланс между высоким уровнем доходности вложений и приемлемым уровнем риска. Это особенно важно в ситуациях, когда предприятие планирует привлекать сторонних инвесторов. В их глазах сочетание именно этих показателей будет определяющим.

Строительство жилья

На строительство жилья в период 2108-2020 гг будет выделено порядка 230 миллиардов рублей.

Подпрограммы:

- Строительство нового жилья в городе Москве и реновация существующей жилой застройки.

- Управление жилищным фондом в городе Москве.

- Выполнение государственных обязательств.

- Содержание и благоустройство территории жилой застройки и иные мероприятия в сфере жилищного хозяйства.

- Капитальный ремонт и модернизация жилищного фонда.