Блог ленивого инвестора > Фондовая биржа

Сегодня поговорим о макроэкономическом показателе, отражающем степень риска на межбанковском рынке. Новички обычно обходят его своим вниманием, хотя он важен, как и ключевая ставка ЦБ. Это индикатор Ruonia – бенчмарк для консервативного инвестора. Например, его значение – фактор, определяющий доходность целого ряда выпусков ОФЗ. Привязанные к нему бумаги используются для защиты портфеля во время кризиса.

Определение термина

Термин РУОНИА (еще встречаются написания – Руония или РУОНИЯ) – это русифицированная аббревиатура RUONIA. Сама аббревиатура происходит от сокращения Ruble OverNight Index Average – индикативная взвешенная ставка однодневных рублевых кредитов, выдавая на условиях овернайт на межбанковском рынке.

Если выражаться простыми словами, то RUONIA – среднее значение ставки, под которую банки выдают друг другу кредиты или берут депозиты на ночь, т.е. в овернайт (от английского overnight – «с ночевкой»).

Кредитный риск у таких заимствований минимальный, так как средства размещаются в надежных банках и на сверхкороткий срок. Долг по овернайту погашается на следующий же рабочий день. Депозит овернайт позволяет банку размещать избыточную ликвидность, а кредит – привлекать средства, если по прогнозам аналитического отдела завтра денег может не хватить для расчетов с клиентами.

Иногда ставку Руония называют стоимостью денег, так как фактически она показывает, как дорожают деньги со временем. Поэтому вместе с ключевой ставкой и размером инфляции курс РУОНИА является определяющим в экономике. И знать ее инвесторам необходимо.

Кстати, на овернайтах можно заработать. Как именно – в статье об однодневных облигациях ВТБ.

ОФЗ-ПК с привязкой к RUONIA. Как защитить средства от инфляции

На российском биржевом рынке представлено несколько видов Облигаций федерального займа (ОФЗ) — долговых бумаг, надежность вложения в которые напрямую обеспечивается государством. Наибольшую известность имеют выпуски ОФЗ-ПД с фиксированным размером купона. Однако есть ОФЗ с иными характеристиками, которые также могут быть удобны для консервативных инвестиций. Такими облигациями являются ОФЗ-ПК.

Аббревиатура «ПК» означает «переменный купон». Купон по данным ОФЗ зависит от ставки RUONIA. Чем выше эта ставка, тем выше доходность по облигации, и наоборот. Актуальные значения RUONIA можно узнать на соответствующей странице официального сайта Центробанка.

RUONIA (Rouble Overnight Index Average) — индикативная взвешенная ставка однодневных рублевых кредитов на условиях «overnight». Проще говоря, это средняя ставка, по которой крупнейшие российские банки выдают друг другу кредиты на один день.

Купон по ОФЗ-ПД представляет фиксированный процент от номинала. Например, по облигациям ОФЗ 25083 купон составляет 7% и не меняется до самого погашения. ПО ОФЗ-ПК ситуация иная — здесь купон представляет среднее значение RUONIA за определенный период плюс фиксированная премия. Когда меняется ставка RUONIA, меняется и купон облигации.

Например, по выпуску ОФЗ 29012 купон определяется как средняя ставка RUONIA за 6 месяцев плюс премия 0,4%. Таким образом, если средняя RUONIA за период составляет 6,8%, то купон по облигации будет составлять 7,2%. Если же средняя RUONIA вырастет до 7,6%, то купон будет равен 8%.

Ставка RUONIA обычно близка к ключевой ставке с небольшим отклонением в пределах 0,5%. В настоящий момент ключевая ставка РФ составляет 6%. При этом инфляция по данным на январь 2021 г. находится на уровне ниже 3%. Таким образом, инвесторы в ОФЗ-ПК могут получить солидную доходность над уровнем инфляции. Даже если инфляция вырастет, вслед за ней вырастут ключевая ставка и ставка RUONIA, благодаря чему ОФЗ-ПК обеспечат надежную защиту вложенным средствам и сохранят положительную реальную доходность.

На российском рынке на 14 февраля 2021 г. выпущено 8 выпусков ОФЗ-ПК, краткие характеристики приведены в таблице ниже.

Обратим внимание, что по всем выпускам, кроме 24020 и 24021, размер купона реагирует на ставку RUONIA с запаздыванием на полгода. Это значит, что если по облигации предусмотрены купонные выплаты 25.12.2019 и 24.06.2020, то купон, который инвестор получит 24.06.2020 г. определяется на основании средней ставки RUONIA за 6 месяцев до 25.12.2019 г. По выпуску 29012 этот срок смещается еще на 2 рабочих дня назад.

Выпуски 24020 и 24021 более чутко реагируют на изменения RUONIA. Во-первых, за счет запаздывания всего на 7 дней, во-вторых — за счет ежеквартальных выплат.

Для инвесторов, которые хотят эффективно защитить свои средства от инфляции с максимальным уровнем надежности можно порекомендовать рассмотреть перечисленные выше выпуски для добавления в портфель.

Как сделать прогноз по RUONIA

В дополнение к ОФЗ-ПК на Московской бирже существует такой инструмент как фьючерсы на RUONIA. Эти инструменты были разработаны для того, чтобы банки, размещающие средства в ОФЗ-ПК, могли при необходимости хеджировать риск плавающей процентной ставки. Иными словами, фьючерсы на RUONIA позволяют зафиксировать доходность по ОФЗ-ПК путем покупки или продажи данных контрактов.

Номинал одного контракта эквивалентен 1 млн рублей, что делает данные фьючерсы не слишком удобными для частного инвестора с относительно небольшим размером капитала. В большей степени этот инструмент подходит для крупных банков. Однако на основании котировок этих фьючерсов можно построить прогноз по RUONIA на год вперед и предположить, какой купон по ОФЗ-ПК можно получить на этом горизонте.

На сайте Московской биржи есть специальная страница, где приведен прогноз по RUONIA на основании котировок фьючерсов. Эта информация размещена в разделе: «Котировки и ожидания по ставке RUONIA». А в разделе «Купоны по ОФЗ флоутерам» можно увидеть ожидаемые значений купонов по некоторым ОФЗ-ПК.

Заключение

— Для консервативного инвестора ОФЗ-ПК предоставляют хорошую возможность защитить свои средства от инфляции, вне зависимости от ее уровня, и получить небольшую доходность сверх нее.

— Выпуски 24020 и 24021 более оперативно реагируют на изменение ставки RUONIA. Другие выпуски реагируют на изменение ставки с опозданием на полгода, но предлагают хорошую премию над ставкой.

— Фьючерсы на RUONIA позволяют сделать прогноз по ставке на год вперед.

История индикатора[править | править код]

Разработка индикатора[править | править код]

RUONIA разработана Банком России совместно с Национальной валютной ассоциацией в 2010 году. Разработка стала ответом на потребность в оперативной информации о состоянии межбанковского рынка во время финансового кризиса 2007—2008 годов. RUONIA является ставкой, измеряющей ценовые условия межбанковского рынка в группе крупнейших банков. Целью её введения было создание индикатора как для Банка России, так и для участников рынка, которые могли бы использовать ставку в финансовом анализе и операционной деятельности, включая ценообразование на финансовые продукты. Создание RUONIA стало возможным после введения Банком России новой ежедневной отчётности о конверсионных операциях и операциях банков на денежных рынках. Ежедневная отчётность продолжает оставаться основным источником своевременной информации об операциях на межбанковском рынке[3].

До 2021 года администратором RUONIA являлась СРО «Национальная финансовая ассоциация» (до 2015 года — Национальная валютная ассоциация, которая в 2015 году была присоединена к СРО «НФА»). Функции расчётного агента и агента по публикации ставки выполнял Банк России. С 2021 года в связи с глобальной реформой эталонных финансовых индикаторов администрирование RUONIA перешло к Банку России[1].

Глобальная реформа эталонных процентных ставок[править | править код]

После расследований о манипулировании индикативной процентной ставки LIBOR международные организации и страны — члены Группы 20 приняли решение изменить ценообразование на финансовом рынке. В 2014 году была запущена глобальная реформа, которая включает пересмотр методики формирования эталонных процентных ставок в резервных валютах и внедрение регулирования деятельности администраторов индикаторов. В ходе реформы произошёл отказ от широкого применения индикативных ставок в пользу ставок по фактическим операциям. На смену процентным ставкам семейства LIBOR пришли новые безрисковые процентные ставки, администраторами которых стали центральные банки, индексные компании, информационно-аналитические агентства, а также биржи[3].

Второе рождение RUONIA

RUONIA (Ruble OverNight Index Average) представляет собой взвешенную ставку «овернайт» по межбанковским кредитам в рублях. Она играет особую роль на российских финансовых рынках. Индикатор относится к критически значимым, поскольку разница между RUONIA и ключевой ставкой отражает эффективность процентной политики Банка России. Кроме того, к RUONIA привязан большой объем долговых обязательств. В частности, Министерство финансов выпустило с привязкой к RUONIA гособлигации (ОФЗ-ПК), на которые на начало 2020 г. приходилось 1,7 трлн руб., или , выраженного в ценных бумагах. Наконец, RUONIA является зеркалом ситуации с ликвидностью на межбанковском рынке.

Ставку RUONIA в 2010 г. разработали Банк России и Национальная валютная ассоциация (НВА), которая стала ее администратором. В 2015 г. НВА присоединилась к Национальной финансовой ассоциации (СРО «НФА»), к которой в связи с этим перешло администрирование RUONIA. С 21 мая 2021 г. RUONIA стал Банк России.

RUONIA в денежно-кредитной политике и на финансовых рынках

Все центральные банки, придерживающиеся инфляционного таргетирования, ежедневно занимаются так называемым операционным таргетированием процентной ставки денежного рынка. Его смысл в том, чтобы обеспечить сохранение значений ставки в пределах узкого диапазона.

Границы диапазона, в который должны укладываться колебания рыночной ставки, определяются ставками операций центрального банка по предоставлению ликвидности, то есть репо или кредитам, и по изъятию ликвидности, то есть депозитам. Если ставка колеблется внутри коридора, не выходя за его границы, эта устойчивость помогает банкам планировать управление ликвидностью, а также эффективно перераспределять ее между собой.

Банк России не является исключением: RUONIA плавает в пределах процентного коридора его денежно-кредитной политики. По возможности Центральный банк стремится уменьшить отклонение RUONIA от ключевой ставки.

RUONIA лежит в основе ценообразования многих финансовых продуктов. В частности, Министерство финансов является самым большим эмитентом облигаций с плавающей процентной ставкой, привязанной к RUONIA. Они защищают инвесторов от инфляции и от волатильности ставок в периоды финансовой нестабильности. В меньшей степени RUONIA распространена на кредитном рынке, поскольку не является срочной ставкой и в этом плане уступает по популярности MosPrime. Через RUONIA процентный риск. Рублевые процентные свопы на RUONIA по номинальному объему достигают около 170 млрд руб. Это меньше, чем свопы с MosPrime (471 млрд руб.), но больше, чем на ключевую ставку Банка России (155 млрд руб.).

Таким образом, RUONIA является классическим эталонным процентным индикатором. Это агрегированный индекс, ссылки на который фигурируют в финансовых договорах. Нарушения расчета и прерывание публикации RUONIA способны создать системный риск в финансовом секторе.

Ставка RUONIA

RUONIA рассчитывается и публикуется Банком России ежедневно по результатам предыдущего рабочего дня. Процентные ставки по межбанковским операциям каждого банка взвешиваются по объему и суммируются по формуле среднего арифметического. Источником исходной информации служит официальная отчетность банков об операциях на денежном рынке. В выборку банков, по которой считается RUONIA, входит 35 кредитных организаций, как российских, так и иностранных дочерних. СРО «НФА» ведет , посвященный индикатору RUONIA.

У RUONIA есть несколько межбанковских альтернатив, и у каждой – свои особенности. Они либо представляют собой ставки банковского сектора в целом (MIACR), либо ставки на отдельной торговой площадке (RIBOR), либо индикативные ставки (MosPrime). RUONIA отличает то, что она описывает ситуацию среди крупнейших банков, представляющих наиболее активную часть межбанковского рынка.

Глобальная реформа ставок

Индикаторы, подобные RUONIA, то есть OverNight Index Average – средневзвешенные процентные индексы «овернайт», – широко распространены в мире. Первым таким индикатором считается стерлинговая SONIA, которую в 1997 г. по данным своих членов стала рассчитывать британская Ассоциация брокеров денежных рынков (Wholesale Markets Brokers’ Association). А известность к семейству таких ставок пришла после введения евро, когда Европейский институт денежных рынков (EMMI) начал публиковать ставку EONIA, характеризующую стоимость необеспеченных межбанковских кредитов «овернайт» в евро в странах Евросоюза и Европейской ассоциации свободной торговли. За Евросоюзом последовали другие юрисдикции, где сложились местные денежные рынки (см. таблицу).

Глобальная реформа эталонных финансовых индикаторов стала поворотным моментом в жизни процентных ставок.

После вокруг индикативной ставки LIBOR международные органы регулирования приняли решение изменить основы ценообразования на глобальном финансовом рынке. включала в себя методический пересмотр эталонных индикаторов и введение специализированного регулирования деятельности их администраторов. В ходе реформы произошла смена части администраторов и метода расчета индикаторов.

Ставка SONIA претерпела полную трансформацию: из межбанковской она превратилась в ставку денежного рынка, по которой банки привлекают займы «овернайт». Полномочия по регулированию и надзору за администрированием SONIA перешли к Управлению по контролю за нормами финансового поведения Великобритании, а администратором ставки вместо Ассоциации брокеров денежных рынков стал Банк Англии.

Аналогичные изменения произошли с эталонной ставкой в норвежских кронах NOWA. С 2021 г. администрирование NOWA перешло от мегаассоциации финансового сектора Finance Norway к Банку Норвегии, который был ранее расчетным агентом и агентом по публикации.

EONIA прекратит публиковаться с 2021 г., и ей на смену придет €STR, которая рассчитывается Европейским центральным банком по отчетности 50 крупнейших банков еврозоны. В отличие от EONIA, которая была межбанковской ставкой, €STR отражает стоимость заимствований банков на необеспеченном денежном рынке в целом.

В 2021 г. администрирование канадской ставки CORRA, измеряющей среднюю ставку по операциям репо «овернайт» в канадских долларах, перешло от британского поставщика данных для финансовых рынков Refinitiv Benchmark Services к Банку Канады.

Глобальная реформа эталонных индикаторов послужила толчком к введению новых ставок денежного рынка. Так, Федеральный резервный банк Нью-Йорка с 2014 г. приступил к публикации SOFR – ставки по репо под обеспечение государственными ценными бумагами США. Банк Индонезии, Центральный банк Египта, Центральный банк Марокко разработали и приступили к публикации местных аналогов индикаторов, Болгарский народный банк был вынужден решить проблему низкой репрезентативности ставки, расширив перечень контрибьюторов на все банки и филиалы иностранных банков в стране.

Новое регулирование эталонных индикаторов в Европейском союзе и Великобритании, которое полностью вступает в силу с 2022 г., запрещает резидентам иметь дело с индикаторами, которые не соответствуют новым нормам. Эти нормы требуют, в частности, чтобы администратор индикатора имел аккредитацию в Европейском союзе или Великобритании. Европейское законодательство имеет экстерриториальное влияние, и, поскольку российские процентные ставки фигурируют в трансграничных деривативах, кредитах и облигациях, глобальная реформа эталонных финансовых индикаторов напрямую затрагивает российские интересы.

Однако европейское законодательство делает исключение для центральных банков. Этим воспользовались многие: к центральным банкам перешло подавляющее число безрисковых эталонных индикаторов «овернайт». За их администрирование отвечают ФРС США, Европейский центральный банк, Банк Японии, Резервный банк Австралии и др. В руках частных администраторов, представленных индексными компаниями, информационно-аналитическими агентствами и биржами, остались преимущественно срочные индикаторы.

Новая жизнь RUONIA

Передача администрирования RUONIA Банку России призвана решить три задачи. Во-первых, обеспечить соответствие RUONIA эталонных финансовых индикаторов Международной организации комиссий по ценным бумагам (IOSCO – организация, объединяющая национальные органы регулирования рынка ценных бумаг). Во-вторых, адаптировать RUONIA к новым зарубежного законодательства, действующего в ведущих финансовых центрах – Лондоне, Франкфурте, Париже и др. Соответствие международным стандартам и нормам необходимо для того, чтобы российские индикаторы признавались на глобальных рынках и использовались в трансграничных операциях. В-третьих, обеспечить операционную непрерывность процентного индикатора, поскольку решения в ситуациях сбоя или отсутствия данных принимаются одним лицом – теперь Банком России. Отсутствие необходимости согласований ускоряет принятие решений и позволяет быстро реагировать в критической ситуации.

Раньше СРО «НФА» определяла методику индикатора и перечень банков, а Банк России выполнял роль расчетного агента и отвечал за публикацию ставки. Новое соглашение между Банком России и НФА меняет порядок взаимодействия сторон: теперь Банк России полностью отвечает за администрирование RUONIA – собирает данные, утверждает методику, рассчитывает и публикует индикатор.

Для контроля за соответствием международным нормам Банк России в ближайшее время сформирует Комитет по наблюдению за RUONIA, в состав которого войдут представители регулятора и НФА. На Экспертный совет СРО «НФА» по индикаторам и ставкам ляжет работа по методической экспертизе, анализу критических ситуаций и репрезентативности RUONIA и ее исходных данных, работа с жалобами пользователей индикатора, а также рассмотрение отчетов Комитета по наблюдению за RUONIA и внешнего аудитора. До конца 2021 г. Банк России планирует провести аудит RUONIA и ее администрирования с привлечением международного аудитора. Все вместе это призвано гарантировать как российским, так и иностранным инвесторам высокое качество процентного индикатора, на который ориентирована денежно-кредитная политика и российский госдолг.

Как рассчитывается РУОНИА

Ставку РУОНИЯ начали рассчитывать 15 июля 2010 года. Национальная валютная ассоциация (сейчас – СРО Национальная фондовая организация) приняла методику расчета этого индикатора, а также предложила список первых банков, на основании операции которых производился расчет. С тех пор список банков неоднократно менялся.

В соответствии с методологией в списке можно быть от 25 до 35 банков, не больше, не меньше. Сейчас в нем максимальное число банков – 35. В основном это такие крупняки, как Сбербанк, ВТБ, Альфа-Банк, Россельхозбанк, Газпромбанк, Открытие и т.д.

В целом значение RUONIA находится где-то примерно рядом с ключевой ставкой, то превосходя ее, то отставая. По информации БКС Экспресс, за последние три года спрэд (этот самый разброс) составлял от -78 до +87 базисных пунктов, т.е. от –0,78% до +0,87%. Но в среднем РУОНИА обгоняет ключевую ставку на 12 пунктов (0,12%).

Источники данных[править | править код]

RUONIA рассчитывается по данным отчётности крупнейших кредитных организаций по форме 0409701 «Отчёт об операциях на валютных и денежных рынках», представляемой кредитными организациями в Банк России в соответствии с Указанием Банка России от 08.10.2018 No 4927-У «О перечне, формах и порядке составления и представления форм отчётности кредитных организаций в Центральный банк Российской Федерации». Значение RUONIA публикуется на следующий рабочий день после совершения кредитными организациями операций не позднее 15:00 по московскому времени. В число контрибьюторов, по данным отчётности которых осуществляется расчёт RUONIA, с 27 апреля 2020 года входит три десятка кредитных организаций[4].

Перечень банков—участников процентной ставки RUONIA (раскрываемая таблица):

Понятие и механизм действия

Овернайт простыми словами – это краткосрочный кредит или депозит, срок размещения которого – как правило, одна ночь. В некоторых случаях срок может быть больше одного дня. Например, когда следующий за датой размещения день нерабочий (праздники, выходные). Овернайт в этом случае оформляется до следующего рабочего дня.

Слово английское, пишется как overnight. В переводе означает “ночной”, “с вечера на всю ночь”, “всю ночь” и пр.

Привлечение и размещение денег не осуществляется бесплатно. В этом овернайт ничем не отличается от обычных кредитов и вкладов. Процентная ставка рассчитывается за каждый день использования средств путем деления годового значения на 365 или 366 дней. Активными участниками краткосрочного денежного рынка являются Центральный банк, коммерческие банки, юридические лица, ИП.

Ограничение по минимальной сумме (например, в банке ВТБ это 1 млн руб.) не позволяет распространиться практике занять или разместить деньги на одну ночь среди физических лиц.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Механизм действия для предприятия:

- Предприятие, которое имеет свободные денежные средства на счетах, может разместить их в однодневном депозите и получить на следующий день с начисленным процентом. Доход небольшой, но это лучше, чем если бы деньги вообще не работали. Например, в пятницу вечером предприятие кладет до понедельника определенную сумму на краткосрочный вклад, потому что все равно не совершит за выходные никаких сделок.

- С банком можно заключить долгосрочный договор на размещение средств. Используется для частых вкладов на одну ночь. В этом случае не надо каждый раз заключать договор, все проводится в автоматическом режиме, онлайн.

- Однодневный кредит может понадобиться предприятию, например, если требуется купить сырье у поставщика, а поступление денег на счет ожидается только через день. В этом случае удобно занять под небольшой процент.

Часто овернайт используется для межбанковских переводов. Один банк предоставляет заем другому. Первый в этом случае зарабатывает на операции, а второй решает временные финансовые трудности. Межбанковские операции находятся под контролем Центробанка, который и сам является участником овернайта. На февраль 2021 г. ставка кредита овернайт установлена ЦБ РФ на уровне 7 %.

Как узнать величину Ruonia

В отличие от ключевой ставки, индикатор Ruonia не находится на первых полосах СМИ, хотя и присутствует в новостной ленте. Узнать его величину можно на информационных сайтах для инвесторов. В первую очередь это ресурс Центробанка cbr.ru/hd_base/ruonia/. Здесь найдутся значения, действовавшие в любой интересующий период. Сведения представлены в табличной форме. Минус в том, что возможность скачивания информации отсутствует.

Еще один ресурс – ruonia.ru. Он позволяет изучить график и получить файл в формате xls. Оба представленных сайта отображают два параметра:

- значение Ruonia на ту или иную дату;

- объем операций овернайт, заключенных за день банками-участниками.

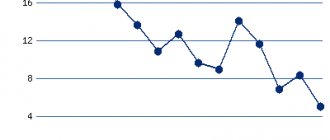

Те, кого интересует только первая величина, могут воспользоваться привычными ресурсами с биржевыми котировками. Например, https://www.finmarket.ru/. Ниже приведен скан динамики Ruonia за последний год, представленный на этом сайте.

Сведения о текущей купонной доходности привязанных к данному показателю ОФЗ можно найти на rusbonds.ru или на сайте Минфина minfin.ru/ru/document/?id_4=1862-parametry_vypuskov_obligatsii_federalnykh_zaimov_s_peremennym_kuponnym_dokhodom_ofz-pk.

Виды сделок на одну ночь

Кроме кредитов и депозитов, однодневные сделки практикуются на рынке ценных бумаг. Их называют РЕПО. Суть в том, что брокер на одну ночь берет в долг не деньги, а ценные бумаги, которые хранятся на счете клиента. Например, чтобы кредитовать их другому инвестору.

Такая услуга есть в Сбербанке. Механизм следующий:

- Клиент дает согласие на размещение свободных ценных бумаг путем подачи специального Поручения.

- Банк продает ценные бумаги, которые получил от клиента, по цене последней сделки торгового дня на бирже.

- На следующий день Сбербанк покупает ровно такое же количество ценных бумаг по цене продажи накануне.

- Банк возвращает клиенту его ценные бумаги с начислением 2 % годовых доходности. При этом взимается комиссия за сделку в размере 0,001 % от суммы.

Срок может быть больше одного дня, если овернайт выпал на неторговые сессии биржи.

Различают следующие виды овернайта:

- Стандартный. Кредит или депозит оформляются отдельному юридическому или физическому лицу.

- Корпоративный. Оформляется для группы компаний. Алгоритм представлен на сайте ВТБ.

Администрирование[править | править код]

В 2021 году Банк России перешёл от выполнения функций расчётного агента и агента по публикации к полнофункциональному администрированию RUONIA. Администрирование RUONIA Банком России обеспечивает решение трёх задач[5]:

- соответствие RUONIA «Принципам эталонных финансовых индикаторов» Международной организации комиссий по ценным бумагам;

- адаптация российского финансового рынка с минимальными издержками к требованиям законодательства Европейского союза и Великобритании о финансовых индикаторах (EU Benchmark Regulation

); - полная операционная непрерывность RUONIA.

В число операционных задач Банка России как администратора RUONIA входят[5]:

- методическое сопровождение администрирования RUONIA;

- сбор и подготовка данных, связанных с RUONIA;

- расчёт RUONIA;

- публикация RUONIA;

- хранение данных, связанных с RUONIA;

- внутренний аудит администрирования RUONIA;

- работа с обращениями;

- взаимодействие Банка России с СРО «Национальная финансовая ассоциация»;

- взаимодействие с международными организациями.

Контроль за выполнением международных требований в Банке России отвечает Комитет по наблюдению за RUONIA[6].

Состав Комитета по наблюдению за процентной ставкой RUONIA (раскрываемая таблица):

| ФИО | Должность (представительство) |

| Юдаева К. В. | первый зам. Председателя Банка России (председатель Комитета) |

| Иванова Н. С. | советник первого заместителя Председателя Банка России |

| Моисеев С. Р. | советник первого заместителя Председателя Банка России |

| Мельникова И. А. | зам. директора Департамента стратегического развития финансового рынка |

| Мухлынов Р. В. | зам. директора Департамента противодействия недобросовестным практикам |

| Шевчук И. В. | начальник Управления рисков финансовых рынков и стресс-тестирования Департамента финансовой стабильности |

| Заблоцкий В. В. | президент СРО «Национальная финансовая ассоциация» |

| Горлинский О. Ю. | представитель СРО «Национальная финансовая ассоциация» |

Плюсы и минусы

Преимущества сделок на одну ночь:

- Возможность заставить деньги работать круглосуточно и приносить доход даже в выходные и праздничные дни.

- Предприятие за счет однодневного кредита может получить денежные средства для заключения выгодного контракта, а банк – решить финансовые проблемы.

- Минимальное количество документов. Возможность заключить долгосрочный договор и автоматизировать процесс.

- Размещать средства можно в любой валюте, но межбанковские переводы проводят только в рублях.

- Ограничения в максимальной сумме размещения нет.

Недостатки:

- Ставки по однодневным депозитам значительно ниже, чем по долгосрочным, и пересматриваются ежедневно в зависимости от ситуации на рынке.

- Есть ограничение по минимальной сумме.

- Отсутствует страхование средств во вкладах на одну ночь, а однодневные сделки по ценным бумагам не застрахованы от банкротства брокера.

Где посмотреть текущее значение ставки

Чтобы посмотреть текущий курс РУОНИА или, к примеру, ставку РУОНИА за 6 месяцев, можно воспользоваться официальным сайтом СРО НФА, где публикуется это самое значение: ruonia.ru. Однако этот сайт частенько лежит.

Поэтому второй вариант просмотра нужного индикатора – сайт ЦБ РФ, а именно страница https://www.cbr.ru/hd_base/ruonia. Всю необходимую инфу, в том числе архив ставки, можно посмотреть именно там.

Например, вот так выглядит статистика за последние две недели апреля 2021 года.

Пользователи[править | править код]

RUONIA является ценовым эталоном, то есть процентным индикатором, сопоставление значений которого позволяет анализировать стоимость других финансовых инструментов, оценивать состояние кредитного или долгового рынков, а также их отдельных сегментов. Отличительной чертой эталонной процентной ставки является то, что на неё ссылаются другие финансовые инструменты. Основными пользователями RUONIA выступают Банк России и Правительство Российской Федерации. RUONIA участвует в таргетировании процентных ставок Банка России на межбанковском рынке. Операционной целью денежно-кредитной политики Банка России является удержание процентных ставок межбанковского рынка вблизи ключевой ставки Банка России. Наряду с другими процентными индикаторами разница между RUONIA и ключевой ставкой Банка России отражает эффективность достижения Банком России своей операционной цели. Министерство финансов выпускает облигации федерального займа с привязкой величины купона к RUONIA, а Федеральное казначейство привязывает к RUONIA стоимость размещения временно свободных бюджетных средств. RUONIA может использоваться в ценообразовании других финансовых инструментов, включая корпоративные кредиты и облигации, а также ипотеку. RUONIA преимущественно используется в ценообразовании на рынке деривативов, которые позволяют хеджировать процентный риск[2].

Для чего используется РУОНИА

Ну хорошо. Мы поняли, что такое РУОНИА. Это ставка, под которую банки занимают друг другу, чтобы ночью спекулировать на западных фондовых рынках, чтобы снимать избыток ликвидности.

Но для чего инвестору знать значение РУОНИЯ ЦБ РФ и как использовать это знание в нашей повседневной инвесторской жизни? Например, для определения нормальной дивидендной доходности по акциям. Если дивидендная доходность оказывается выше ставки RUONIA, то эта акция не только выгодная, но и имеет повышенные риски. Если же ниже – значит, акция не такая уж и доходная, нужно искать более прибыльные варианты.

Но, естественно, нужно сравнивать дивдоходность с РУОНИА с умом. Если компания традиционно платит низкие дивиденды, но отличается стабильностью, то ее можно включить в свой портфель. Если же дивиденды каждый раз значительно выше рынка, но при этом сама акция не стремится «подтягиваться» к котировке «цена минус дивиденды», то здесь что-то не так. По какой-то причине инвесторы не хотят ее покупать. Нужно анализировать акцию более пристально.

Кроме того, РУОНИА напрямую связана с ключевой ставкой ЦБ РФ. Напомню, что ключевая ставка используется Центробанком для регулирования уровня инфляции (на самом деле много для чего – но это самое основной). И еще это ставка, под которую Центробанк кредитует коммерческие банки, обеспечивая их ликвидностью.

Если РУОНИА ниже ключевой ставки, то у крупнейших банков имеются дополнительные деньги в запасе. Если же РУОНИА выше, то денег не хватает. Как это использовать – думайте сами.

Как анализировать значение Ruonia

Ruonia играет существенную роль для российских инвесторов не потому, что определяет величину купонов нескольких облигаций. Ее главная задача – отражать текущую ситуацию с ликвидностью.

Оценивая этот показатель, в первую очередь нужно сравнивать его с ключевой ставкой ЦБ. Если Ruonia ниже этого значения, можно сделать вывод, что у банков есть свободные деньги, которые они готовы размещать под более низкий процент. Если же ключевая ставка ниже, чем Ruonia, это означает, что финансовый сектор столкнулся с недостатком средств для кредитования. Резкий рост этого макроэкономического показателя считают признаком кризиса.

Новички могут решить, что взаимное кредитование банков их не касается. Многие думают, что если они не используют привязанные к Ruonia инструменты инвестирования, то не нужно отслеживать этот индикатор. На самом деле уровень ликвидности напрямую влияет на ситуацию на фондовом рынке. Яркий пример – кризис марта 2021 г. и действия ФРС, направленные на его преодоление.

Американский регулятор предпринял ряд беспрецедентных мер для стабилизации фондового рынка. Среди них – резкое снижение ставки, программа скупки ценных бумаг, а также вливание дешёвых денег в экономику. Последнее было обеспечено за счет предоставления банкам краткосрочных займов (аналог Ruonia) на $1,5 трлн. Российский ЦБ также не остался в стороне. Для поддержания текущего уровня ликвидности было выделено 500 млрд руб. Благодаря этому шагу в марте 2021 г. Ruonia не превышала ключевую ставку.

Почему ГО такое низкое?

Это можно легко понять просто посчитав сколько вы потеряете если ставка пойдет не в вашем направлении. Допустим вы купили июльский контракт с заложенной ставкой 4,25%. Внезапно экономическая ситуация ухудшилась, ставки поднялись до 5,25%. То есть стоимость контракта изменилась с 95,75 до 94,75 (100-5,25).

Ваш убыток составил: 100 шагов х -8,21 рубль стоимость шага = -821 рубль или -50% от ГО. Учитывая стоимость всего контракта (1 млн рублей), можно понять, что это не много по сравнению с другими инструментами.

А теперь давайте подумаем какова вероятность наступления такого события? Если проанализировать изменения RUONIA за все время, то можно заметить, что большую часть своей истории она изменялась плавно на 0,25-1% в месяц. Поэтому в случае неблагоприятного изменения ставки можно было всегда успеть закрыть позицию до более серьезных убытков.

Конечно, в истории был случай, когда на таком инструменте можно было бы потерять все и даже больше, но на тот момент он не существовал. Более того, такому резкому росту показателя в декабре 2014 года предшествовало долгое структурное изменение в экономике. С июля по декабрь 2014 года цена на нефть упала почти в два раза со 106 до 57 долларов за баррель. Зная, как сильно российская экономика зависит от цен на нефть, покупать фьючерс на RUONIA в декабре стал бы только заядлый лудоман.

РУОНИА и ОФЗ

Еще большее значение РУОНИЯ имеет для тех инвесторов, которые активно инвестируют в облигации. Дело в том, что на рынке имеются гособлигации с плавающей процентной ставкой – они обозначаются как ОФЗ-ПК. Купонный доход по ним привязан к текущей ставке RUONIA. То есть РУОНИЯ + какое-то значение.

Например, по ОФЗ-24019-ПК ставки купонов определяются как среднее арифметическое ставки РУОНИА за последние 6 месяцев + 0,3 процентных пункта.

Кстати, такие облигации называют флоатерами – от английского float – «плыть» (потому что «плавающий» купон).

Всего на российском рынке находится 8 таких выпусков. Все они со своими характеристиками предоставлены на скрине.

Увеличенный вариант:

Размер очередной купонной выплаты по флоатерам определяется по одинаковой методе: берется среднее арифметическое значение ставки РУОНИА за последние 6 месяцев, потом к ней прибавляется некоторое значение (фиксированная премия).

Покупка такой облигации позволяет зафиксировать доход на срок до полугода, а что будет дальше – непонятно. Таким образом, доходность таких бондов реагирует на изменение процентных ставок с запозданием на полгода.

Кажется, что это недостаток, но инвесторы поэтому и покупают флоатеры – они защищают их от резких изменений ставки. В отличие от облигаций с постоянным купоном, рыночная стоимость ОФЗ-ПК не так сильно проседает при росте ставки (почему меняется цена облигации при изменении ключевой ставки – объяснение в этой статье). Следовательно, даже если ставка резко вырастет, то портфель из ОФЗ-ПК не похудеет так сильно, как портфель из ОФЗ-ПД.

Массовый спрос на ОФЗ с переменным купоном, привязанным к ставке РУОНИА, начался после кризиса 2014 года. В 2015-2016 году объем инвестирования во флоатеры вырос на 46%.

На сегодняшний день, когда нет никаких предпосылок для смягчения кредитно-финансовой политики ЦБ РФ, у инвесторов опять появляется интерес к инструментам с механизмом страховки от изменений ставок.

Еще больше инфы про ОФЗ, привязанных к Руонии – в этой оверполезной методичке от Открытия: ОФЗ – РУОНИА.

Итак, РУОНИА – это ставка, под которую банки выдают кредиты друг другу в режиме овернайт, т.е. на ночь. Кредитование овернайт позволяет распределить ликвидность в банковской системе более разумно. Инвестору нужно знать значение RUONIA, чтобы сравнивать с ней дивидендную доходность, уровень инфляции и ключевую ставку. Также Руония используется в качестве базы для расчета купонной доходности по ОФЗ с переменным купоном. Теперь вы знаете про экономику чуть больше. Удачи, и да пребудут с вами деньги!

Оцените статью

[Общее число голосов: 3 Средняя оценка: 5]

Что такое Ruonia

Ruonia – это индикатор, показывающий сколько стоит необеспеченный рублевый займ для российского банка, имеющего высокий кредитный рейтинг. Впервые он его ввели в июле 2010 г. В ноябре 2015 г. была пересмотрена методика расчета. С тех пор она остается неизменной. Эта величина устанавливается на основании сделок овернайт, но выражается в процентах годовых.

Термин «овернайт» означает, что кредит предоставляется сроком на одну ночь. Он будет полностью возвращен на следующий рабочий день.

Индикатор Ruonia иногда называют стоимостью денег. Ее значение достаточно близко к величине ключевой ставки. Эксперты отмечают, что в среднем оно отклоняется на 0,12%. Максимальная разница не превышает 1%.

Величину Ruonia каждый рабочий день рассчитывает Банк России. В качестве исходных данных он использует информацию о сделках, которые были заключены между банками-участниками расчета. В этот список может входить от 25 до 35 крупнейших игроков финансового рынка. Их состав регулярно пересматривается Национальной финансовой ассоциацией совместно с ЦБ. Новости о его изменении публикуются на сайте https://ruonia.ru.

Наравне с ключевой ставкой Ruonia является одним из ведущих экономических показателей. На основании этого индикатора определяется величина плавающего купона ОФЗ-ПК. В общем случае расчет ведется по следующей формуле:

где Купон – значение в процентах годовых, которое будет действовать в течение очередного периода.

Рекомендую прочитать также:

Как влияет на котировки допэмиссия акций

Дополнительный выпуск акций: чего ожидать?

n – количество календарных дней за последние 6 месяцев без учета даты, в которую производится расчет.

Ruoniai – величина ставки Ruonia в каждый из дней. Для выходных и праздничных дней используется значение, зафиксированное накануне.

спред – произвольная величина, устанавливаемая условиями эмиссии облигации. Для действующих выпусков она находится в диапазоне от 0,4% до 1,6%. Значение для каждого конкретного вида ОФЗ-ПК можно найти в карточке облигации на сайте rusbonds.ru.

Всего на Московской Бирже обращается 8 выпусков облигаций федерального займа с переменным купоном. Все они привязаны к индикатору Ruonia. Подобный инструмент считается средством защиты от изменения ставок. Его популярность резко выросла после событий 2014—2015 г.г. Это связано с тем, что в периоды кризиса такие бонды не только дают более высокий купонный доход, но и практически не теряют в цене, в отличие от ОФЗ-ПД с постоянным доходом.

Опытные инвесторы для диверсификации процентного риска могут использовать не только облигации, но и производные инструменты. На срочной секции Мосбиржи доступно 12 фьючерсов на Ruonia.

Между дивидендами и Ruonia такой прямой связи нет. Однако, если компания показывает дивидендную доходность ниже этого индикатора, она вряд ли будет интересна широкому кругу частных инвесторов. Добавить бумаги данного эмитента в свой портфель могут только трейдеры, рассчитывающие выиграть за счет роста цены.

Литература[править | править код]

- Алёхина О.

Методологические вопросы анализа межбанковского кредитного рынка // Банковское дело. — 2012. — No 10. — с. 14—19. - Моисеев С.

Второе рождение RUONIA (рус.) // Econs.online. — 2020a. — 25 мая. - Моисеев С.

Последствия реформы эталонных процентных ставок // Вопросы экономики, 2021. — No 1. — с. 93—110. - Моисеев С.

Реинкарнация RUONIA, или Вторая жизнь процентного индикатора (рус.) // Банковское дело. — 2020b. — Июль (№ 7). — С. 18—25. - Федоренко И.

Защищена ли ставка RUONIA от манипуляций: методика расчёта // Деньги и кредит, 2012. — No 9. — с. 62—70.