Приветствую! Вы заметили, что по способу усвоения информации люди четко делятся на два типа: одним проще изучать материал в книжном формате, другим – когда им что-то объясняют словами (вживую на тренинге либо в обучающем видео).

К чему я веду? К тому, что рынок облигаций – достаточно сложная и «дорогая» (зато и очень перспективная) тема. И приступать к ней лучше после изучения вводной «матчасти»: в виде книги или видеокурса. Сегодня я порекомендую Вам и то, и другое. Итак, рынок облигаций: курс для начинающих на выбор.

Что такое облигации и для чего они нужны

Давайте начнём с азов и для простоты изложения рассмотрим такой пример. Допустим, Иван Иванович решил построить дом, но денег на это замечательное начинание, у него, к сожалению не хватает. Тогда он идёт к своему соседу Семёну Семёновичу и просит у того недостающую сумму денег в долг (пускай это будет 5 миллионов рублей).

Здесь следует сразу оговориться: выпускать облигации могут только юридические лица. Физлица такой возможностью не обладают и в рассматриваемом примере фигурируют исключительно для простоты и наглядности приводимого объяснения.

Семён Семёнович не отказывает соседу и даёт ему нужную сумму, однако взамен он просит бумагу, в которой Иван Иванович клятвенно обещает вернуть ровно через один год сумму уже в размере 6 миллионов рублей. Вот эта бумага, в которой прописаны срок и сумма её погашения, в упрощённом виде и представляет собой облигацию.

Вышеприведённый пример будет описывать суть облигаций ещё точнее, если прибавить к нему возможность продажи бумаги, выданной Иваном Ивановичем Семёну Семёновичу, на вторичном рынке.

По сути облигации это не что иное, как способ взять денег в долг, без какого либо залога. Для государства это излюбленный способ пополнения бюджета. С помощью облигаций государство брало деньги в долг у населения даже в советское время. Наши дедушки и бабушки покупали облигации военного займа выпускавшиеся во время Великой Отечественной войны. А родители возможно сталкивались с государственными облигациями выигрышного займа.

Ваши родители почти наверняка сталкивались с облигациями выигрышного займа. Помните знаменитый фильм Эльдара Рязанова с неподражаемым Евгением Леоновым в главной роли «Зигзаг удачи»?

В настоящее время с помощью облигаций кредитуется не только государство (ОФЗ) но и муниципальные и коммерческие организации. Можно ещё сказать, что облигация это ценная бумага, регламентирующая денежные отношения между двумя сторонами. Первая сторона, это эмитент облигации (те, кто выпустил их на рынок), а вторая сторона это инвестор (тот, кто купил эту облигацию). Причём эти денежные отношения взаимовыгодны (иначе бы никто не выпускал и никто не покупал облигации). Выгода первой стороны состоит в том, что она получает деньги в кредит без залога и под приемлемый процент, а выгода второй стороны заключается в получении прибыли (в виде купонного дохода или в виде разницы между ценой покупки и ценой погашения).

Классификация облигаций

В настоящее время существуют несколько основных типов облигаций, их можно подразделить по:

- Тому, кто их выпускает (эмитенту)

- Тому, каким образом по ним выплачивается доход

- Тому, можно ли их обменять на другие ценные бумаги (например акции) того же эмитента.

Выпускать облигации могут:

- Государство (государственные облигации). Выпускаются с целью пополнения государственного бюджета (покрытия его дефицита) и гарантируются государством, а потому считаются самыми надёжными (но при этом и самыми низкодоходными). В России это облигации федерального займа ОФЗ.

- Отдельные регионы и автономные округа (субфедеральные облигации). Чуть более рискованные (в сравнении с ОФЗ), но, как правило, и более доходные;

- Муниципальные структуры (муниципальные облигации). Этот вид облигаций выпускается от лица органов местного самоуправления (городскими или районными властями). Особенностью этого типа облигаций является то, что доход по ним, как правило, освобождается от налогов.

- Частные компании (корпоративные облигации). Как уже понятно из названия, этот вид бумаг выпускается частными компаниями. Доход по этим облигациям считается самым высоким из всех перечисленных, однако по ним выше и риск (выплату дохода гарантирует уже не государство, а компания эмитент).

Доход по облигациям может выплачиваться двумя основными способами:

- По частям в виде определённого процента в течение всего срока владения облигацией (купонные или процентные облигации). Давайте вернёмся к примеру с Семёном Семёновичем и Иваном Ивановичем (Семёном и Иваном, для краткости). Если бы в этом примере Иван предложил Семёну выплачивать определённый процент от взятой им суммы, скажем раз в месяц, исходя из расчёта 20% годовых (т.е. 20%/12=1,66% в месяц). То через год Иван бы вернул Семёну те же 5 миллионов что и занимал, но выгода Семёна была бы в процентах полученных им от Ивана за год (20% от 5 миллионов это один миллион рублей).

- Единоразово по окончании срока действия посредством выкупа по номинальной цене (изначально такие облигации продаются по цене ниже номинальной (с дисконтом)). В примере с Семеном Семеновичем и Иван Ивановичем, изначально и была описана именно такая ситуация. Бумага, в которой Иван обязуется выплатить Семёну 6 миллионов рублей через год это аналог облигации с номинальной стоимостью 6 миллионов рублей. А один миллион, составляющий в конечном итоге доход Семёна это не что иное, как дисконт.

Купонные облигации, в свою очередь подразделяются ещё на два типа:

- С фиксированным процентом. Пример ситуации с фиксированным процентом мы уже рассмотрели выше (это когда Иван ежемесячно платил Семёну по 1,66% от 5 миллионов).

- С плавающим процентом. В этом случае конечный доход, который будет в итоге получен по облигации – неизвестен (в отличие от всех остальных рассмотренных случаев). В примере с Иваном и Семёном это означало бы примерно следующее. Иван платил бы Семёну процент, исходя не из фиксированной ставки в 20% годовых, а исходя из плавающей ставки привязанной, например, к ключевой ставке ЦБ РФ. То есть, если ключевая ставка в течение года уменьшится, то Семён получит меньший доход. А если ключевая ставка увеличится, то Иван будет вынужден заплатить больше, чем это было бы при фиксированной ставке.

Нужно ещё добавить что существуют, так называемые, конвертируемые облигации. По ним выплачивается фиксированный процент и их можно, в течение всего срока действия, обменять на акции или другие ценные бумаги того же эмитента. Курс конвертации, равно как и дата, по истечении которой можно будет произвести данный обмен, оговариваются заранее (в момент покупки облигации). После осуществления такого обмена облигация аннулируется вместе с обязательствами эмитента по ней. В нашем примере, если бы Иван Иванович сразу предложил Семёну Семёновичу возможность забрать в качестве долга свою городскую квартиру, но не сразу, а скажем через полтора месяца (когда её освободят арендаторы), то это был бы аналог конвертируемой облигации.

Помимо этой, основной классификации облигаций, можно добавить ещё такие критерии различия между ними как:

По валюте, облигации номинированные:

- В национальной валюте. Это государственные и корпоративные облигации (выпущенные эмитентами в пределах страны);

- В иностранной валюте. К ним относятся как облигации выпущенные иностранными эмитентами, так и национальные бумаги выпущенные в виде еврооблигаций.

По степени обеспеченности:

- Ничем не обеспеченные. Самые ненадёжные из всех, но и , как правило, самые доходные;

- Обеспеченные частью имущества эмитента;

- Гарантированные. Предполагают гарантию выполнения всех обязательств со стороны эмитента. При этом, гарантом выступает некое третье лицо. Надёжность такого рода бумаг сильно зависит от того, кто именно выступает в качестве гаранта по ним (ведь одно дело если это будет солидный банк и совсем другое — компания однодневка).

По возможности досрочного погашения:

- Погашаемые точно в срок;

- С правом досрочного погашения со стороны инвестора. Данное право обычно реализуется в виде прилагаемого опциона на продажу;

- С правом досрочного погашения со стороны эмитента. Оставляя себе возможность для снижения долговой нагрузки, эмитент может заранее указать в правилах выпуска облигаций пункт предусматривающий их досрочный выкуп у инвесторов. Ведь если появляется возможность погасить долг раньше, то зачем продолжать платить по нему проценты.

По времени обращения:

- Краткосрочные. К таковым обычно относят бумаги, срок обращения которых не превышает одного года;

- Среднесрочные. Данная категория включает в себя облигации со сроками погашения от одного года до пяти лет;

- Долгосрочные. Бумаги со сроками погашения от пяти лет и выше;

- Бессрочные (вечные облигации). Эти облигации либо вообще не имеют установленного срока погашения, либо эти сроки есть, но они очень большие (к примеру, облигации Coca-Cola с установленным сроком погашения через 100 лет).

Купить ПИФы

Если вам не хочется разбираться в торговых программах или искать нужную бумагу, можно инвестировать средства в облигации через управляющую компанию (УК). Для этого достаточно купить пай в ПИФе (паевой инвестиционный фонд). ПИФ представляет из себя большой портфель с облигациями компаний из разных отраслей. Всю головную боль возьмёт на себя управляющий.

Сами управляющие утверждают, что вкладывать средства в облигации через них не только удобнее, но и выгоднее, чем самостоятельно, ведь за средствами присматривает профессионал.

«Прошлый год был очень успешным для рынка облигаций, и доходность облигационных ПИФов составила 13-14%», – рассказывает аналитик УК «Альфа-Капитал» Андрей Шенк.

Впрочем, ни один управляющий не может обещать гарантированную доходность, поэтому заработать на ПИФе можно как больше, так и меньше, чем на самостоятельно купленных облигациях.

Из суммы дохода нужно вычесть комиссии, которых в случае с управляющими компаниями гораздо больше, чем в случае с брокерами. Добавляется комиссия на управление (1-2% от активов фонда), скидки/надбавки, которые уплачиваются инвестором в момент покупки/погашении паев фонда. Всего от полученной прибыли придётся отнять ещё около 1,5-2% за управление и погашение пая. Впрочем, пай так же можно положить на ИИС и получить налоговый вычет в размере тех же 13% годовых.

Эмиссия облигаций

Эмиссией облигаций принято называть процедуру их выпуска в обращение (на бирже или на внебиржевом рынке). Ниже приведены основные условия, которые должны быть соблюдены эмитентом для возможности выпуска собственных облигаций. А кроме этого приведён утверждённый Банком России порядок эмиссии.

Последовательность эмиссии облигаций

Условия при которых возможна эмиссия облигаций

В целях защиты интересов инвесторов, закон устанавливает определённые требования к компаниям желающих выпустить собственные облигации. Эти требования достаточно просты и логичны, вот их перечень:

- Не допускается возможность выпуска долговых ценных бумаг в объёме номинальная стоимость которого превышает уставной капитал компании. То есть компания с уставным капиталом в размере 100 миллионов рублей может выпустить, к примеру, не более 100000 облигаций номиналом в 1000 рублей;

- Эмиссия облигаций может осуществляться только после полной оплаты уставного капитала;

- Перед тем как иметь возможность осуществить полную эмиссию собственных облигаций без обеспечения, компания-эмитент должна существовать не менее 3-х лет и иметь, как минимум, два утверждённых годовых баланса;

- Если речь идёт о выпуске облигаций конвертируемых в акции, то их количество не должно превышать числа соответствующих акций.

Порядок эмиссии облигаций

В соответствии с положением ЦБ РФ за номером 428-П («О стандартах эмиссии ценных бумаг…») выпуск облигаций должен осуществляться согласно следующему алгоритму:

- Эмитент облигаций в лице совета директоров или иного управляющего органа принимает решение о необходимости выпуска;

- Далее принятое решение должно быть утверждено. В акционерных обществах оно выносится на рассмотрение общего собрания акционеров и по нему проводится голосование. В случае поддержки большинством голосов, решение считается официально утверждённым;

- После этого необходимо подготовить все документы для официальной государственной регистрации выпуска облигаций и передать их в соответствующий департамент Банка России (ведающий вопросами регистрации эмиссии). При этом уплачивается обязательная госпошлина;

- В том случае если регистрация выпуска прошла успешно (т. е. ЦБ не усмотрел никаких несоответствий с нормами российского законодательства), то эмитент переходит непосредственно к самому выпуску** и размещению облигаций на фондовом рынке;

- Казалось бы вот и всё – облигации официально зарегистрированы и размещены на рынке. Но нет, помимо всех вышеупомянутых действий эмитент обязан подготовить и представить в регулирующий орган (тот же самый департамент ЦБ РФ) отчёт об итогах их выпуска.

** Облигации могут быть выпущены как на физическом носителе (бумаге с соответствующими степенями защиты), так и в электронном виде. В настоящее время большинство ценных бумаг выпускаются именно в электронном виде.

Открыть ИИС

Индивидуальный инвестиционный счёт (ИИС) – это разновидность брокерского счёта, но он задумывался властями, чтобы простые граждане (такие как мы с вами) начали покупать акции и облигации. Для этого государство придумало льготы, для тех, кто откроет ИИС. Правила такие: если вы положили на счёт до 400 тыс. руб. и не выводите средства в течение 3-х лет, то вам возвращают налоговый вычет в размере 13% от суммы на счёте. Вычет можно получить уже в первый год, подав декларацию в налоговую службу.

Такой счёт тоже можно открыть через брокера. Существует ограничение по количеству ИИС – один счёт на одного человека. На ИИС можно положить до 1 млн руб., но вычет вы получить только с 400 тыс. руб. Правда, через год можно доложить ещё 400 тыс. и получить ещё один вычет. Однако вторую сумму так же необходимо продержать на счёте 3 года с момента зачисления и т.д. Если в течение трёх лет вы всё-таки вывели средства, вычет придётся вернуть государству.

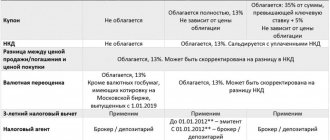

«Помимо купонного дохода по ОФЗ, который не облагается НДФЛ, инвестор может получить налоговый вычет в размере 13% от внесённой на ИИС суммы. Таким образом только за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых. Конечно, через год доходность уменьшится, ведь получать налоговый вычет каждый год на ранее внесённую сумму не получится. И всё же доходность вложения в ОФЗ через ИИС превышает лучшие банковские предложения по депозитам», – поясняет начальник управления интернет-трейдинга «Открытие Брокер» Александр Дубров.

На ИИС можно положить не только гособлигации, но и корпоративные бумаги. Однако по ним, с одной стороны, можно получить налоговый вычет, с другой, придётся заплатить НДФЛ на купонный доход.

Основные термины и определения

По отношению к облигациям обычно говорят о следующих четырёх видах стоимости:

- Стоимость номинальная;

- Стоимость к погашению. Та цена, по которой происходит погашение бумаг в конце срока их обращения;

- Стоимость эмиссионная. Та цена, которая была у бумаг в момент их выпуска (эмиссии);

- Стоимость рыночная. Текущая цена, по которой можно приобрести или продать бумаги.

Номинальная стоимость отражает ту самую сумму денег, которая берётся эмитентом в долг посредством продажи одной облигации. Она же является и стоимостью к погашению, за исключением тех случаев, когда облигации выпускаются с премией. Она же (номинальная стоимость) является и стоимостью эмиссионной, за исключением дисконтных облигаций.

Рыночная стоимость облигаций может быть как выше, так и ниже их номинала. Она зависит прежде всего от того, в какую сторону изменились процентные ставки в стране после выпуска облигаций. Если процентные ставки выросли, то рыночная стоимость опускается ниже номинала. Если процентные ставки, наоборот, понизятся, то рыночная цена облигаций превышает их номинальную стоимость.

Прибыль по облигациям может быть получена двумя основными способами:

- В виде купонного дохода;

- В виде разницы между эмиссионной ценой и ценой к погашению (для дисконтных облигаций и облигаций с премией).

Купонным доходом называется тот процентный доход, который эмитент обязуется выплачивать инвестору. Выражается он обычно в процентах годовых, а выплачиваться может раз в квартал, в полгода или год. Иногда выплата всех процентов может приурочиваться к дате погашения.

Своё название купонный доход получил с тех пор, когда облигации выпускались в бумажном виде и при выплате очередных процентов от них отрезались специальные купоны.

Открыть брокерский счёт

Приобрести облигации можно, открыв счёт в брокерской компании. Для этого нужно сначала выбрать брокера. Полный список можно посмотреть на сайте Московской биржи.

Топ-15 брокеров с самыми низкими комиссиями

Для заключения договора потребуется паспорт. Брокер откроет брокерский счёт и поможет установить торговую программу на компьютере, а также объяснит, как купить ту или иную бумагу.

Брокер зарабатывает на комиссиях клиента от торговых операций. Чтобы не переплачивать, необходимо попросить подобрать тариф под конкретные нужды. Сообщите, что намерены совершать минимальное количество сделок, то есть купить, а через год-два продать бумагу. Облигацию можно приобрести через личный кабинет после того как у вас на компьютере будет установлено торговое приложение, следуя инструкциям брокера. Когда вы решите забрать средства – сообщите брокеру об этом желании. Деньги перейдут с брокерского счёта на банковский, а оттуда их можно снять в кассе или через банкомат.

Комиссия за куплю/продажу облигаций составляет от 0,025% от суммы сделки. Также нужно платить 100-177 руб. в год за хранение бумаг в депозитарии. Дополнительную небольшую сумму придётся заплатить за вывод денежных средств (примерно 10-50 руб.). Размер комиссий зависит от брокера и сумм сделок.

Отличия облигаций от акций и банковских депозитов

Давайте рассмотрим особенности облигаций сравнив их с такими финансовыми инструментами, как акции и банковские депозиты. И те и другие обладают рядом определённых сходств с облигациями. Больше всего у них общего с банковскими депозитами, и там и там инвестор выступает в качестве кредитора, вкладывая свои деньги под определённый процент. С акциями, облигации роднит то, что и те и другие имеют хождение на вторичном рынке, то есть, могут покупаться и продаваться сколько угодно раз в течение всего периода своего обращения.

Но в отличие от банковского вклада, инвестирование в облигации обладает следующими особенностями:

- Банковские вклады физических лиц подпадают под программу обязательного страхования, а инвестиции в облигации — нет. Однако, при этом государственные облигации можно считать не менее надёжным вложением, поскольку вероятность банкротства отдельного банка гораздо выше вероятности дефолта всей страны. При этом под программу государственного страхования вкладов подпадают лишь вложения до суммы 1400000 рублей;

- Ликвидность облигаций гораздо выше, их можно продать в любое время. А вот досрочное закрытие банковского депозита будет чревато потерей большей части дохода (в этом случае будет начислен лишь совсем небольшой процент по ставке вкладов до востребования);

- Доходность по облигациям (правда не по государственным, а по корпоративным) превышает доходность по банковским вкладам;

- Выбор облигаций гораздо шире той линейки вкладов, которую предлагают коммерческие банки. Это позволяет подбирать бумаги максимально соответствующие вашему стилю инвестирования (по соотношению риска и доходности).

А от покупки акций, инвестирование в облигации отличают такие моменты как:

- Акции это долевой финансовый инструмент, а облигации — долговой. По облигациям эмитент в любом случае обязуется вернуть инвестированные средства, да ещё и с гарантированными процентами. А вот акции могут запросто упасть в цене и дивиденды по ним вовсе не гарантированы;

- В случае банкротства компании, в первую очередь будут погашаться её долговые обязательства, в том числе и по облигациям, а только после этого — по акциям (если к этому моменту, что-то ещё останется);

Какие риски возникают при инвестировании в облигации

В данном случае инвестор сталкивается с четырьмя основными видами рисков:

- Кредитный риск;

- Инфляционный риск;

- Процентный риск;

- Риск ликвидности.

Кредитный риск сводится к тому, что эмитент облигаций не сможет выполнить свои обязательства по ним (либо частично, либо полностью). Например, в случае своего банкротства, компания-эмитент не сможет погасить все свои долги и владельцы облигаций могут остаться, что называется, у разбитого корыта. А кроме этого, ухудшение платёжеспособности эмитента, может привести к таким последствиям, как уменьшение его кредитного рейтинга, влекущее за собой неизбежное снижение цен на все выпущенные им бумаги.

Инфляционный риск проявляется в том, что темпы инфляции в стране, в валюте которой номинированы облигации, превысят доходность по ним (или сведут её к минимуму). Допустим, облигации с доходностью в 8% годовых были приобретены при текущем уровне инфляции в стране в 4%. А после того, как темпы инфляции достигнут тех же 8% в год, они попросту уничтожат весь полученный доход. Если же рост цен в стране превысит величину в 8%, то облигации вообще окажутся убыточными.

Процентный риск схож с инфляционным. Он заключается в том, что рост процентных ставок в стране может привести к снижению рыночной стоимости приобретённых облигаций. Суть его состоит в том, что облигация доходностью, скажем, в 10% годовых, является достаточно выгодным вложением денег на фоне ставок по банковским депозитам в 7% годовых. Но стоит банкам поднять свои процентные ставки, например до тех же 10%, как эта облигация потеряет свою инвестиционную привлекательность. На фоне роста процентных ставок, каждый новый выпуск облигаций обладает всё большей доходностью, поэтому старые выпуски, которые до сих пор не погашены, значительно теряют в цене.

Соответственно, чем больше срок до погашения облигации, тем больше вероятность того, что в течение него будут повышены процентные ставки и тем, соответственно, выше процентный риск.

Риск ликвидности состоит в том, что при относительно невысоком торговом обороте, могут возникнуть затруднения с продажей облигаций. Другими словами, на рынке будет достаточно мало желающих их приобрести. Подобная ситуация складывается, например, в тех случаях, когда большая часть выпуска облигаций сосредоточена в руках крупных долгосрочных инвесторов. Ну или когда речь идёт о бумагах мало кому известного эмитента. Отсутствие ликвидности чревато тем, что при желании обратить свои бумаги в деньги, вам возможно придётся значительно уступить в цене.

Понятие безрисковой облигации

В теории безрисковой считается такая облигация основной долг и проценты по которой будут выплачены с абсолютной уверенностью. Купонный доход по таким облигациям начисляется исходя из безрисковой процентной ставки, а потому едва-едва превышает текущий уровень инфляции. Уровень дохода по ним, опять же – чисто теоретически, не зависит от состояния экономики. Другими словами, инвестор, вкладывающий свои деньги в такого рода бумаги, не испытывает вообще никакого риска.

Но это всего лишь теория, а как обстоят дела на практике? Понятное дело, что идеала в природе не существует, и на 100% исключить риск инвестирования попросту невозможно. Однако можно найти максимально приближенные к идеалу финансовые инструменты. Например, облигации выпускаемые не отдельно взятыми компаниями или корпорациями, а целыми государствами.

По сути своей, все выплаты по государственным долговым ценным бумагам являются гарантированными. Но риск всё же есть и заключается он в возможном дефолте. Возможность дефолта тем менее вероятна, чем лучше развита экономика страны, но, как показывает практика, полностью исключать его из расчёта всё же нельзя. За примерами далеко ходить не надо, многие наверняка ещё помнят дефолт по внутреннему долгу России в результате финансового кризиса 1998 года.

На деле, к безрисковым долговым ценным бумагам принято относить обязательства экономически развитых, финансово стабильных стран. В качестве классического примера обычно приводят американские T-bonds (Treasury bonds – казначейские облигации США).