С работой коммерческих банков сталкивались практически все. Они выдают кредиты, принимают вклады и проводят платежи. На их фоне мегарегулятор финансовых рынков в России Центральный Банк РФ выглядит «темной лошадкой», а деятельность его кажется непрозрачной. С одной стороны – эта независимая организация, которая не является органом государственной власти, а с другой стороны – её цели и функции явно указывают на принадлежность к структурам федеральных органов государственной власти РФ. Он не государственный и в то же время не коммерческий.

Что же это за организация, и какова ее роль в финансовой системе России? В статье мы ответим на эти вопросы простыми словами и уделим внимание двойственному правовому статусу этой организации.

Положение о ЦБ России и его функции

В своей работе Центробанк РФ опирается на Конституцию РФ, Федеральный закон «О Центробанке РФ (Банке России)», другие законы РФ, в которых упоминается роль Центробанка. Так,

1. Статья 75-я российской Конституции определяет две основные функции Центрального банка России:

— эмиссия российской валюты, что является исключительной прерогативой Банка России;

— основной задачей Банка России является обеспечение защиты и устойчивости рубля.

2. Другие важные задачи Банка России изложены в Федеральном законе «О Центробанке РФ (Банке России)», а именно

- разрабатывать и внедрять кредитно-денежную политику, развивать и обеспечивать стабильность финансового рынка;

- выступать кредитором в последней инстанции, осуществляя рефинансирование банков и других кредитных учреждений РФ;

- утверждать нормативы и правила банковских операций и всех денежных расчетов на территории РФ;

- осуществлять накопление и управление ЗВР России;

- проводить надзор за банками, кредитными учреждениями, МФО (микрофинансовые организации), страховыми компаниями, ломбардами, жилищными и кредитными кооперативами;

- осуществлять регулирование деятельности платежных систем;

- устанавливать официальный курс рубля и валютное регулирование на территории РФ

Появление термина «Центробанк»

На заре XIX века финансист Томас Джоплин в своих публикациях, критикующих монополию Банка Англии, впервые использует слово «Центробанк», называя так центральные офисы кредитных организаций, имеющих множество филиалов.

Весь XIX век «центральными» называли банки крупных городов с филиальной сетью за его пределами. Смысл слова «Центробанк» заключался в его принадлежности к крупному городскому центру. Позже так стали называть крупнейшее банковское учреждение в границах провинции, региона, штата или целой страны. Примерами могут служить — Центральный банк Ливерпуля, Центральный банк Шотландии и Центральный банк Канады. В столице Российской империи, Санкт-Петербурге, в 1873 году был учрежден «Центральный банк русского поземельного кредита».

Как правило, за центральным банком города закреплялось исключительное право на эмиссию денежных знаков, и он превращался в монопольную эмиссионную структуру данного участка рынка, распространявшегося на близлежащий регион. К примеру, банкноты Банка Англии имели хождение в самом Лондоне и на прилегающих к нему территориях. То есть, Центробанк выполнял все функции обычного банковского учреждения и дополнительно имел право выпускать деньги.

ЦБ России, как финансовый регулятор РФ

Центральный банк России проверяет все ценные бумаги Петербургской и Московской биржи MOEX (акции, облигации, векселя, деривативы , депозитарные расписки, варранты, листинг финансовых инструментов на бирже, капитализацию компаний — участников рынка (маркет-мейкеров, брокеров, инвестиционные компании, ИФы, пенсионные фонды и т.д.).

Регистрирует все виды эмиссий ценных бумаг (акции и др.) и проверяет их эмитентов, чтобы предотвратить финансовые махинации на фондовом, фьючерсном, валютном и товарных рынках РФ.

Главные и сопутствующие задачи Центробанка

К сопутствующим задачам центрального банка можно отнести:

- Обеспечение стабильности цен.

- Достижение сбалансированности роста экономики.

- Поддержание устойчивости курсов валют.

- Обеспечение финансовой стабильности в стране.

Главная стратегическая задача Центробанка определена конституцией и законодательством. Она должна быть известна общественности. Чаще всего, главная стратегическая цель деятельности редко подлежит пересмотру и может не подвергаться изменениям десятки лет.

Внешний долг РФ

Внешний долг России на 1 января 2021 года – $453,75 млрд (26-е место в мире). Например, у США (1-е место по размеру внешнего долга) этот показатель превышает $22 трлн!

Внешний долг России равен 36% ее ВВП, а это очень хороший показатель. Экономисты безопасным уровнем определяют 60%. К примеру, внешний долг США и Евросоюза превышает 100% ВВП, Японии – 261% ВВП, Нидерландов – 700% ВВП.

Структура внешнего долга России (основное на 01.05.2019):

— $51,14 млрд – государственный внешний долг, включая принятые обязательства бывшего СССР;

— $38,5 млрд – задолженность по внешним облигационным займам;

— $11,587 млрд – государственные гарантии в иностранной валюте.

Кредитная функция банков

Ещё одна важнейшая составляющая современной банковской деятельности – предоставление кредитов частным и юридическим лицам. Кредитная функция банков заключается в том, что предоставляя заёмщикам ссудные средства, организация тем самым создаёт так называемую массу кредитных денег. При этом их главной особенностью можно назвать то, что подобные денежные ресурсы не имеют физического выражения – то есть, они существуют не в реальном «осязаемом» виде, а в виде записей на счетах. Подобный механизм контролируется и регулируется Центробанком при помощи ряда законодательных нормативов.

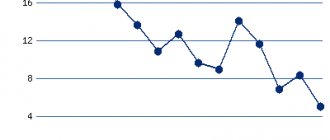

Отзыв лицензий Банком России

При выявлении нарушений, несоответствия условиям лицензии, Банк России имеет право временно приостановить деятельность участника финансового рынка или отозвать его лицензию. В декабре 2021 года регулятор значительно сократил число обладателей лицензий на форекс-дилера – из 9 обладателей разрешения осталось только 4. Лицензии отозвали у:«Альпари Форекс»,«Телетрейд Групп», «Трастфорекс», «Фикс Трейд», «Форекс Клуб».

Оставили: у ВТБ Капитал Форекс, ПСБ Форекс, Финам Форекс, Альфа-Форекс.

Причины создания Центрального банка РФ.

К созданию единого банка в стране способствовала необходимость появления главного института для:

- Проведения эмиссионной политики.

- Реализации взаимоотношений банковской системы с государственной системой власти.

- Регулирования работы всех кредитно-финансовых организаций в стране.

- Координирования и управления всей кредитной сетью.

- Отслеживания деятельности банков, проверка, выдача и отзывы лицензий на проведение банковских операций.

- Защита курса и устойчивости национальных денег – рублей.

- Дальнейшего развития банковского сегмента и всей финансовой отрасли страны.

Управление ЦБ и председатель Банка России

У Центробанка РФ 2 основных органа управления — исполнительный и наблюдательно-контрольный:

1. Совет директоров Центробанка РФ:

— председатель Банка России (утверждается Госдумой РФ по представлению президента РФ). С 18 октября 2013 года Набиуллина Эльвира Сахипзадовна;

— 14 членов совета директоров (утверждаются Госдумой РФ по представлению председателя Банка России).

2. Национальный финансовый совет:

— три депутата Госдумы РФ, столько же представителей президента РФ и правительства РФ;

— двое членов Совета Федерации РФ;

— глава Банка России.

Понятие ЦБ

Центральный Банк Российской Федерации – орган, главной задачей которого является обеспечение стабильности рубля и цен, а также создание комфортных условий, что экономика страны не переживала кризис, а стабильно развивалась.

Помимо основного названия, учреждение имеет и другие наименования – Банк России, Центробанк, ЦБ. Орган наделен особым правовым статусом, функциями и полномочиями, поэтому некорректного его приравнивать к обычным финансовым компаниям. ЦБ главенствует над всеми кредитными и некредитными организациями.

Деятельность Банка России регламентируется Конституцией РФ и соответствующим законодательным документом. Уставной капитал учреждения составляет примерно 3 000 000 000 рублей.

Деньги, как и имущество компании, является федеральной собственностью, но ЦБ имеет право ими пользоваться и распоряжаться в рамках действующего законодательства. При этом другие компании не могут получить доступ к деньгам и имуществу без согласования с главным Банком страны.

В задачи ЦБ не входит получение прибыли. Содержание учреждения и сотрудников осуществляется за счет самоокупаемости. 75% доходов перечисляется в бюджет страны.

Центробанк – необычное учреждение, которое, с юридической точки зрения, имеет множество противоречий. С одной стороны, это государственный орган, а с другой – власти РФ он не подчиняется. Такие порядки были установлены в 1990 году и до сих пор не утратили своей актуальности.

ЦБ не имеет ни одной формы в Гражданском кодексе. Учреждение находится вне гражданско-правовой юрисдикции. Он не подчиняется никакой власти, но и сам не является государственной структурой.

Помимо этого, Центробанк не оплачивает кредиты страны. При возникновении кризиса у него не будет возможность оформить кредит в банке или задействовать внутренний резерв. Однако при этом учреждение спокойно дает средства в долг другим государствам.

Еще одна нелогичность учреждения – Центробанк должен соблюдать правила МВФ. Именно он и запрещает органу давать средства в долг своей стране на погашение других кредитов. Помимо этого, согласно данным правилам, ЦБ не имеет возможность печатать и чеканить денег больше, чем получило государство на международном рынке от реализации товаров, работ и услуг.

Другие финансовые регуляторы мира

Государственные регуляторы других государств: NFA, CFTC и SEC (США), FCA (Великобритания), FINMA (Швейцария), CySEC (Кипр), FSC Mauritius (Мальта), BaFin (Германия), CSRC (Китай), SEBI (Индия), FSCL (Новая Зеландия), Botswana IFSC (Ботсвана), в Евросоюзе — требования MiFID, ASIC (Австралия), IFSC (Белиз).

Общественные организации: КРОУФР и РАУФР.

С уважением, wiki Masterforex-V, курсы бесплатного (школьного) и профессионального обучения Masterforex-V для работы на форексе, фондовых, товарных и криптовалютных биржах.

Функции, выполняемые банком

Всё многообразие функций, выполняемых банком, можно кратко сформулировать в трёх пунктах.

- Аккумуляция денежных средств. При этом нужно понимать, что если некоторые финансовые структуры (например, инвестфонды) аккумулируют деньги для их дальнейшего инвестирования, то банковские компании привлекают и накапливают такие ресурсы для собственных целей.

- Регулирование денежного оборота в государстве. Банковскую компанию можно назвать своеобразным центром, пропускающим через себя платежеоборот между субъектами (клиентами).

- Посредничество, под которым традиционно понимается непосредственная деятельность посредника в переводах, платежах и любых других видах расчётов.

Что такое ключевая ставка и как она влияет на экономику

Ключевая ставка существует во всем мире и служит для регулирования процентов по кредитам, доходности депозитов, влияния на курс национальной валюты и инфляцию. Определение этого важного показателя является прерогативой Центрально банка. Многие из нас привыкли к названию «Ставка рефинансирования», но с 1 января 2021 года она была объединена с ключевой ставкой. Её значение отражает стоимость кредитов, которыми центробанк рефинансирует коммерческие банки.

Кредитование банков происходит через особый вид аукциона — РЕПО. Денежная ликвидность распределяется на конкурсной основе под залог ценных бумаг в виде векселей, облигаций и депозитарных расписок, выпускаемых банками. Таким образом, на аукционе распределяются займы с гарантийным обеспечением. Это позволяет наполнять банковскую систему денежной ликвидностью. В случае образования на балансе банков свободных средств, ЦБ привлекает их к себе на депозит. От этих операций у Центрального банка образуется процентный доход, который частично идет на содержание регулятора, но большая часть поступает в казну. Таким способом ЦБ оказывает влияние на объём денежной массы в экономике. Значение ключевой ставки во многом определяет уровень инфляции и темпы экономического роста.

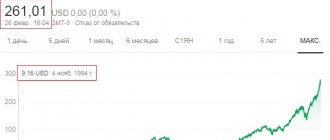

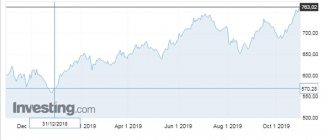

Одним из главных последствий изменения ключевой ставки для коммерческих банков и их клиентов является доходность депозитов, стоимость потребительских и ипотечных кредитов, а также возможности финансирования бизнеса. Ключевая ставка в настоящее время имеет тенденцию к постепенному снижению. Решение об изменении ставки принимается на заседании Совета директоров ЦБ, как правило, 3-5 раз в год с шагом 0.25-0.5 процентных пункта. Ожидаемый уровень ключевой ставки по итогам 2021 года – от 6 до 6.5% годовых. Проверить ставку ЦБ на сегодня можно на главной странице официального сайта www.cbr.ru.

Ключевая ставка ЦБ на сайте

Почему нельзя понизить ключевую ставку сразу на несколько пунктов, обеспечив тем самым экономику и население дешевыми кредитами? По идее авторов подобных предложений, это будет стимулировать экономический рост через развитие отечественного бизнеса и потребительский спрос со стороны населения. Центральный банк в этом вопросе занимает умеренную позицию и придерживается взвешенного подхода. За последние несколько лет российская экономика уже не раз испытала на себе закономерность: резкое и необоснованное понижение ставки чревато обрушением курса рубля. При этом понижение ставки совершенно необязательно приводит к автоматическому удешевлению банковских кредитов.

Коммерческие банки всегда закладывают в стоимость кредитования риски, связанные с невозвратом займов. Если экономическая ситуация в стране нестабильна, уровень доходов населения снижается, а для бизнеса не создано благоприятных условий, банки не станут выдавать дешевые кредиты себе в убыток.

Давайте определим, какую практическую пользу может извлечь читатель из наблюдения за изменением ключевой ставки ЦБ.

- Прежде всего, вы можете прогнозировать направление, в котором пойдет курс рубля. Чем больше снижается ключевая ставка ЦБ РФ, тем лучше для курса рубля и наоборот. Если вы страхуете свои сбережения от обесценивания, вам стоит спланировать валютную диверсификацию по принципу «не клади вся яйца в одну корзину». Все помнят, как в конце 2014 — начале 2015 года курс доллара вырос почти в два раза.

- Повышение ключевой ставки, особенно если это происходит резко, создает плохие условия для банковского бизнеса, а также для всех российских компаний, ориентированных на внутренний рынок и рублевый спрос населения. Повышение ставки – вынужденная мера, призванная снизить риск высокой инфляции. Это делает невыгодными валютные спекуляции, когда банки и частные инвесторы берут в кредит рубли и меняют их на иностранную валюту.

Функции банка в экономике

Все процессы, связанные с накоплением и перемещением денег, имеют важнейшее значение для экономической системы государства. Однако функции банка в экономике не ограничиваются аккумуляцией и перераспределением. Помимо них, такие компании также стимулируют финансовые накопления в хозяйственной сфере, что напрямую отражается на состоянии экономики страны. Не менее значимым компонентом можно назвать рынок ценных бумаг (фондовый рынок), также тесно связанный с банковской деятельностью по посредничеству в операциях, осуществляемых с акциями, облигациями и прочими бумагами.

Результаты работы банковского сектора

Прибыль всех кредитных учреждений страны в 2021 году выросла в пять раз: со 192 млрд руб до 929 млрд руб. Остаток резервов увеличился на трис половиной процента за год (до 1352 млрд руб.). Объем заимствований у ЦБ сократился в два раза, объем депозитов казначейства сократился в полтора раза, удельный вес привлеченных от ЦБ средств в пассивах сократился до 3,4 процента, а от казначейства – до 0,4 %.

В декабре 2021 года банки РФ получили прибыль в сумме 141 млрд руб. (в декабре 2015 года был отмечен убыток 72 млрд руб.). Остаток резервов на потери сократился на 4,7 %, в то время как в 2015 году наблюдался прирост резервов на четыре с половиной процента. Просроченная задолженность по корпоративным займам сократилась на 8,9 %, а по розничным – на 0,7 %. В 2015 году просроченная задолженность по корпоративным кредитам за год не изменилась (6,3 %), а по розничным – сократилась до 7,9 %. Чтобы получить более достоверную информацию о финансовом состоянии заемщиков, к концу 2017 года ЦБ планирует создать реестр залогов по кредитам. Это позволит отслеживать и предотвращать появление основной проблемы банковской системы – выдачу кредитов заемщикам, которые не могут предоставить качесвенный залог.

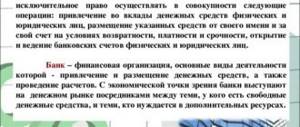

Что такое коммерческий банк

Современные коммерческие банки сегодня непосредственно занимаются обслуживанием всех видов предприятий, а также гражданского населения. При любой форме собственности коммерческие банки представляют из себя отдельный субъект экономики страны.

Отношения между банком и клиентом носят деловой коммерческий характер. Приоритетная цель существования коммерческого банка — это получение максимально высокой денежной прибыли. Коммерческий банк – основной механизм банковской структуры государства.

Коммерческим банком называется предприятие, которое организует движение капитала для ссуды, чтобы получить при этом коммерческую прибыль.

Проблемы банковской системы РФ

- недостаточно высокий уровень банковского капитала

- большой объём невозвращённых кредитов

- высокая зависимость банков от состояния государственных и местных бюджетов

- недостаточный уровень освоения перспективных банковских технологий

- высокая зависимость банков от крупных акционеров

- недостаточно высокий профессиональный уровень работников банков

- нехватка действующего законодательства для более жёсткого контроля за деятельностью банков и др.

Материал подготовила: Мельникова Вера Александровна

Денежно-кредитная политика

Основной целью денежно-кредитной политики, которую проводит ЦБ, является обеспечение инфляции в пределах 4 %. Эта цифра зафиксирована в проекте политики на 2021 – 2021 годы. И основным инструментом для достижения этой цели является регулирование ключевой ставки.

Кроме регулирования ставки есть и еще ряд инструментов. Например:

- установление предельных размеров резервов коммерческих банков,

- валютные интервенции,

- выпуск облигаций,

- регулирование денежной массы в стране.

Следует иметь в виду, что влияние этой политики на экономику в целом и благосостояние отдельного гражданина носит долгосрочный характер и не может проявиться здесь и сейчас. Поэтому для разработки действительно эффективных инструментов ЦБ составляет прогнозы и оценивает риски.