olegas Июл 2, 2021 / 109 Views

Составляя свой инвестиционный портфель, каждый инвестор придерживается определённой стратегии управления рисками. Кто-то рискует в большей степени, вкладывая большую часть своих активов в акции второго и третьего эшелонов, кто-то предпочитает умеренный риск и делает акцент на голубых фишках, а консервативные инвесторы и вовсе предпочитают сконцентрироваться в основном на облигациях и банковских депозитах.

Для того чтобы ваш портфель сохранял изначально заданный для него уровень риска, он требует регулярной ребалансировки.

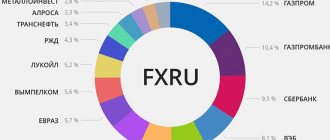

Кроме этого, бывают портфели акций составленные по определённому образцу. К таковым, например, относятся портфели индексных фондов. Их структура полностью повторяет пропорции ценных бумаг заложенных в тот биржевой индекс, структуру которого копирует фонд. В этом случае ребалансировку проводят если меняется структура индекса (биржевые площадки иногда проводят такого рода корректировки в целях поддержания актуальности индексов).

Отсюда следует вот такое простое определение:

Ребалансировка инвестпортфеля – это действия направленные на сохранение изначальных пропорций бумаг находящихся в нём.

Допустим, ваш портфель составлялся таким образом, что 70% его стоимости составляют облигации, а 30% – акции. В этом случае есть вероятность того, что с течением времени акции будут расти в цене, увеличивая тем самым свою долю в составе портфеля (например, так что их доля составит уже 40%, оставляя за облигациями оставшиеся 60%).

Это в свою очередь приведёт к тому, что возрастёт суммарный риск по всему портфелю. Акции по сравнению с облигациями менее надёжны и более волатильны, а это чревато как большими просадками, так и прямыми убытками.

Для того чтобы вернуть риск к первоначальному уровню необходимо провести ребалансировку портфеля. Это можно сделать тремя основными способами:

- Путём реинвестирования полученной прибыли в активы, доля которых уменьшилась (в примере выше это облигации);

- Путём внесения дополнительных денежных средств. В данном случае нужно будет докупить облигаций на такую сумму, чтобы их доля в портфеле вновь составила начальные 70%;

- Путём перераспределения активов в составе портфеля. Для приведённого выше примера потребуется продать часть акций и приобрести облигации таким образом, чтобы их доли вернулись к изначальным 70/30.

Что такое ребалансировка портфеля

Итак, ребалансировка портфеля – это восстановление его исходной структуры, направленное на диверсификацию рисков и получение прибыли. Данный процесс осуществляется путем продажи активов, которые выросли в цене, и приобретением тех, что подешевели, до получения первоначального процентного соотношения. Рекомендуется проводить данную процедуру 1-2 раза в год.

Пример ребалансировки портфеля (в цифрах)

Допустим, ваш инвестиционный портфель в общей сумме 1 500 000 руб. (20 000 $ или 580 000 грн.) был сформирован год назад в следующих пропорциях:

- акции «голубых фишек» – 30 % (450 000 руб. (6 000 $ или 174 000 грн.));

- высоконадежные государственные облигаций – 35 % (525 000 руб. (7 000 $ или 203 000 грн.));

- ETF – 35 % (525 000 руб. (7 000 $ или 203 000 грн.)).

Со временем акции подорожали на 15 %, облигации, напротив, упали в цене на 20 %. ETF стали стоить дороже на 10 %. Соответственно, стоимость активов изменилась таким образом:

- акции – 517 500 руб. (6 900 $ или 200 100 грн.);

- государственные облигации – 420 000 руб. (5 600 $ или 162 400 грн.);

- ETF – 577 500 руб. (7 700 $ или 223 300 грн.).

Общая стоимость вложений не уменьшилась и даже выросла на 15 000 руб. (200 $ или 5 800 грн.). Проведя ребалансировку, мы заработаем 67 500 руб. (900 $ или 26 100 грн.) на продаже акций и 52 500 руб. (700 $ или 20 300 грн.) на продаже ETF. На сумму 105 000 руб. (1 400 $ или 40 600 грн.) докупаем облигации и получаем 15 000 руб. (200 $ или 5 800 грн.) в качестве прибыли.

Особенности и недостатки

Многие эксперты утверждают, что ребалансировка является неотъемлемой частью инвестирования. Несмотря на это такая процедура имеет несколько минусов:

- Она всегда влечет за собой издержки в виде брокерских комиссий. Кроме того, при продаже подорожавших активов нужно платить НДФЛ. Избежать уплаты налога можно только если не выводить средства со счета, а оставить их для последующих покупок.

- Ребалансировка не всегда приводит к повышению доходности. Если инвестор первоначально не верно выбрал эмитента, деятельность которого со временем приходит в упадок, то докупать ее активы для корректировки портфеля очень рискованно.

- Продавая акции в периоды их активного роста и покупая на эти деньги облигации, инвестор лишает себя части дохода.

Причины ребалансировки

Основной причиной является увеличение инвестиционного риска. В приведенном выше примере акции выросли в цене, следовательно, увеличился риск инвестиций. Известно, что рост котировок часто носит спекулятивный характер, и под влиянием политических факторов те или иные акции могут как взлететь, так и рухнуть в цене.

Облигации же, напротив, считаются низко рисковыми инструментами, так как представляют собой долговые обязательства государства. Снижение, скорее всего, носит временный характер, поэтому следует докупить эти ценные бумаги, пока их стоимость невысока.

Способы ребалансировки

Используются два основных метода:

- Классический метод, описанный выше: продажа инструментов, которые поднялись в цене, и покупка тех, которые подешевели.

- Покупка подешевевших активов за счет имеющихся свободных средств. В этом случае вы увеличиваете расходы на инвестиции, однако экономите на налоге, который уплачивается при продаже активов.

Проводя транзакции, следует учитывать, что за любую операцию по покупке или продаже ценных бумаг взимается комиссия брокера.

Как лучше проводить ребалансировку

1 Ребалансировку лучше производить путем внесения новых средств и докупки, чем продавать подорожавшие активы.

Многие скажут, что не имеют возможности довносить средства в таких количествах. Тогда можно воспользоваться полученными купонами от облигаций и дивидендами. Направить эти средства на докупку тех активов, доля которых стала меньше в портфеле. Со временем даже эти небольшие средства позволят прийти к нужным пропорциям.

2 Продавать можно часть актива, который испытывает очевидный ажиотаж в необоснованном росте. Отличить ажиотаж от справедливого роста — задача не из лёгких. Даже для опытного инвестора это сложно определить.

Тем не менее большинство из нас любят рисковать. Поэтому учитывайте, что после продажи части этой компании её котировки могут ещё вырасти только уже без нас.

Оптимальная частота ребалансировки инвестиционного портфеля

Эксперты американской инвестиционной компании Vanguard советуют проводить ребалансировку раз в полгода или год, если стоимость каких-либо активов в портфеле изменилась более чем на 5 %. Конечно, можно делать это и чаще – например, раз в 3 месяца. Однако в таком случае вам придется платить комиссию за каждую транзакцию, что невыгодно при долгосрочных вложениях. С другой стороны, если ребалансировка проводится реже, чем раз в год, вы можете упустить выгодный момент для проведения сделки.

Цели ребалансировки

Итак, основными целями ребалансировки являются:

Сокращение уровня риска. Как вы знаете, чем доходней инструмент, тем выше риски (т.е. выше потенциал падения его стоимости). Следовательно, если какой-то актив в портфеле растет стремительней остальных, то высоки риски, что он также стремительно упадет. Используя ребалансировку, вы сокращаете количество рисковых активов в портфеле.

Фиксация прибыли. При ребалансировке вы реализуете принцип «продавай дорого – покупай дешево». Вы продаете подорожавшие активы и докупаете более дешевые. Но можно просто продавать наиболее подорожавшие активы и забирать прибыль себе, фактически фиксируя ее. Собрав портфель из активов, прибыльность которых коррелирует между собой (т.е. когда один актив растет, то другой падает – например, как золото и акции), вы сможете получать доход при любом раскладе на рынке.

Повышение доходности. Я уже расписывал на примере выше, как за счет своевременной ребалансировки портфеля можно сделать деньги буквально из воздуха.

Защита от кризиса. Когда рынки штормит, начинающие инвесторы теряются и паникуют. Если же вы строго следуете раз определенной стратегии, придерживаясь принципов диверсификации и ребалансировки, то получите гораздо лучший финансовый результат, чем прочие.

Сложности ребалансировки крупного портфеля

Активному инвестору, в портфеле которого преобладают ценные бумаги крупных компаний с различной степенью волатильности, ребалансировка нужна для снижения зависимости от экономической ситуации в конкретной стране или отрасли бизнеса. Рассмотрим в качестве примера ребалансировку портфеля ценных бумаг, где доля каждого актива составляет 10 %.

Через год пропорции изменились существенно: какие-то активы составляют всего 2 %, другие – более 30 %. Проводя ребалансировку, инвестор столкнется с несколькими отрицательными сторонами:

- большое количество транзакций, и, как следствие – брокерских комиссий;

- налог на доходы от продажи акций;

- дохода от реинвестирования дивидендов и свободных средств может оказаться недостаточно для покупки недостающих активов (если инвестор не продает ценные бумаги, а только докупает).

Спорные аспекты

Несмотря на то что опытные инвесторы считают регулярную ребалансировку обязательной, у этой процедуры есть несколько недостатков. Главный связан с тем, что приходится тратиться на брокерскую комиссию, если вы продаете активы. Кроме того, придется заплатить налог на прибыль, которого удалось бы избежать, оставив бумаги на счёте.

Проведение ребалансировки может негативно сказаться на доходности портфеля. Во-первых, если акции компании падают в цене, возможно, она испытывает трудности. Есть вероятность, что выбор этого эмитента был ошибочным. Слепо следуя первоначальной стратегии и докупая его бумаги, вы рискуете своим капиталом.

Во-вторых, если в периоды бычьего рынка вы регулярно продаете акции, чтобы нарастить долю облигаций, то лишаете себя части прибыли. Особенно это будет заметно, если восходящий тренд длился долго, как бывало в период с 1986 по 1999 г. г. или с 2010 по 2020 г. г. Но, если вы проводите ребалансировку в периоды медвежьего рынка и увеличиваете количество акций, покупая их по выгодной цене, то тем самым повышаете доходность своего портфеля на длительном промежутке времени.

Поэтому я рекомендую придерживаться нескольких правил:

- не «перетряхивать» портфель слишком часто (как минимум, чаще раза в месяц);

- регулярно анализировать, насколько первоначальная стратегия соответствует текущей ситуации на рынке и вашим потребностям;

- соблюдать баланс между двумя способами ребалансировки: продажей подорожавших активов и внесением собственных средств (желательно должно быть приоритетно)

Рекомендую прочитать также:

Отзывы о бинарных опционах: развод или способ заработать?

Бинарные опционы: честный разбор и отзывы реальных трейдеров

Также требуется регулярно следить за успехами входящих в портфель компаний. Если вы видите, что финансовые показатели какой-то из них падают, нужно здраво оценить ее перспективы. Возможно, следует не докупать акции этого эмитента, а полностью исключить их из портфеля, заменив другими бумагами из той же отрасли.

Правила ребалансировки портфеля

Следует понимать, что ребалансировка портфеля акций и ETF сильно различаются. Акции имеют более высокий уровень риска, но и доход по ним можно получить намного больше. Именно поэтому первое правило – эффективная диверсификация. В портфеле должны быть ценные бумаги различных стран и отраслей бизнеса, а также золото, валюта, недвижимость. Каждый актив должен составлять небольшую часть.

Итак, сформулируем основные правила:

- Диверсификация ценных бумаг по компаниям, странам и отраслям бизнеса.

- Доля каждой компании не должна превышать 10-15 %.

- Следует постоянно увеличивать объем средств для инвестирования.

- Продавать активы только в крайнем случае, предварительно проведя детальный анализ финансового состояния эмитента. Это важное условие для увеличения стоимости портфеля.

Пример ребалансировки

Рассмотрим на конкретном примере, как работает ребалансировка.

У вас есть две акции – А с доходностью 9% и Б с доходностью 5%. Включим в портфель 50% А и 50% Б. Кажется, что средняя доходность за год составит (9 * 0,5) + (5 * 0,5) = 4,5 + 2,5 = 7%. Однако на деле выйдет 13,94%. Почему? Потому что мы проделали ребалансировку.

Пусть на начало года каждая из акций стоила 100 рублей. Мы купили 50 акций А и 50 акций Б, итого портфель составил 50 * 100 + 50 * 100 = 10 000 рублей. Через полгода акция А стала стоить 75 рублей, а акция Б – 125 рублей. Итого портфель стоит всё те же 10 тысяч рублей, но соотношение акций в нем другое: А занимают 37,5%, а Б – 62,5%.

Мы возвращаем портфель к исходному виду, продав 10 акций Б на 1250 рублей и докупив 16 акций А. Теперь акции А и Б занимают по 50% портфеля, причем акций А – 66 штук, а Б – 40 штук.

А вот еще интересная статья: Что такое ставка РУОНИА, как она рассчитывается и для чего применяется

Через полгода акции стали стоить: А – 109 рублей (+9% доходности), а Б – 105 рублей (+5% доходности). Посчитаем стоимость портфеля: 66 * 109 + 40 * 105 = 7194 + 4200 = 11394 рубля. Доходность 13,94%.

Если бы мы не производили ребалансировку, а просто додержали акции в исходном количестве (по 50 штук), то цена портфеля составила бы: 50 * 109 + 50 * 105 = 5450 + 5250 = 10700. Доходность всего 7%.

Думаю, цифры говорят сами за себя.

Сравнение результатов портфелей с ребалансировкой и без

Для анализа результатов в цифрах возьмем все тот же временной промежуток – год.

Портфель с ребалансировкой

| Наименование актива | Стоимость при формировании портфеля, $ | % (доля актива) при формировании портфеля | Стоимость через год,$ | % (доля актива) через год | Прибыль или убыток, $ |

| Валюта (€) | 6000 | 20 | 5928 | 17 | -72 |

| Золото | 3000 | 10 | 3487 | 10 | 487 |

| Акции | |||||

| компания A | 2400 | 8 | 4185 | 12 | 1785 |

| компания B | 2400 | 8 | 3139 | 9 | 739 |

| компания C | 2400 | 8 | 1744 | 5 | -656 |

| компания D | 2400 | 8 | 2093 | 6 | -307 |

| компания E | 2400 | 8 | 2790 | 8 | 390 |

| Итого по акциям | 12000 | 40 | 13951 | 40 | 1951 |

| ETF S&P 500 | 9000 | 30 | 11509 | 33 | 2509 |

| ИТОГО | 30000 | 100 | 34875 | 100 | 4875 |

Хотя отклонение составило максимум 4 %, инвестором было принято решение – продать часть акций компании A, докупить акции компании C так, чтобы доля для этих двух компаний была одинаковой – 8,5 % или 222 300 руб. (2 964 $ или 85 956 грн.).

Портфель без ребалансировки

При формировании портфеля стоимостью 2 625 000 руб. (35 000 $ или 1 015 000 грн.) активы распределялись так:

- акции отечественной компании – 30 % (787 500 руб. (10 500 $ или 304 500 грн.));

- акции крупной компании США – 20 % (525 000 руб. (7 000 $ или 203 000 грн.));

- ОФЗ – 40 % (1 050 000 руб. (14 000 $ или 406 000 грн.));

- золото – 10 % (262 500 руб. (3 500 $ или 101 500 грн.)).

Через год стоимость активов изменилась следующим образом:

- акции отечественной компании стали стоить 1 204 875 руб. (16 065 $ или 465 885 грн.) (35,3 %)

- акции американской компании – 756 000 руб. (10 080 $ или 292 320 грн.) (22,2 %);

- ОФЗ – 1 134 000 руб. (15 120 $ или 438 480 грн.) (33,3 %);

- золото – 315 000 руб. (4 200 $ или 121 800 грн.) (9,2 %).

Способы проведения

Ребалансировку можно осуществлять двумя методами:

- Продать часть выросших активов и приобрести на эти деньги недостающий тип бумаг.

- Пополнить торговый счет из своих накоплений и нарастить на них нужную долю в портфеле.

Приведу наглядный пример.

В портфеле инвестора имеются акции двух компаний — А и Б. В каждую он вложил по 100 тысяч рублей. Соответственно, соотношение этих ценных бумаг составляет 50/50. Общий размер капитала — 200 тысяч рублей.

Год спустя котировки активов этих компаний изменились. Акции эмитента А стали стоить 140 тысяч рублей, а Б упали до 90 тысяч.

Таким образом, стоимость портфеля теперь составляет 230 тысяч рублей. Чтобы привести его в первоначальное состояние, можно воспользоваться первым или вторым методом.

Тогда:

- Вариант 1. Акции компании А инвестор продает на 25 тысяч рублей и направляет эти деньги на покупку акций компании Б. Таким образом, в портфеле снова восстанавливается баланс 50/50. Акции каждой компании в портфеле теперь весят по 115 тысяч рублей.

- Вариант 2. На брокерский счет вносятся 50 тысяч рублей, на которые инвестор докупает акции Б. Теперь общий портфель будет составлять 280 тысяч рублей, при этом баланс вернется к первоначальному соотношению 50/50.

Достоинство первого способа в том, что он позволяет регулярно фиксировать прибыль. Даже если цены на акции снизятся до прежних уровней, общая стоимость портфеля будет выше за счет увеличения числа активов.

Второй метод будет более выгоден тем, кто реинвестирует дивиденды и купоны. Поскольку выплаты могут поступать до 4 раз за год, логично проводить корректировку портфеля ежеквартально.

Вместе с тем он не так удобен из-за необходимости вносить новые средства. А в случае падения котировок стоимость портфеля может оказаться ниже вложенного капитала.

В целом, в зависимости от финансовых возможностей инвестора и текущей ситуации с котировками эти два метода можно совмещать.

Личный опыт ребалансировки инвестиционного портфеля

Приведем опыт частного инвестора. Инвестор является активным и в перераспределении активов руководствуется следующими правилами:

- Покупать по максимуму, продавать по минимуму. Как показала практика, стоимость подешевевшего инструмента вырастет с большей вероятностью, чем упадет цена на тот актив, что продемонстрировал рост.

- Проводить ребалансировку раз в год одновременно с реинвестированием.

- 20 % портфеля составляют денежные средства в иностранной валюте и золото. На данные активы ребалансировка не распространяется.

- Оставшиеся 80 % равномерно распределены по эмитентам ценных бумаг отечественных и зарубежных компаний. За последний год абсолютно все акции выросли в цене, так что продавать ничего не пришлось. Путем внесения свободных средств инвестор лишь докупил ценные бумаги тех эмитентов, отклонение по которым составило более 5 %.

Однако в следующем году, возможно, придется продать какие-то акции в зависимости от того, сколько свободных средств удастся реинвестировать и, насколько увеличится стоимость портфеля.

БАБЛО ИЗ ВОЗДУХА или теория портфельной ребалансировки.

Вам говорили о том, что на рынке есть доходность «из воздуха»? Скорее всего нет, а она есть. Сейчас, как всегда, четко и без воды, откроем все «тайны», которые никакие не тайны. Просто люди в индустрии хотят, чтобы вам казалось, что все это сложно и без них вам ну никак не обойтись. В реальности портфельных инвестиций, как правило, все сильно проще.

«Деньги из воздуха, реально и без СМС!»

Есть два стула инвестиционных инструмента, в одном доходность 9% годовых, в другом 6%, берем 50% первого и 50% второго. Какова средняя доходность портфеля? (9 * 0,5) + (6 * 0,5) = 4,5 + 3 = 7.5%, правильно? Нет, доходность будет 8.5%! Как такое возможно?

Пример: мы купили по 100 акций двух компаний стоимостью 0,5$ за одну акцию, всего у нас портфель на 100$ и у каждой компании доля 50% или по 50$ на каждую компанию. Число акций первой компании 100 штук, число акций второй компании тоже 100 штук.

Через пол года первый инструмент стоит 0,25$, а второй 0,75$ за акцию, итого портфель все равно стоит 100$, но соотношение компаний в нем уже 25% на 75% или 100 бумаг по 0,25$ (25$) и 100 бумаг по 0,75$ (75$).

Теперь давайте приведем портфель обратно к соотношению 50% на 50%, продадим треть дорогих акций по 0,75$ и на все эти освободившиеся деньги докупим дешевых акций по 0,25$. Получилось 67 акций по 0,75$ суммой в портфеле 50$, и 200 акций по 0,25$ суммой 50$ в портфеле. Суммарная стоимость портфеля не изменилась и стоит так же 100$.

Еще через пол года бумаги по 0,25$ выросли до 0,5$ обратно, а те, что по 0,75$ упали до первоначальных 0,5$. Имеем 67 первых бумаг по 0,5$ и 200 вторых бумаг по 0,5$ или 33.5$ в первой бумаге и 100$ во второй. Суммарно портфель теперь стоит 133,5$!

Откуда деньги? Бумаги ведь опять стоят по 0,5$ обе! Все правильно, сейчас разберемся и научимся делать так-же.

«Покупаю дешево — продаю дорого. Вот и все.»

Внимательно изучите пример выше, а еще лучше, пересчитайте сами на калькуляторе и вы поймете одну особенность. Делая такую ребалансировку портфеля из 25% на 75% обратно к 50% на 50% мы продаем то, что подорожало и покупаем то, что подешевело. Тем самым мы выполняем главный постулат торговли «покупай дешево — продавай дорого». Все, больше ничего не нужно.

Самое главное требование, чтобы те инструменты, которые мы торгуем, двигались максимально по разному, желательно даже противоположно, как в примере. А есть такие инструменты, которые часто движутся противоположно? Да, есть. В парадигме американского рынка это индексы акций и государственные облигации правительства США. Сейчас мы разберемся почему так происходит и как нам это использовать.

Сильно упрощенная теория: когда бизнес и экономика растет, то банки стремясь нажить с кредитов побольше наращивают свои % ставки по кредитам. А когда кредитные ставки в экономике растут, то государство статистически повышает ставки по своим облигациям вслед за ними, что приводит к падению их курсовой стоимости на рынке, т.к. основная масса прошлых и непогашенных купонов имеет ставку ниже чем у свежих текущего выпуска. Следовательно, бизнес и его акции растут, ставки повышаются, казначейские облигации статистически падают в цене.

Потом % ставки поднимаются на столько, что бизнесу и экономике становится тяжело платить по кредитам с такой ставкой и как только экономика становится перекредитованной — случается кризис и цены на акции компаний очень быстро падают. Следовательно центральному банку нужно снижать % ставку и реструктурировать проблемные кредиты, чтобы ему выплатили хоть сколько-то денег по займам. Ставки в экономике понижаются и правительство следом тоже снижает ставки по своим облигациям, из-за чего цены на правительственные облигации выпущенные в прошлом по большей ставке чем сейчас — статистически растут.

Итого имеем модель: акции бизнеса растут — цены облигаций снижаются, акции бизнеса падают — цены облигаций растут.

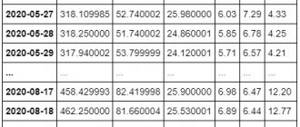

Это сильно упрощенный пример, в отдельных статьях разберем этот механизм и взаимосвязи внутри него подробнее. Самое главное сейчас, что в среднем акции и облигации ходят как-бы противоположно. Взглянем на график:

Оба актива растут, но на импульсах начинают идти в разных направлениях. Сипи500 — синий, 20 летние облигации — красный.

Если посмотрите внимательно, то увидите, что хоть оба графика показывают рост, но в момент локальных ростов-падений рынка они начинают двигаться примерно противоположно. Это именно то, что нам нужно. Теперь посмотрим на доходности каждого инструмента в отдельности и их портфеля 50% на 50%.

Комбинация акций и облигаций дает очень интересный эффект. сипи500 — синий, 20 летние облигации — красный, 50/50 — желтый.

Подробнее о стиле торговли который В НЕСКОЛЬКО РАЗ бьет рынок: https://vk.com/veryeasytrade

Обратите внимание на величину просадки счета «Max. Drawdawn», она находится почти на уровне облигаций (-22%), при этом доходность такого портфеля существенно выше, чем у них (5,8% против 7,5%)!

Но почему доходность портфеля 50/50 равна 7,5% и близка к средней между доходностью акций и облигаций, хотя в начале статьи говорилось о доходности выше чем их средняя? Ответ очень прост: мы не активировали правило ребалансировки. При заданных условиях наш портфель был 50/50 только в самом начале.

Теперь давайте добавим правило ребалансировки весов портфеля 50/50 раз в год и посмотрим результат:

Одно маленькое условие приносит нам 4000$! Сипи500 — синий, облигации TLT — красный, 50/50 с ребалансировкой — желтый.

Вот теперь все как надо, всего одно условие по ребалансировке принесло нам дополнительные 0,8% годовых и сократило максимальную просадку более чем на 3% против облигаций.

Против голых акций все выглядит теперь еще круче. Да, мы зарабатываем примерно на 0,5% меньше чем голые акции, но за то максимальная просадка по нашему портфелю сократилась почти в 3 раза и составляет менее 20% на самом разрушительном кризисе последних 100 лет. Теперь вы точно сможете спать совершенно спокойно и не беспокоится ни о каких кризисах. Просадки портфеля достигают максимум 25% и длятся они год-два против просадок 30-60%, длящихся по 5-10 лет в голых индексах акций.

А можно сделать как-нибудь так, чтобы не платить эти -0,5% доходности за маленькие просадки против сипи500? Без проблем. Поможет в этом наш с вами старый друг из прошлой статьи «Бьем доходность S&P500 за 15 минут» — индекс компаний средней капитализации mid-cap 400 и его ETF — «IJH». Не буду вас томить, быстрее смотрим что получается:

сипи500 — синий, 50/50 с ребалансировкой — красный, 50/50 с ребалансировкой и мидкапами — желтый.

Ну как вам? Доходность нового портфеля даже слегка обгоняет сипи500, а максимальная просадка сократилась более чем на 1% в сравнении с предыдущим 50/50 портфелем с ребалансировкой.

Подробнее о стиле торговли, который В НЕСКОЛЬКО РАЗ бьет рынок: https://vk.com/veryeasytrade

Вот такими «крайне сложными» методами мы построили портфель, который превосходит доходность сипи500 по всем параметрам. Теперь вы можете со 100% уверенностью заявить, что можете управлять своими деньгами лучше, чем 99%+ инвестиционных фондов. Их задача внушить вам, что инвестирование это сложно и без них вы не справитесь, чтобы срубить на ваших деньгах комиссионный % за управление, не верьте им.

Напоследок посмотрим, как вел себя этот портфель с 70-х годов против доходности рынка ценных бумаг, чтобы максимально исключить вариант того, что нам просто повезло. Набор данных немного другой, тот, что выше, с 2003 года, — слегка точнее, чем этот с 1978 года.

Синий график — сипи500, красный — 50/50 мидкэпы/длинные трежерис.

Как видите, на горизонте более чем в 40 лет, ситуация не сильно меняется и мы продолжаем иметь портфель с характеристиками сильно лучше, чем у сипи500. А может есть какой-нибудь способ ребалансировки портфеля лучше и доходнее, чем просто 50/50 по времени «раз в год»? Есть, обязательно поговорим об этом в группе easytrade или следующих статьях. Для нетерпеливых скажу, что доходности как в этой статье далеко не предел возможного)

Управляйте своими деньгами сами и будьте богаты. Всем удачи)